| 专题(二):有效套期保值模式的探讨 | 您所在的位置:网站首页 › 钢材2343h进口商 › 专题(二):有效套期保值模式的探讨 |

专题(二):有效套期保值模式的探讨

|

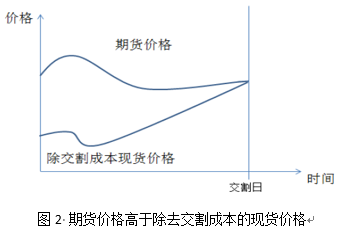

◆结合敞口系数的套期保值模型 ◆结合趋势追随策略的套期保值模型 ◆现货贸易商套期保值模式选择的考量 一、理想套期保值模型及其困境 1.1 套期保值的基本概念 套期保值是把期货市场作为转移现货价格风险的场所,把期货合约作为将来在现货市场上买卖的临时替代物,以避免未来卖出现货或者买入现货时价格不利的期货买卖交易活动。按照操作方向的不同,可以分为两类:未来卖出套期保值,未来买入套期保值。 1.2 理想套期保值功能实现的前提 (1)期货价格与现货价格的收敛性 期货价格与现货价格收敛性是指随着期货合约的交割日的逼近,期货价格收敛于现货价格的现象,到交割日期货价格等于或者非常接近除去交割成本的现货价格。 如图 2所示表示交割日前,期货价格高于除去交割成本的现货价格,交割日期现价格走平的情况;

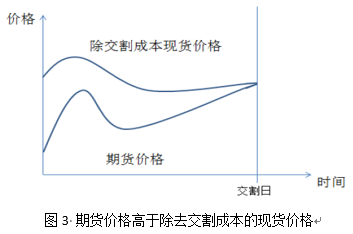

如图 3 所示期货价格低于除去交割成本的现货价格,交割日期现价格走平的情况。

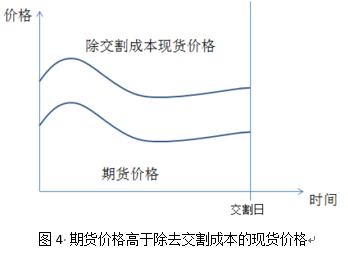

期现价格收敛的根本原因在于期货交易制度中的实物交割制度。若除去交割成本现货价格高于期货价格,可以买入期货仓单,在现货市场上高价出售,直到价差消失为止。反之,若除去交割成本现货价格低于期货价格,可以低价买入标准交割品,注册仓单在交割仓库高价出售,直到价差消失为止。 (2)期货价格与现货价格平行走势 理想的套期保值模型假设期货价格与现货价格的变动完全同步。如下图 4所示。

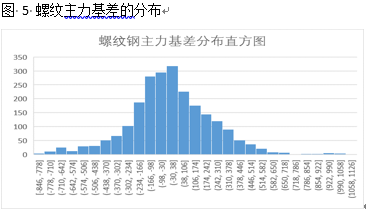

1.3 理想套期保值的交易原则 (1)商品品种相通或接近 做套期保值交易时,保值者所选择的合约标的所代表的资产必须与其要保值的资产在品种、质量、规格等方面要相同或者非常接近 (2)数量相同 指套期保值者所购买合约标的所代表的的资产数量与需要套保的资产数量相等,目的是期货市场上的盈亏与现货市场上的盈亏相同从而互相抵消。 (3)时间一致 做套期保值是,保值者所选择的合约的交割月份最好与保值标的买入或者卖出的商品的时间相同或者接近。 (4)交易方向相反 指保值者买入现货时在期货市场上对买入期货合约做出卖出平仓的操作;卖出现货时对期货市场上卖出期货合约做出买入平仓的操作,即同时在现货和期货两个市场上采取相反的买卖行动。 1.4 理想套期保值操作的困境 (1)困境之一:构建合理套保系统的资金占用较大 交易所期货合约的交易是保证金账户的交易模式,涉及到较大的杠杆。为确保账户的安全,套保者在开仓时保证金占比不得高于账户资金的 25%,这使得构建一个完善的套保系统需要付出接近套保标的资产值 1/2 的资金准备。在实务操作中,追求规模的钢材现货贸易商大多无法承担如此巨大的资金成本。这使得市场上很多企业力不从心,或者仓位管理上偷工减料,导致套保实践的失败。 (2)困境之二:当市场价格朝有利于现货方向运行 套期保值者是利用期货市场规避现货价格波动对现货商的不利影响。当价格朝有利于现货的方向运行时,反方向的套保仓位给企业造成较大的损失。 (3)困境之三:由于投机因素干扰,期货价格波动频繁,交割月份可能出现逼仓情况。 期货市场上的投机者扮演润滑剂的作用,投机以追逐利润为目标担当了转移现货商经营风险的角色。投机也造成了期货价格上下波动频繁程度不同于现货市场。在这种情况下,何时进行套期保值,套保仓位进出场的依据标准成为困扰套保者的关键问题。 (4)困境之四:实际情况下期现价格波动无法做到一致 理想套期保值操作的前提条件是期货价格与现货价格同步波动。实际情况下,期货和现货的价格走势是不一致的,存在基差的波动。这使得理想的套保模式无法完全对冲价格波动的风险。选择交货、购货月合约套保也可能会因为合约流动性以及价差结构的不同,导致合约不是最优的套标标的。 核心思想:理想套期保值模型是在交割月期现价差收敛、期现价格同步波动的假设前提下运行的。在现实操作过程中存在:企业负担不起资金成本;当价格朝有利现货商头寸的方向运行时消磨利润;期现价格运行不同步;交割月逼仓等问题。为解决上述问题,套保理论的研究者分别提出了结合基差运动的套保利润;结合净敞口系数的套保理论;以及本文提出的:量化策略指导下的现代套期保值理论。 二、结合基差运动的套期保值及其困境 2.1 基差的概念 基差是指被对冲资产的现货价格与用于对冲的期货合约的价格之差。由于期货价格和现货价格都是波动的,在期货合同的有效期内,基差也是波动的。 基差的波动分为两种情况: 基差走强,现货价格比期货价格坚挺,此时卖出套保有利而买入套保不利。 基差走弱,现货价格比期货价格疲软,此时买入套保有利而卖出套保不利。 2.2 结合基差运动的套期保值的操作理念 (1)基差运动的收敛性 期货价格是现货的预期价格,期现之间的价差受市场预期的影响而不断波动。笔者对螺纹主力合约与上海地区市场价格基差的历史数据进行统计检验后得出螺纹主力基差符合正态分布,具有收敛性和可估测性。

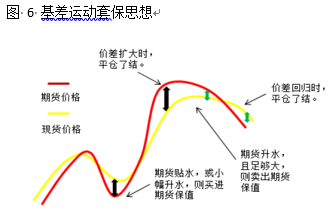

(2)结合基差套保操作的基本思路 鉴于螺纹主力基差的收敛性,结合到套保操作系统中,获取有利的套保机会。如图 6 所示,对于未来买入现货套期保值,在期货贴水或者小幅升水的情况下买入期货合约保值,当基差超负值扩大后了解平仓;对于未来卖出现货套期保值,在期货升水且足够的时候卖出期货套保,当价差回归后平仓了结。

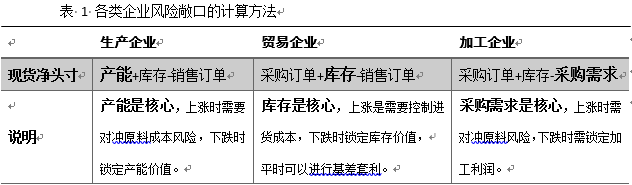

2.3 结合基差波动套期保值的困境 结合基差波动的套保操作为套保仓位的开平提供了明确的指导信号,正确的操作可以在传统套保的基础上获得额外的利润。但该模式并未真正解决当价格超有利于现货商方向运动时套保头寸亏损现货利润的困境。 此外,基差规律灵活多变,在规律不明显的情况下难以有效指导套保操作。 核心思想:根据基差数据的收敛性,基差偏离均值区间较大时可以指导套保头寸的操作。正确的操作下可以避免期现价格波动不一致所带来的损失。在实务操作过程中建议将基差数值进行价格分析,取一定周期均值作为均线,两线交叉作为基差相关操作的执行依据。 三、结合敞口系数的套期保值及其困境 3.1 结合敞口系数套保的基本思想 统计企业产供销的数据,计算企业风险敞口(净头寸),针对风险敞口进行套期保值管理。在不同的形势下,灵活调整套期保值策略。如在牛市环境下,卖出保值就可以减少卖出的规模,减少无效保值的量,也即允许有一定的风险敞口。 3.2 风险敞口的计算方法

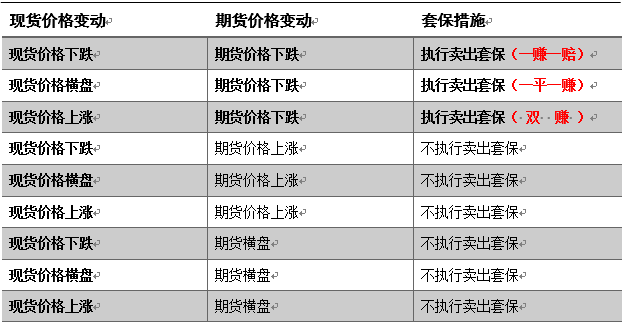

3.3 结合敞口系数的套期保值的操作 (1)大势研判。将价格的的大势分为多头局势、空头趋势、盘整趋势,并赋予不同系数值。多头行情下,赋予买入套期保值较大的套保头寸系数,赋予卖出套期保值较低的套保头寸。 (2)提前量。企业不仅要考虑现有的库存。未来 1-12 个月未锁价的订单都需要考虑在内。 (3)净头寸。当下游订单到位时应该及时平掉套保单。套保仓位的敞口数量不大于净头寸。 3.4 结合敞口系数的套期保值的困境 合并统计企业的购销数据统计,对企业一段时期内净头寸进行套保,减少无效套保的量,可以减缓企业构建有效套期保值系统的资金压力。然而,该套期保值模式可以减少价格朝有利现货方向运动时套期保值保头寸亏损现货利润的困境,但过于依赖大势的研判,缺乏客观性的系统支持。 核心思想:针对不同类型的企业设计有针对性的套保策略。统计企业供销的净头寸进行套保,减少无效套保,环节企业的资金压力。依据大势的判断对套保头寸的比例赋予不同的系数,减少当价格朝有利于现货商的方向运行时期货端可能出现的亏损。 四、结合趋势追随策略套期保值模型及其实证 上述的套保理论中,针对理想套保操作的困境提出了不同程度的解决思路。通过基差研判来消除期现价格波动不一致的问题;通过统计净头寸和敞口系数来解决构建套保系统的资金压力,以及价格走势有利于现货商的方向时如何控制期货端的亏损。上述套保系统达到预期效益的前提的对大势有准确的研判。其很大程度上依赖于主观,或者难以适应复杂多变的市场行情。为此,结合具有趋势识别功能的客观套保系统是达到有效套保的关键。 4.1 结合趋势追随策略套期保值模式的核心思想 现货交易计划决定套保头寸位置,期货价格趋势指导套期保值操作,趋势追随策略提示开平仓信号。期货价格是现货价格的预期,具有发现未来价格的功能。在现货贸易市场中,现货商的每日报价也是在期货市场开盘一小时之后,参考期货价格而给出的报价。在套期保值的操作中期货是起到对冲风险的直接作用,期货端的盈亏直接决定了套保策略的有效性。 此外,期货市场上的套保操作是对冲不确定的风险,当通过期货盘面的交易系统确定价格走势为有利于现货商走势时,即市场的预期为确定,则不需要进行对冲风险的套保操作。 期货价格的趋势作为套保操作的指导是决定套保成效的核心因素。 具体的操作理念如下。 (1)未来卖出现货套期保值——采用卖空期货方式套期保值 企业计划在未来某个时点以不锁价的方式卖出一批现货,为防止价格下跌带来的损失,企业决定在期货市场上进行套期保值操作。当期货价格处于下跌趋势时,卖出开仓全部净头寸的套保仓位;反之,则不开仓防止期货头寸亏损。

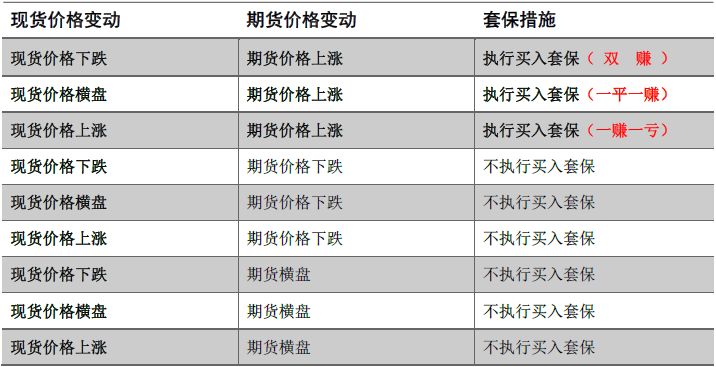

(2)未来买入现货套期保值——采用买入期货方式套期保值 企业计划在未来某个时点以不锁价的方式买入一批现货,为防止价格上涨带来的损失,企业决定在期货市场上进行套期保值操作。当期货价格处于上涨趋势时,买入开仓全部净头寸的套保仓位;反之,则不开仓防止期货头寸亏损。

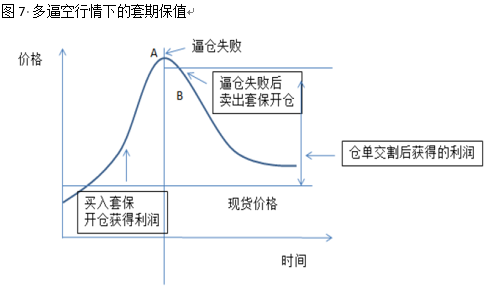

套期保值的核心目的是保护利润,对冲不确定风险,当有明确信号表示期货盘面趋势为不利方向时果断平掉所有反向套保仓位。以客观方式规避确定性风险所带来的期货端损失,保护企业利润。 此外,对于未来卖出现货套期保值情况下,期货价格上涨,现货价格下跌;未来买入现货套期保值情况下,期货价格下跌,现货价格上涨。上述两种情况,理论上该套保系统在无法做到对冲现货端亏损的效果。但可以考虑注册仓单的方式进行套保,和现货远期锁价交货的模式进行操作。 核心思想:现货市场上的交易计划决定套保头寸方向,是买入套保还是卖出套保;期货价格趋势确定套保头寸的开平仓与否;趋势追随策略确定具体开平仓信号。 在该思想的指导下,对市场可能出现不利于现货段的趋势行情进行有效保值;对于盘面交易系统可以确定的有利预期可以不开仓套保头寸。 核心要素是:具有充分行情识别能力的趋势追随交易策略。 4.2逼仓行情下的套期保值 (1)逼仓的概念 期货逼仓是指期货交易所会员或客户利用资金优势,通过控制期货交易头寸或垄断可供交割的现货商品,故意抬高或压低期货市场价格,超量持仓、交割,迫使对方违约或以不利的价格平仓以牟取暴利的行为。 根据操作手法不同,又可分为“多逼空“和“空逼多”两种方式。 空逼多:操纵市场者利用资金或实物优势,在期货市场上大量卖出某种期货合约,使其拥有的空头持仓大大超过多方能够承接实物的能力。从而使期货市场的价格急剧下跌,迫使投机多头以低价位卖出持有的合约认赔出局,或出于资金实力不能接货而受到违约罚款,从而牟取暴利。 多逼空:在一些小品种的期货交易中,当操纵市场者预期可供交割的现货商品不足时,即凭借资金优势在期货市场建立足够的多头持仓以拉高期货价格,同时大量收购和囤积可用于交割的实物,于是现货市场的价格同时升高。这样当合约临近交割时,迫使空头会员以高价买回期货合约认赔平仓出局;或以高价买入现货进行实物交割,甚至因无法交出实物而受到违约罚款,多头从中牟取暴利。 (2)逼仓情况下的套保操作 逼仓行情通常发生在合约品种交割月份,并且大多数会在交割前结束。实现在逼仓行情下的套保的基本操作是: 1. 注册仓单。注册的仓单未必在当月交割,可以作为行情出现使得准备。 2-1. 当多逼空行情出现,套期保值者可以在期货市场上根据现货的头寸开仓,当行情趋势结束时获利了结,实现利润回报。对于卖出套期保值者,多逼空行情中不存在有效套保机会。当交割日期临近,逼仓行情结束后,可选择卖出开仓,并与交易所实际交割,获得期现价差的利润。

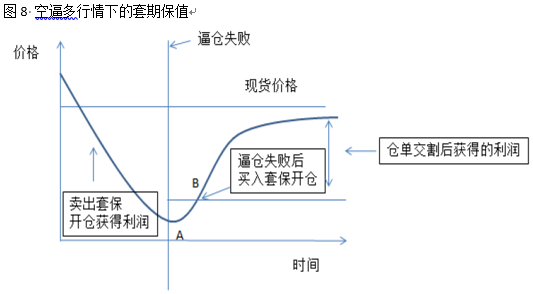

2-2.当空逼多行情出现,卖出套期保值者可以在期货市场上依据现货头寸开仓,当行情趋势结束时获利了结,实现利润回报。买入套期保值这,空逼多行情中不存在有效套保机会。当交割日期临近,逼仓行情结束后,可选择买入开仓,并与交易所实际交割,获得期现价差的利润。

(3)逼仓行情下套保的困境 注册仓单的周期较长,且交割成本比较大,市场上有获利条件的机会较少。 五、现货贸易商套期保值模式选择的考量 5.1 各类套保理论的比较 传统套期保值理论(A):锁定经营利润,稳定并扩大经营规模; 基差波动保值理论(B):基差交易利润,增加企业盈利; 敞口系数保值理论(C):趋势投机利润,保留净敞口; 趋势追随套期保值理论(D):净敞口额度下的有效套期保值。 5.2 针对不同结算方式套保模式 远期交割结算价格的确定方式: (1)签订合约当日市场价格成交(锁价) 对于生产企业,风险点在于原材料价格上涨所带来的风险,建议依据趋势追随套期保值理论(D)对原材料进行买入套期保值;对于需要交货的贸易企业,风险点在于市场价格的上涨,或者钢厂出厂价格上调所带来的风险,依据趋势追随套期保值理论(D)对标的进行买入套期保值;对于订货的贸易企业,风险点在于市场价格的下跌,依据趋势追随套期保值理论(D)对标的进行卖出套期保值。 (2)合同交货当日市场价格成交(未锁价) 对于交货企业,建议依据趋势追随套期保值理论(D)对原材料进行卖出套期保值;对于订货企业依据趋势追随套期保值理论(D)对标的进行买入套期保值。 (3)双方协议价格成交(锁价) 同比(1)中的套保策略。 (4)远期现货月均价成交(未锁价) 同比(2)中的套保策略。 (5)远期期货月均价成交(未锁价) 同比(2)中的套保策略。 (6)期货+升贴水定价(未锁价) 同比(2)中的套保策略。 法律声明 本报告版权归本公司所有,为非公开资料,仅供本公司的客户使用。未经本公司书面授权,任何人不得以任何形式传送、发布、复制本报告。本公司保留对任何侵权行为和有悖报告原意的引用行为进行追究的权利。未经授权的转载,本公司不承担任何转载责任。 (Shengda Futures Co., Ltd)返回搜狐,查看更多 |

【本文地址】