| 7只公募量化基金深度测评 | 您所在的位置:网站首页 › 量化交易有哪些 › 7只公募量化基金深度测评 |

7只公募量化基金深度测评

|

来源:雪球App,作者: lanse001,(https://xueqiu.com/2443086428/238010384) #老司基硬核测评# 第6期雪球基金评审团推出7只公募量化基金测评,其中有不少值得关注的基金。 本文较长,主要包括什么是量化基金、如何选择量化基金和7只基金的深度测评3大部分,其中基金的深度测评主要会从业绩、风险收益比、收益来源稳定性和可持续性、基金公司和基金经理实力等方面进行分析,欢迎球友批评指正。 一、什么是量化基金? 量化基金是通过数理统计分析,选择那些未来回报可能会超越基准的证券进行投资,以期获取超越指数基金的收益,主要采用量化投资策略来进行投资组合管理。通俗地讲就是通过某种数学模型来进行投资的基金。 二、量化基金分类: 量化基金可以分为以下三种: 1、指数增强型基金,它希望能够提供高于标的指数回报水平的投资业绩。 2、绝对收益型量化基金,它通过做多和做空对冲市场的风险,以期获得较稳定的绝对收益。 3、主动量化基金,它跟主动型基金的概念相似,通过主动管理去获取超额回报。 本次7只公募量化基金分类见下图:

000414是绝对收益型量化基金,其余6只是主动量化基金。 三、量化基金的投资策略: 主要包括:量化选股、量化择时、股指期货套利、商品期货套利、统计套利、期权套利、算法交易、资产配置等。 四、如何选择量化基金? 1、明确自己的投资目标和风险偏好。 2、分类选择合适的量化基金。 3、量化基金的主要关注指标: a、业绩。(主要看超额收益,风险调整后收益、超额收益稳定性) b、投资策略。 c、管理风格。 d、配置分析(行业和股票等) e、收益归因。 f、基金公司和管理团队分析。 g、规模与持有人分析。 我个人认为要选择基金的投资理念与自己风格和偏好符合,业绩出色,管理团队经验丰富,收益来源稳定性较强,可持续性好的量化基金。 五、本次7只公募量化基金测评: 由于风险收益定位不同,资产配置和风险收益情况差别很大,测评第一步必须先分类。 (1)我们先来看6只主动管理型量化基金。

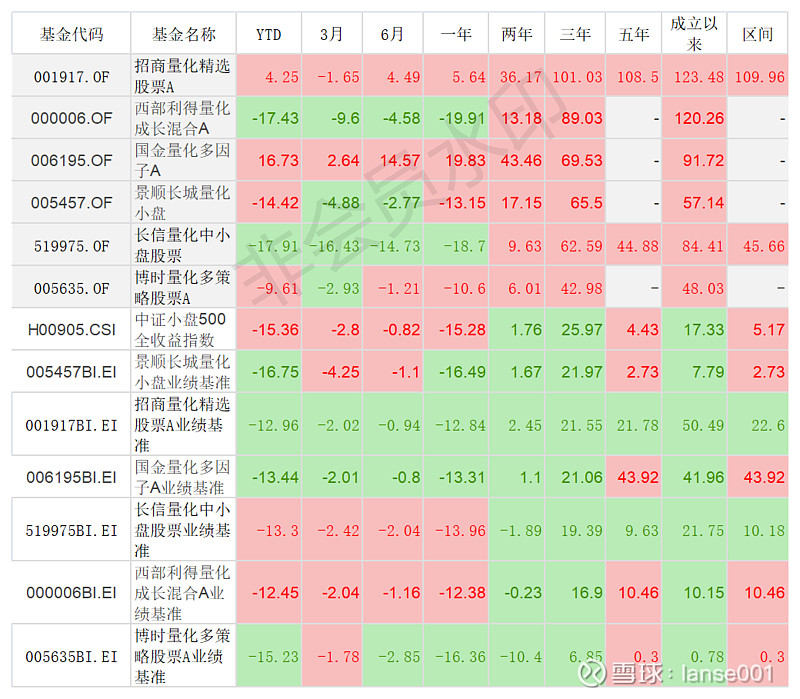

a、业绩。(主要看超额收益,风险调整后收益、超额收益稳定性) 6只主动管理型量化基金的业绩基准不尽相同,为了后续方便测评,我会使用中证500全收益指数来做对比。 先看超额收益: 与各自基准相比:成立以来,6只主动管理型量化基金大幅跑赢。 与中证500全收益指数,近3年6只主动管理型量化基金大幅跑赢。其中001917,000006,006195近3年业绩排名前三。

再来看风险调整后收益:

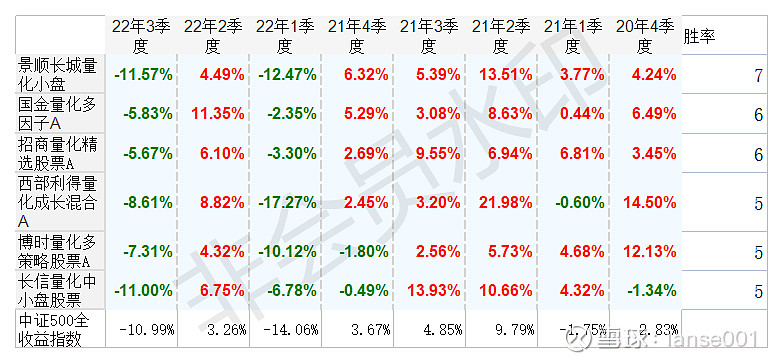

近3年最大回撤最小的3个基金是:国金量化多因子A、招商量化精选股票A、博时量化多策略股票A。 近3年波动率最小的3个基金是:博时量化多策略股票A、国金量化多因子A、招商量化精选股票A。 近3年夏普比率高的基金是:招商量化精选股票A、国金量化多因子A、西部利得量化成长混合A。 综合来看,招商量化精选股票A、国金量化多因子A、西部利得量化成长混合A风险调整后收益表现较好。 接着来看超额收益稳定性: 胜率:最高的景顺长城量化小盘7次,国金量化多因子A、招商量化精选股票A都是6次。(近8个季度跑赢中证500全收益指数的次数)

持有3年胜率:最高的景顺长城量化小盘,国金量化多因子A、西部利得量化成长混合A都是100%.

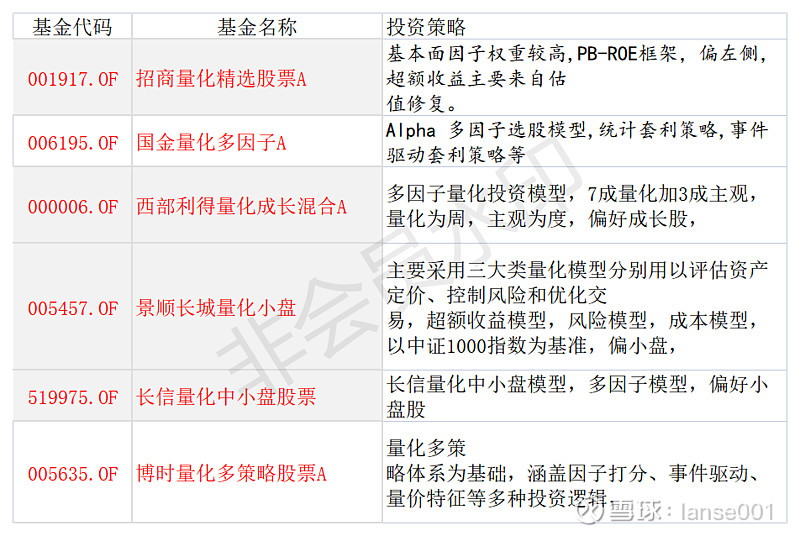

综合来看,景顺长城量化小盘,国金量化多因子A、西部利得量化成长混合A超额收益稳定性表现较好。 b、投资策略。 6只主动管理型量化基金都是采用量化方法来进行投资,不过具体的策略有一些区别。具体见下图:

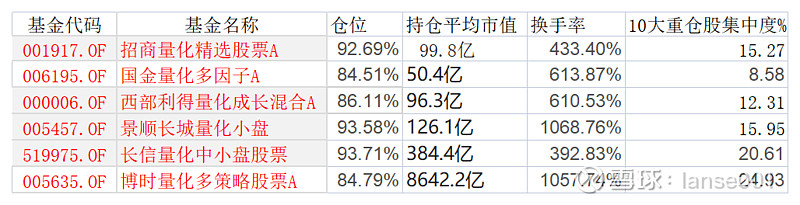

c、管理风格:见下图:

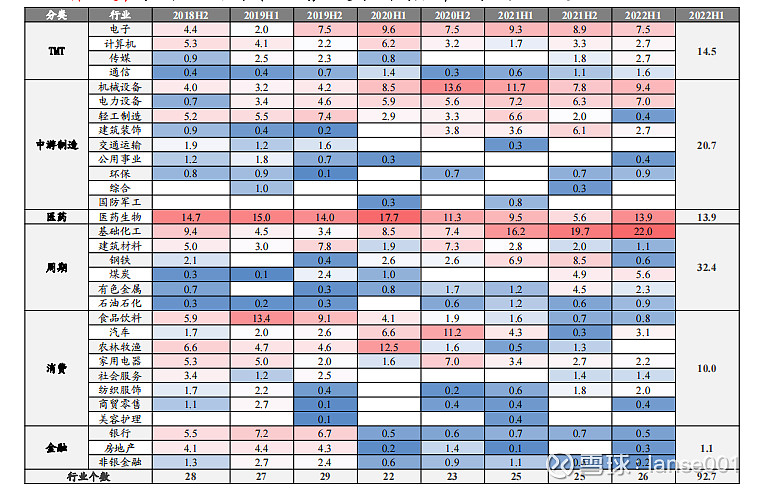

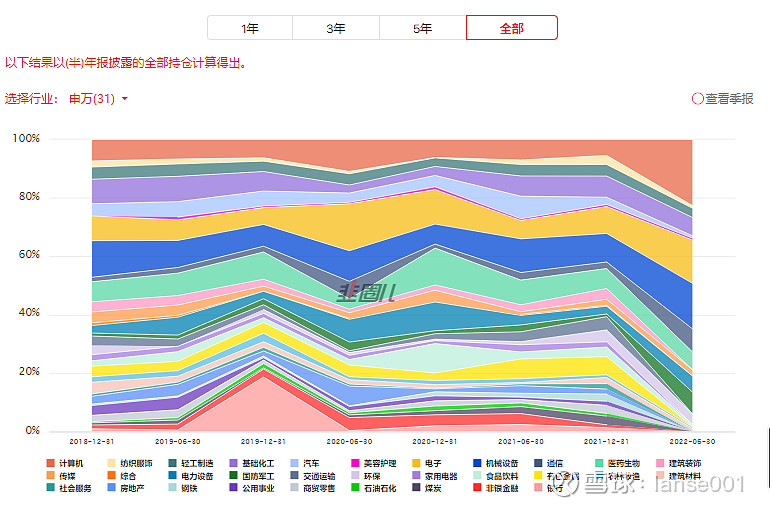

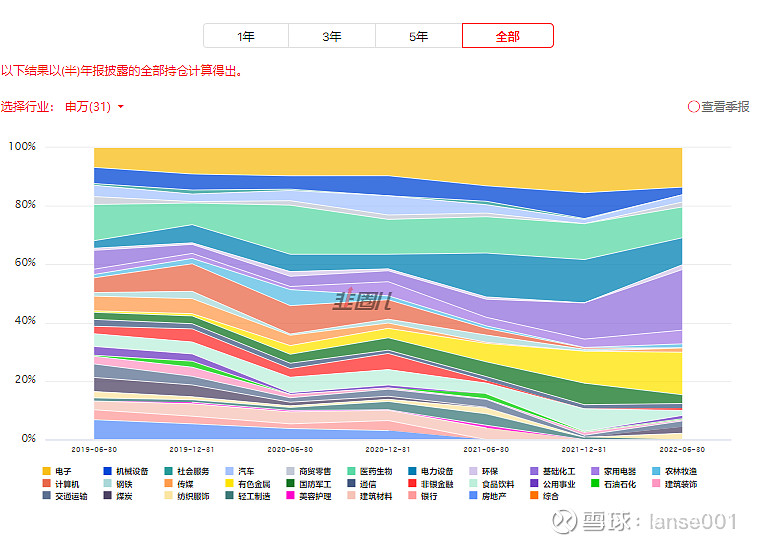

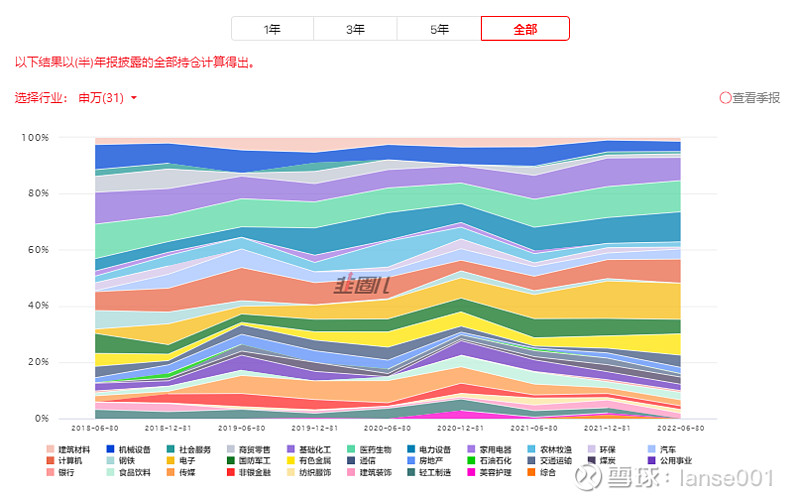

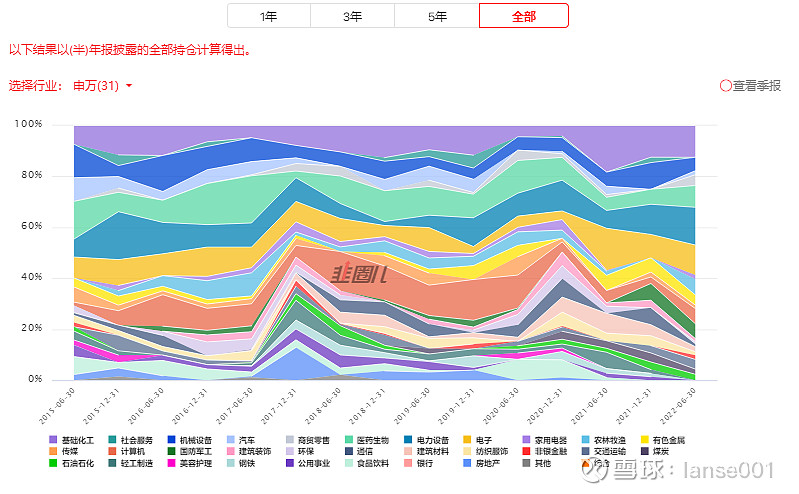

仓位方面:都属于高仓位。 换手:博时量化多策略股票A、景顺长城量化小盘较高,其他为中低。 持仓集中度:都比较分散。 持仓平均市值:博时量化多策略股票A偏大市值,长信量化中小盘股票偏中小盘,其他偏小盘。 d、配置分析(行业和股票等) 先来看行业配置: 招商量化精选股票A:

配置比较分散,重仓基础化工、医药生物等,有一些行业轮动,单一行业占比不超过25%。(截止2022年中报) 国金量化多因子A:配置比较分散,重仓石油石化、医药生物、计算机等,行业轮动明显,单一行业占比一般不超过25%。(占比以半年报和年报计算)

西部利得量化成长混合A:配置比较分散,重仓电子、美容护理、电力设备等,行业轮动明显,单一行业占比一般不超过20%。(占比以半年报和年报计算)

景顺长城量化小盘:配置比较分散,重仓电子、生物医药、电力设备等,有一定行业轮动,单一行业占比一般不超过15%。(占比以半年报和年报计算)

长信量化中小盘股票:配置比较分散,重仓电力设备、基础化工、电子等,有一定行业轮动,单一行业占比一般不超过15%。(占比以半年报和年报计算)

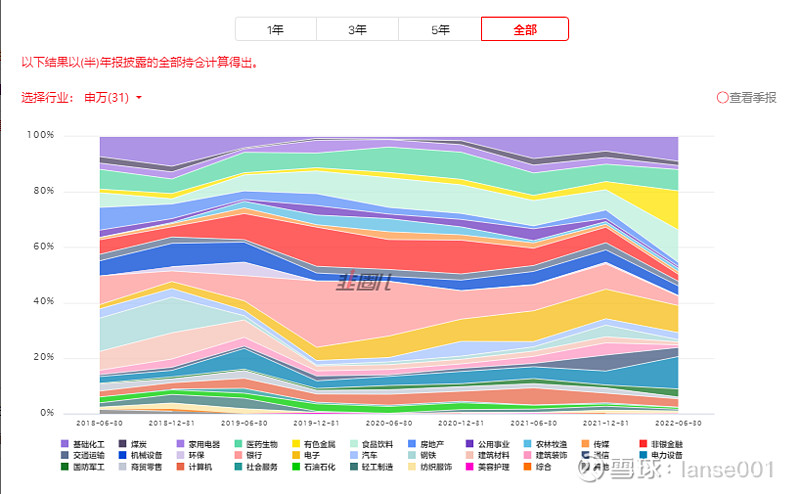

博时量化多策略股票A:配置比较分散,重仓银行、食品饮料、有色金属等,有一定行业轮动,单一行业占比一般不超过15%。博时量化多策略股票A是6只基金里面唯一一只重仓银行和食品饮料的,因为这个基金偏大盘,类似沪深300指数增强。(占比以半年报和年报计算)

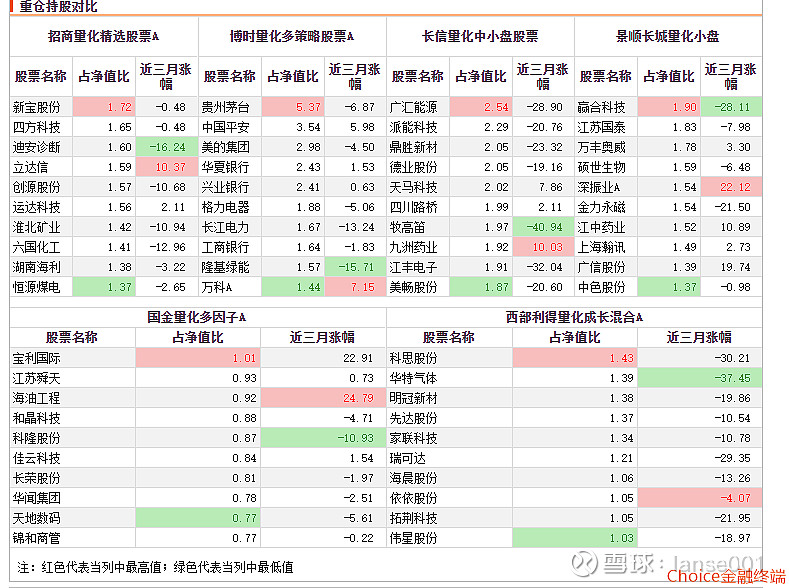

再来看10大重仓股:

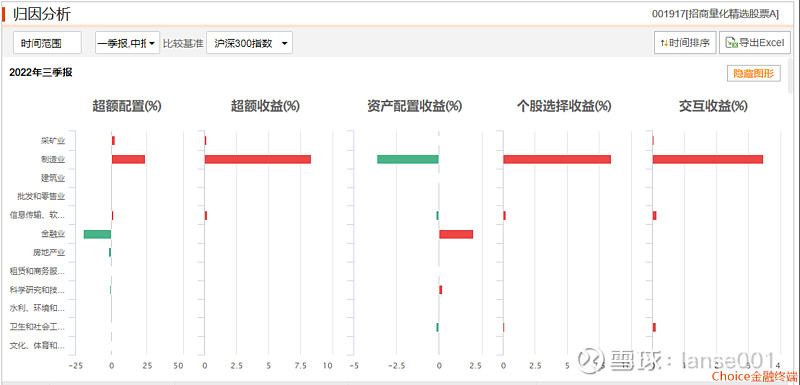

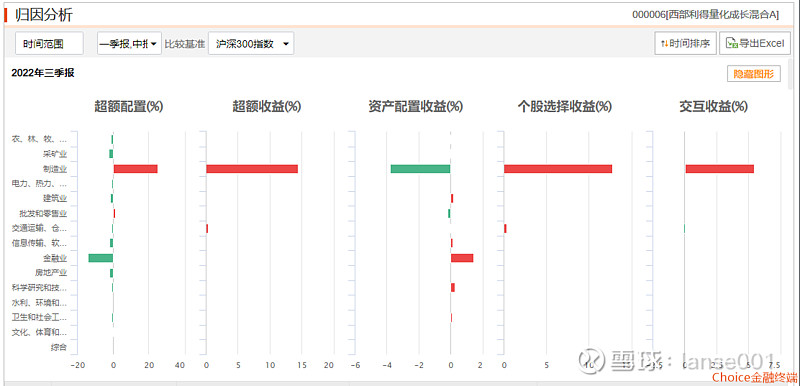

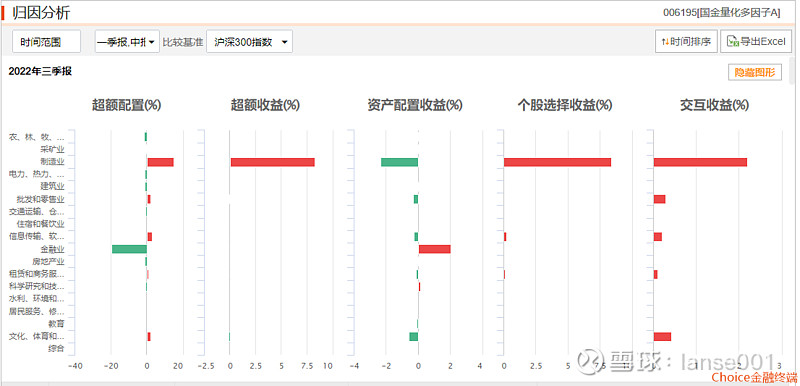

对比之后,可以看出博时量化多策略股票A的10大重仓股基本是沪深300指数成分股,市值较大,并且多数是基金重仓股,其他5只基金以中小盘股票为主,基金重仓股和冷门股都有,国金量化多因子A持有多只亏损股,pe、roe为负数,西部利得量化成长混合A、长信量化中小盘股票的pepb较高,其他的43只基金较低,招商量化精选股票A、长信量化中小盘股票的roe较高,这主要持有的行业特点有关。(比如博时量化多策略股票A持有较多银行股票,因此pe、roe较低),从含茅量、含电量来看,只有博时量化多策略股票A、国金量化多因子A含茅量较高,其他都为0,国金量化多因子A含电量较高,其他较低。 另外除了博时量化多策略股票A的10大重仓股占比较高外,其他5只基金的集中度较低,10大重仓股的参考意义不大,更重要的是基金的投资策略。 e、收益归因。 择时:6只基金一直保持较高仓位,择时贡献较小。 行业配置:业绩最好的3只基金,招商量化精选股票A配置比较分散,重仓基础化工、医药生物等,西部利得量化成长混合A配置比较分散,重仓电子、美容护理、电力设备等,国金量化多因子A配置比较分散,重仓石油石化、医药生物、计算机等,由于量化基金轮动较快,行业配置具有较强的阶段性。 个股选择:业绩最好的3只基金,招商量化精选股票A、西部利得量化成长混合A、国金量化多因子A都有较强的个股选择能力。

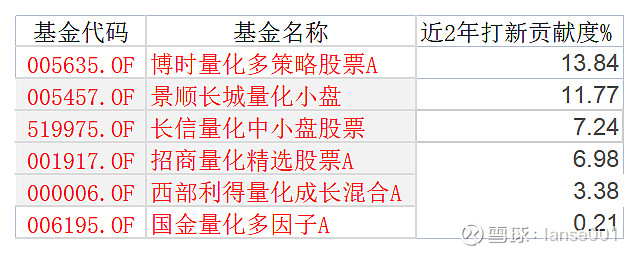

交易能力:业绩最好的3只基金,招商量化精选股票A、西部利得量化成长混合A、国金量化多因子A都有较强的交易能力。 打新贡献:博时量化多策略股票A、景顺长城量化小盘、长信量化中小盘股票贡献度较高。

f、基金公司和管理团队分析。

基金公司方面博时、招商、景顺长城规模较大,实力较强。

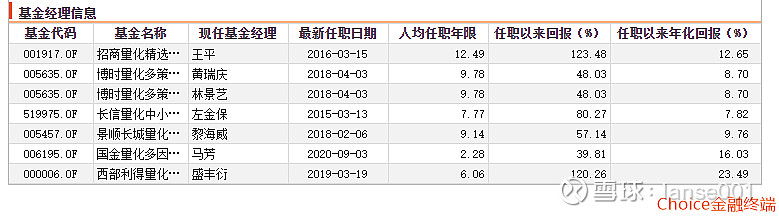

管理团队方面招商的王平、西部利得的盛丰衍、长信基金的左金保业绩最好,景顺长城的黎海威名气较大,但业绩没有招商的王平、西部利得的盛丰衍、长信基金的左金保好。 g、规模与持有人分析。

规模都不大,其中西部利得量化成长混合有13.81亿,其他都是10亿元以下,规模较小有利打新,也有利于分散配置和轮动。 持有人分析:机构持有比例排名前三的是博时量化多策略股票A、西部利得量化成长混合、景顺长城量化小盘。

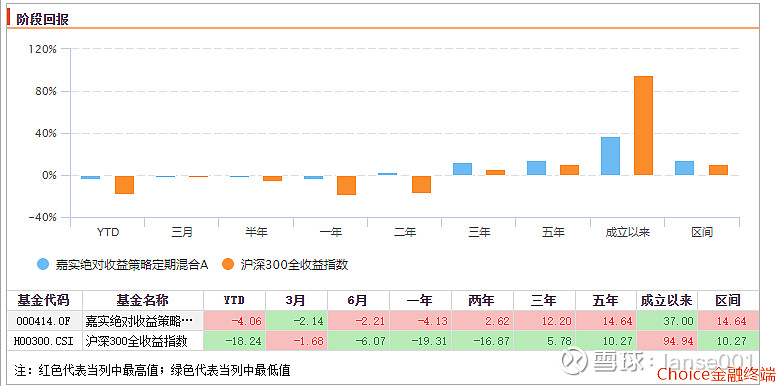

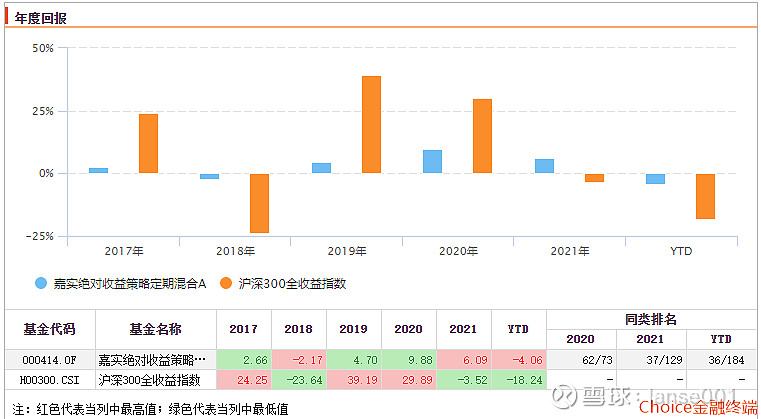

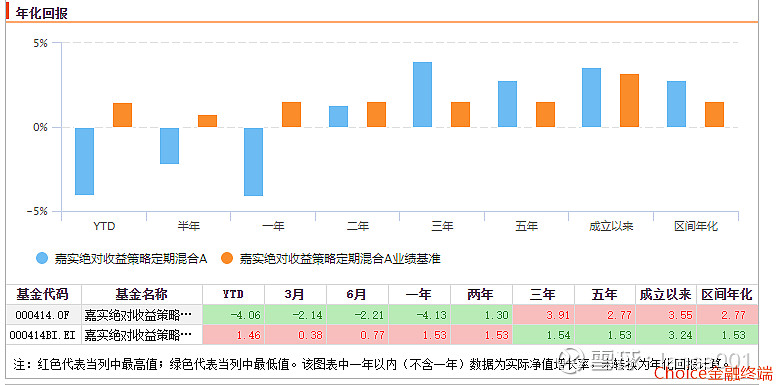

小结:综合业绩、风险收益数据等来看,我比较看好招商量化精选股票A、西部利得量化成长、景顺长城量化小盘等。 (2)接着我们来看绝对收益型量化基金(或者叫多空对冲型量化基金)(1只):000414. 1、业绩:多空对冲型量化基金,最重要的是获得正收益的年度胜率,具体业绩见下图:

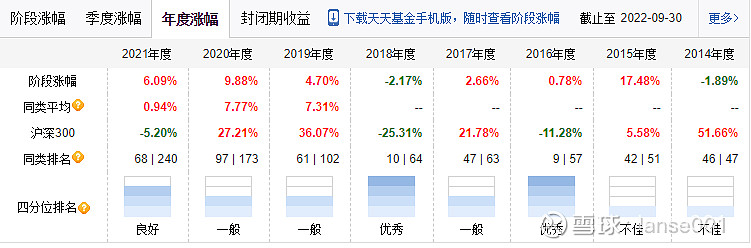

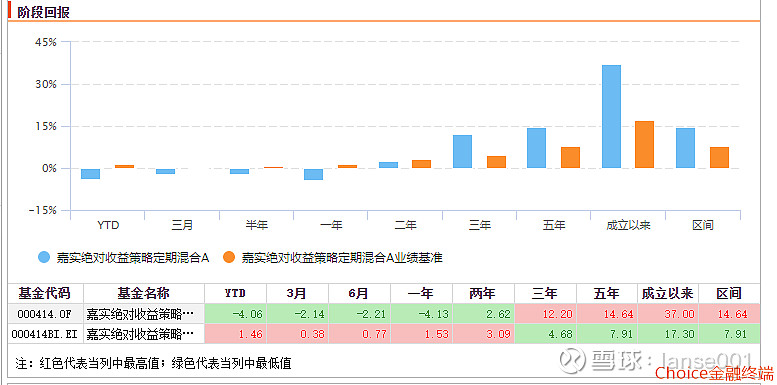

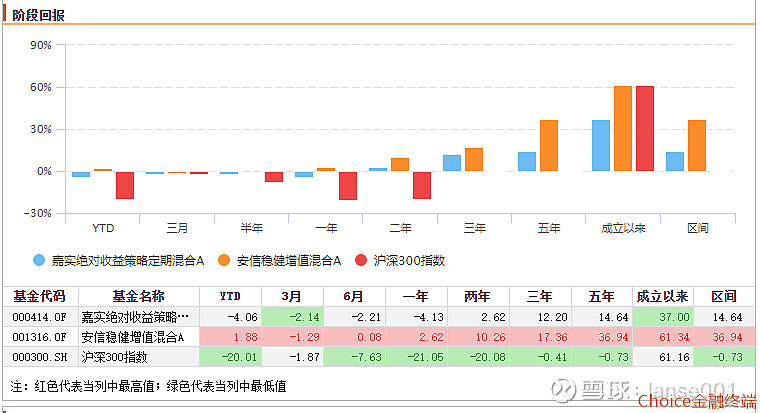

从2014年至今,8个年度有6个年度取得正收益,比例是4分之3.表现出色。不过2022年表现欠佳,是负收益(-4.06%)。 不过由于采用多空对冲策略,各年度的绝对涨幅较小,最高只有9.88%,近5年累计涨幅14.64%,高于沪深300全收益指数。 与业绩基准比:近5年累计涨幅14.64%,高于业绩基准。

近5年年化收益2.77%,表现一般。 同类排名:近5年同类排名9/14,表现中等。(截止2022.12.9,绝对收益目标基金——对冲策略绝对收益目标基金,数据来自银河证券)

与知名固收+基金比:近5年累计涨幅14.64%,低于安信稳健增值基金的36.94%。(安信稳健增值基金近5年最大回撤为4.30%,优于000414)

2、风险收益数据:

最大回撤6.13%,波动率3.99%,低于同类均值,抗风险波动数据较好,夏普比率0.32低于同类均值,表现不佳。 3、资产配置:

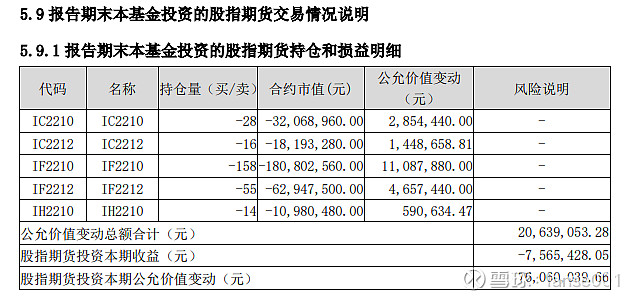

股票仓位,在64.94%,债券5.88%,要注意的是配置了股指期货,比率在9.16%利用期现套利对冲来实现绝对收益,实际仓位基本对冲。主要持有沪深300指数期货。

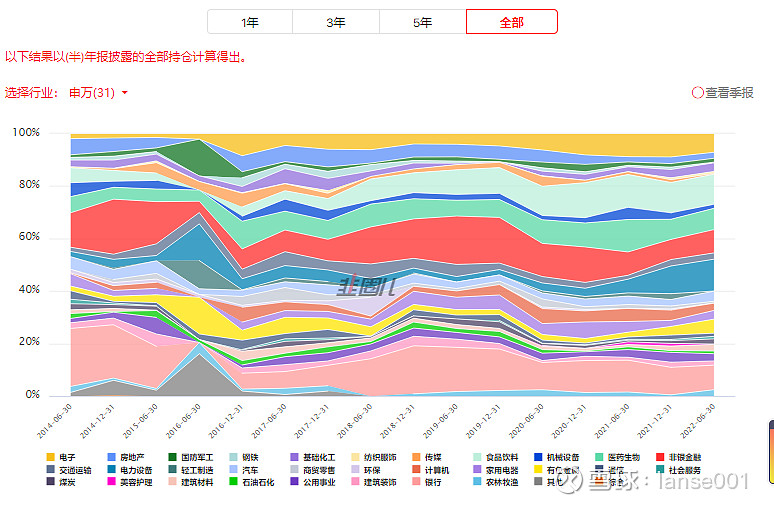

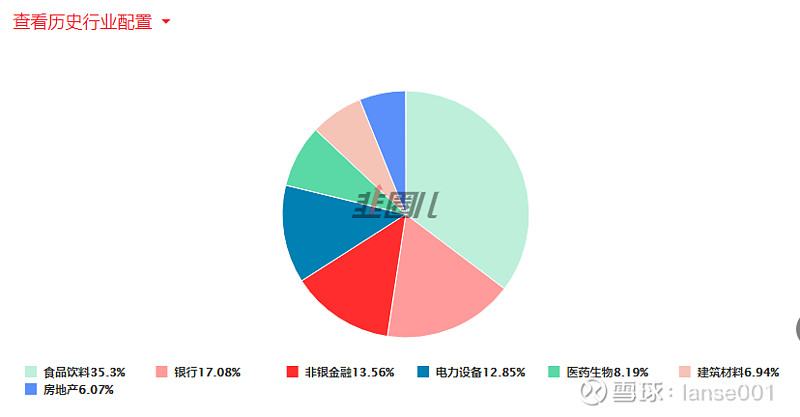

4、行业配置与10大重仓股:

历史重仓银行、食品饮料、非银金融等,最新重仓银行、食品饮料、非银金融等,10大重仓股都是沪深300指数权重股。

5、新股贡献:2021年新股贡献度:7.76%。

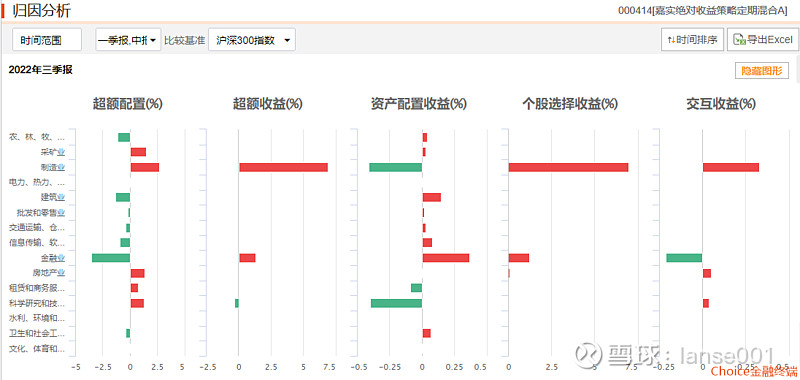

6、业绩归因:

资产配置,行业配置,个股选择,交互收益等都有较好表现,主要收益来自制造业。 6、基金经理投资策略:本基金在风险预算的框架下构建股票组合,严格控制组合风险,并用股指期货完全对冲,剥 离股票组合的系统性风险,同时在市场情绪剧烈波动的市场环境中积极参与和把握期限套利机会。 报告期内,本基金坚持稳健的投资风格,在高波动中严格控制风险和回撤,并持续参与新股认购 等绝对收益策略,努力取得更好的投资回报。 7、基金公司和基金经理分析:嘉实基金实力较强,管理规模: 7901.24亿元,基金数量: 453只,经理人数: 94人。 基金经理:猛先生:硕士研究生,具有基金从业资格。具有基金从业资格。曾任职于安信基金管理有限责任公司,从事风险控制工作。2014年9月加入嘉实基金管理有限公司,现任职于量化投资部。2018年9月20日至今任嘉实量化阿尔法混合型证券投资基金基金经理。2018年9月20日至今任嘉实中小企业量化活力灵活配置混合型证券投资基金基金经理。2019年9月20日至2022年4月21日任嘉实中证央企创新驱动交易型开放式指数证券投资基金基金经理。2019年9月26日至2021年7月2日任嘉实中证新兴科技100策略交易型开放式指数证券投资基金基金经理。2019年11月28日至2022年4月21日任嘉实中证央企创新驱动交易型开放式指数证券投资基金联接基金基金经理。2019年12月5日至2021年7月2日任嘉实中证先进制造100策略交易型开放式指数证券投资基金基金经理。2020年4月24日-2021年7月2日担任嘉实中证医药健康100策略交易型开放式指数证券投资基金基金经理。2020年5月14日任嘉实绝对收益策略定期开放混合型发起式证券投资基金基金经理。2020年5月14日任嘉实对冲套利定期混合基金经理。曾任嘉实中证新兴科技100策略交易型开放式指数证券投资基金联接基金基金经理。 累计任职时间:4年又88天,现任基金资产总规模11.85亿元,名气中等。 8、机构持有比例和规模:机构持有比例80.06%,较高。规模5.45亿元,规模中等。

总结:雪球本次评测的7只量化基金,由于种类不同,需要分类比较,我个人比较看好主动量化型中招商量化精选股票A、西部利得量化成长、景顺长城量化小盘等。至于多空对冲型基金,我不太看好,因为长期业绩不如优秀的固收+基金。 风险提示:量化基金,不同基金的投资策略,不同基金的风险特性不同,投资者要根据自己的风险偏好和投资需求选择表现好的量化基金,主动量化型基金仓位较高,波动较大,属于中高风险产品,历史表现不能预测未来,本文为个人看法,不作为投资建议,据此入市风险自担。 (本文部分数据来自东吴证券、choice、雪球等) #雪球公募达人计划# #2022雪球奖# ,$西部利得量化成长混合A(F000006)$ $长信量化中小盘股票(F519975)$ $招商量化精选股票(F001917)$ @今日话题 @雪球基金 @雪球号直通车 @球友福利 @ETF星推官 @ETF热榜追基

|

【本文地址】