| 美团外卖专题报告:解析外卖市场结构,坚守美团长期价值 (报告出品方/作者: 天风证券 ,文浩)1. 外卖市场空间:拆解 GTV 增长驱动,看市场下沉潜力1.1. 从餐饮零售到... | 您所在的位置:网站首页 › 美团市场机会分析报告 › 美团外卖专题报告:解析外卖市场结构,坚守美团长期价值 (报告出品方/作者: 天风证券 ,文浩)1. 外卖市场空间:拆解 GTV 增长驱动,看市场下沉潜力1.1. 从餐饮零售到... |

美团外卖专题报告:解析外卖市场结构,坚守美团长期价值 (报告出品方/作者: 天风证券 ,文浩)1. 外卖市场空间:拆解 GTV 增长驱动,看市场下沉潜力1.1. 从餐饮零售到...

|

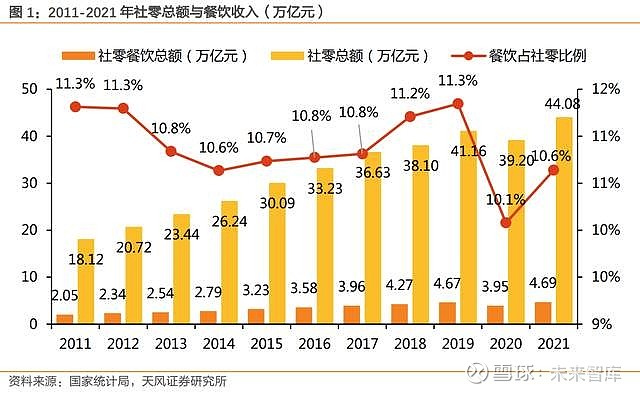

来源:雪球App,作者: 未来智库,(https://xueqiu.com/9508834377/219838691) (报告出品方/作者:天风证券,文浩) 1. 外卖市场空间:拆解 GTV 增长驱动,看市场下沉潜力1.1. 从餐饮零售到餐饮外卖 1.1.1. 餐饮零售市场波动稳定,餐饮外卖疫情后恢复增速 餐饮行业是万亿级的重要零售市场。餐饮业是全国消费品零售中重要板块,近十年来餐饮 收入始终保持在全国社零总额 10%左右的比例。2021 年社零总规模 44.08 万亿,其中餐饮 市场 4.69 万亿。 餐饮收入近十年来与社零保持增速一致。近十年来餐饮收入占据全国社零总额 10%左右的 比例,其绝对值的增速与社零变动基本一致。

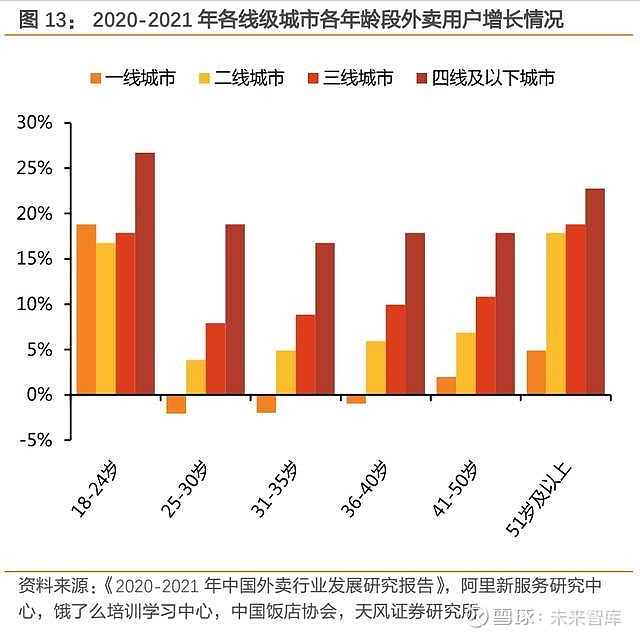

1.1.2. 餐饮外卖市场规模稳步攀升,渗透率提升仍有空间 餐饮外卖是本地生活中的“长坡”赛道,市场规模、渗透率增长确定性高。相较于餐饮业 近十年与社零同步的低速增长(10%左右),外卖市场规模增速更快,在 2011-2016 年起步 阶段 6 年 CAGR 达 50.3%,即便在外卖竞争(寡头)格局逐渐稳定的成长阶段,2017-2021 年近 6 年 CAGR 仍达 33.9%,2021 年外卖行业规模进一步上升至 8117 亿元,对餐饮市场 的渗透率进一步推升至 17%。 外卖用户渗透率基本实现逐年攀升,21 年外卖用户规模达 5.44 亿人,占全国 15-60 岁人 口(外卖主力用户群体)比例近 60% 。 1.2. 关注低线城市,消费力提升下带动外卖渗透率提升 1.2.1. 低线城市基数庞大,极具发展潜力 据第一财经标准,我们将 337 个城市划分一线(4 个)、新一线(15 个)、二线(30 个)、 三线(70 个)、四五线城市(218 个)五个线级。其中,一线、新一线、二线城市为高线 城市,三线及以下为中低线城市(即本文定义的低线城市)。 低线城市基数庞大,消费升级下未来潜力较大。三线及以下城市集中了我国 65%的常住人 口,城市数量达 288 个,占全国城市数 85%。 人均可支配收入的增长,是反映居民消费水平和消费意愿的重要指标,同时也是经济增速 (GDP 同比增速)的“晴雨表”。我们以人均可支配收入的增长,观察低线城市的发展潜 力。 1.2.2. 线级城市成长代际大约 2-5 年,经济发展驱动消费力升级 我们将 2015-2020 年各线级城市人均可支配收入展示于同一时间轴(第 0-19 期),通过对 比相邻线级的城市 2020 年人均可支配收入水平的相差期数,可知低线城市向高线城市收 入水平过渡的时间周期。由图可知,四五线城市与三线城市,及二线城市与新一线城市间 人均年收入相差 1-2 年差距,但三线城市人均年收入从 2020 年的 3 万元,增长至二线城 市的 4.5 万元,大约 5 年的时间周期。 1.2.3. 外卖渗透率稳步提升与城市消费力基本线性相关,低线城市外卖发展趋势确定性高 人均餐饮消费开支比例相对刚性。根据恩格尔定律食物开支与收入水平紧密相关。随着各线级人均可支配收入逐年增长,各收入水平居民的餐饮开支比例相对刚性 。 回溯 4 期人均可支配收入与美团外卖渗透率的数据,可以发现两者存在一定程度上的正相 关关系,在人均可支配收入增长趋势确定性的情况下,我们认为美团外卖业务在低线城市 (三线及以下)有望随着人均消费力的提升而增长,其底层原因是经济发展下带动外卖需 求提升及相关基础设施的完善。(报告来源:未来智库) 图片上传中...... 1.3. 从“用户+商家”双边网络探索增长路径 从双边网络的角度来看外卖市场规模的影响因素,可以用以下等式概括: 从用户端(需求)细拆分: 外卖餐饮 GTV=外卖用户数量 × 消费额 = 外卖用户数 ×(外卖单均价格(AOV) × 人均下单频率) 从商家端(供给)细拆分: 外卖餐饮 GTV=开通外卖商家数量×单商家外卖 GTV = 外卖商家数量 ×(单商家 GTV × 外卖 GTV 占比) 从美团过去 5 年 GTV 增长情况看,外卖 GTV 的主要增长驱动力在于用户渗透率、人均复 购频次增加。过去 5 年,外卖 GTV 增长的第一驱动因素是用户渗透率的提升,对 GTV 增 长的贡献将过半;其次是下单频次的增长,而后是 AOV 增速。 1.3.1. 需求端提频为第一动力,下线城市用户增长可期 从用户端(需求)细拆分,重点讨论外卖用户、单均价格、人均下单频率三个要素。 外卖餐饮 GTV=外卖用户数量 × 消费额 = 外卖用户数 ×(外卖单均价格(AOV) × 人均下单频率) 1.3.1.1. 外卖用户数,低线城市发力下 2025 年主力用户渗透率将近 70% 据美团研究院 2020 年 2 月问卷调研,18-25 岁人群是外卖消费用户主力人群(占比 36.1%),外卖用户数量随年龄的增长依次递减,这与单身经济、懒人经济的群体结构基本 相关。从整体分布上看,我国外卖市场的主要消费人群集中于 18-50 岁人群,该年龄阶段 用户数量占总调研外卖用户 98%。 近年来高线城市用户增速放缓,低线城市用户维持增长。近年来我们看到来自高线城市 (一二线城市)的外卖用户已经趋近饱和,更多的外卖新用户来自低线城市(三线及以下 城市),尤其四线及以下城市,各年龄层用户还保持近 20%的用户增长。(报告来源:未来智库)

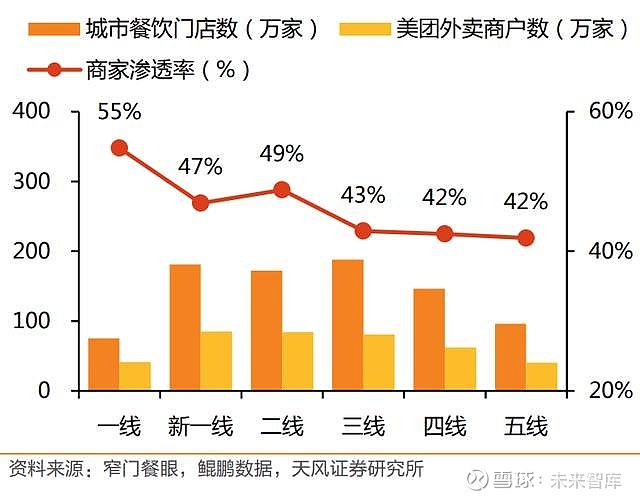

低线城市外卖用户渗透率提升下驱动外卖用户增长。据第 49 次中国互联网络发展状况统 计报告,截至 2021 年 12 月全国外卖用户达 5.44 亿,分城市线级看,2020 年一二线城市 外卖用户渗透率(外卖用户数 / 该城市常住人口数)在 56.6%,而三线及以下城市渗透率 为 72.5%,具有提升空间,但考虑到低线城市人口密度低、外卖需求相对较弱,高低线用 户渗透率或将长期维持较大差距。 考虑到未来 5 年间中国基数人群老龄化,我们将外卖市场的主力用户年龄区间定位 15-60 岁人群(根据 Population Pyramid 预测 2025 年主力用户人群基数较 2020 年减少 0.2 亿 人)。2025 年外卖主力用户渗透预计将由 2020 年的 50.2%上升至 72.6%,外卖用户人数 或将达到 6.62 亿人,5 年 CAGR 为 9.60%。主要假设如下:(外卖用户数量 = 外卖用户 渗透率 x 各线级城市常住人口 ) 1)外卖用户渗透率:我们假设 2025 年一二线城市渗透率基本稳定;三线及以下城市用户 年均渗透率增长在维持在 2-3%,略低于 GMV 与人均可支配收入的增速; 2)各线级城市常住人口:在 2020 年基础上各线城市以历史增速(0%-3%左右增速)增长。 1.3.1.2. 用户复购提升,公司指引消费场景丰富下 1 天 1 亿单目标不动摇 美团公司总裁 CEO 王兴曾多次在业绩会上重申 2025 年“一天做到 1 亿单”(其中包含闪 购中期 1000 万订单目标)的战略目标,依据美团外卖年订单量= 美团外卖用户数 x 美团 人均年订单,美团外卖用户数的增长,我们已在 1.3.1.1.进行论述分析,而人均订单的增 长我们认为驱动力在于消费粘性以及消费场景的增加。 1) 消费粘性方面,随着用户消费心智形成后,消费习惯逐渐迁移,粘性或得到提升。 我们从美团披露的用户消费行为数据可以得到验证:①据投中网,王兴曾在新闻发 布会上称,过去几年用户使用美团的时间、每年购买的次数都在增加,2013 年用户 平均单用户消费 5 次/年,2017 年平均购买 29 次;②2021 年美团外卖供给场景的不 断丰富下,带动高频次用户订单增加,消费频次达 33 次,同比增长 25%。 2) 消费场景方面,受益于外卖消费心智成熟,消费习惯切换叠加消费升级,外卖场景 中非正餐比例呈提升趋势。随着外卖消费习惯逐渐成熟,以及门店开通外卖数量的 增加,外卖消费者或切换更多的线下消费场景至线上(到家配送),如甜品、奶茶等。 我们以每日 5 个餐饮场景测算(早、中、晚餐、下午茶、夜宵),人均年餐饮消费场 景共有 1825 个,以 2021 年美团外卖人均消费 33 次计算,占场景总量仅 1.8%,具有 较大提升空间。并且,我们通过第三方数据可以观察到非餐场景(下午茶、夜宵) 具有提升趋势:①据华经产业研究院披露数据,2019/2020 年正餐订单量占比分别为 75%/68%,呈下降趋势;②根据美团研究院数据,线级越高的城市非餐(甜点饮品、 生活超市等)订单占比更高。预计当 2025 年美团外卖人均下单频次达到 61 次时, 外卖餐饮场景渗透率能提升至 3.4%。 图片上传中...... 同时考虑到消费粘性提升、消费场景丰富,我们预计 2025 年可达人均 61 单/年(考 虑新用户首年消费 11 单,后期保持一定复购粘性),以 2025 年美团外卖用户总数的 5.43 亿人计算,年日均单量将达到 9075 万单,若未来闪购能够达到 1000 万单规模, 则美团 25 年做到“1 天 1 亿单”的战略目标有望实现。 1.3.1.3. CPI、连锁化率等原因驱动长期 AOV 提升 我们比较 2019、2020 年分线级城市单均价格(AOV,average order value)变化,基本维 持稳定,高线城市与低线城市价格的差距主要为消费能力、物价水平的差距。展望未来, 驱动外卖单均价格增长主要来自于 CPI 增长以及餐饮连锁品牌的比例的提升。 1)CPI 增速:过去 7 年美团 AOV 逐年增长(CAGR 12.2%),远高于 CPI 增速,IMF 2021 年对中国未来 4 年 CPI 增速预测在 2%左右,我们认为这个 CPI 增长同样将体现在外卖 AOV 增长中; 2)连锁品牌比例提升:餐厅连锁化、品牌升级在 2018-2020 年提升明显,据《2021 年中 国连锁餐饮行业报告》,2020 年各线级城市餐厅连锁化率较 2018 年提升 1.9%-3.6%,且保 持提升趋势。此外,低线城市与高线城市的连锁化率还保持 5%-10%的差距,随着未来品牌 餐厅向低线城市渗透,AOV 提升存在一定的长期驱动力。 未来外卖单均价格提升具有长期驱动力,但考虑到低线城市消费增长(AOV 相对较低)、 低客单价商品比例提升(如下午茶)可能冲抵一部分整体 AOV 提升,我们保守预计外卖 AOV 以 1.5%增速(略低于 CPI 增速)缓慢提升至 25 年的 51.86 元。 图片上传中...... 1.3.2. 从供给角度做印证,下沉商家渗透相对充分,外卖 GTV 占比向 3/5 法则靠近 由于外卖行业发展逐渐标准化、成熟化,商家在经营能力充分的情况下、外卖配送基础设 施完备的情况下,开通外卖服务门槛相对较低,消费侧的拉动更为关键。 外卖餐饮 GTV= 外卖商家数量 ×(单商家 GTV × 外卖 GTV 占比) 1)外卖商家数量:据鲲鹏数据和窄门餐眼公众号数据披露,2022 年 1 月全国开通外卖商 家对全国餐饮门店的渗透率在 46%,其中一线城市 55%的商家开通了外卖,而低线城市的 商家渗透率在 42%,虽然同样存在两级分化,但总体外卖商家端渗透率水平差异相对用户 侧差距较小。 2)外卖 GTV 占比:据美团外卖学院院长白秀峰,正餐外卖占比 30%、快餐外卖占比达 50% 能最大化提升人效和坪效。根据上市公司公告,2020 年疫情催化下,正餐类/快餐类企业 外卖 GTV 占比接近 20%/30%+,外卖占比正逐步接近最优“30/50 法则”。 1.3.3. 外卖市场规模测算 外卖是本地生活中的“长坡”赛道,未来增速可期。基于前面对 GTV 从用户、商家两端的 各拆解子项的预测,我们推测: 1)外卖市场 GTV 规模:我们保守预计 21-25 年外卖市场 4 年 GTV 复合增速达 25.3%, 2025 年外卖市场规模达 2.4 万亿。 2)外卖市场订单量:21-25 年外卖日均订单量 4 年 CAGR 将达 23.5%,2025 年日外卖订单 量能从 21 年的 5000 万单增长至 1.25 亿单/天。

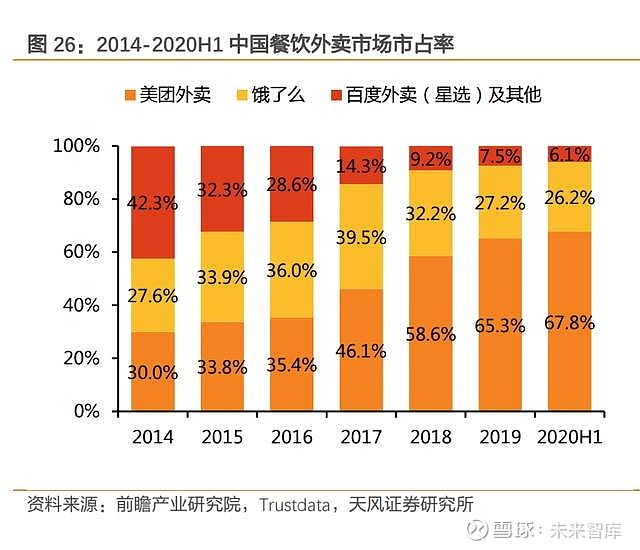

2.1. 自建高效履约设施,促成三端规模效应的增长飞轮 外卖对配送时效质量的高要求,使“骑手”成为外卖的三边网络的基石。外卖以即时履 约为基础,履约时效、质量对用户体验的影响更为突出,而外卖配送多点即时响应、高 频等特征,使外卖平台提高自建配送团队要求,并持续致力于在外卖履约端兼顾“效率” 与“成本”。因此外卖平台差异化的竞争优势,首先在于自建高效响应的履约设施。 外卖平台在三端的规模效应,将形成“正反馈”闭环。在传统电商的双边网络(无自有履 约设施)中,用户、商家双方使用外卖平台的效用随另一侧数量增长而加大,而外卖系统 内化了履约体系,庞大高效的骑手网络也能与用户、商家端产生交互影响,促使三端的规 模优势能形成互相强化的闭环,巩固平台的竞争壁垒。 2.2. 竞争格局马太效应凸显,美团龙头地位稳固 9 年长跑,美团外卖凭借强执行、强地推实现后发者赶超,并保持稳固龙头地位。 1)后发者追赶阶段,聚焦增量市场:2013 年,美团外卖业务刚起步,相较于先行的饿了 么专注于一二线城市以优化资源投入,美团更积极地开拓增量市场(起步新增 20 城)打 下进场的初布局。 2)资本入局阶段,合并大众点评以强化竞争实力: 2015 年,美团借助在“千团大战”中 练就的强组织力的地推团队不断发力,美团与大众点评官宣合并,吸纳大众点评在点评领 域优势形成强壁垒。 3)寡头竞争阶段,规模优势下马太效应凸显:2017 年美团市占率反超饿了么,此后外卖 行业逐渐向美团与饿了么市场份额 7:3 的寡头格局演化,且市场集中度仍在不断上升, 美团与竞争对手拉开较大差距(追赶成本较大)。 在 2021 年反垄断背景下,“二选一”开放给予商家平等选择的机会,寡头竞争更加激烈下, 美团作为大流量、起初设施完备、运营成熟的头部平台,竞争优势依然显著。(报告来源:未来智库)

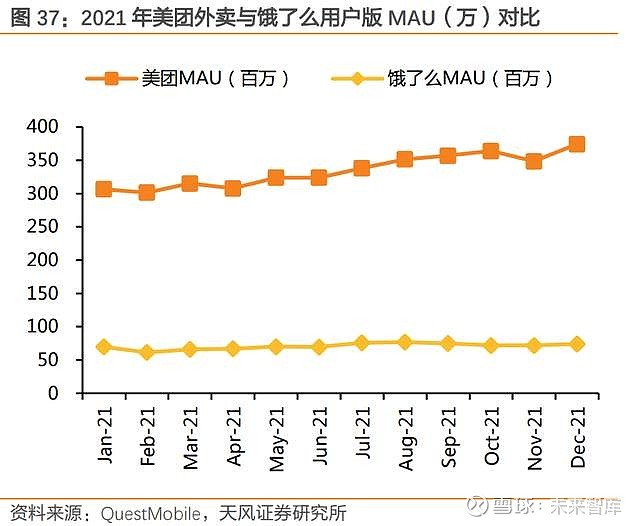

2.3. 骑手端:高密度、多场景订单,打造高效复用的骑手网络 多样配送场景下,海量用户+商家带来更丰富的外卖订单供需,“填谷”效应更为明显。美 团在供需两端的优势支撑起了高订单密度,同时美团外卖、美团闪购等业态带来的多样配 送场景能填补正常“午晚高峰”之外的闲置时间,实现骑手的高效复用。配备同规模骑手 下,更丰富的接单机会使美团骑手的效率更高,20Q1 美团骑手整体活跃度更高,且填谷 效应(在 12-18 点间骑手活跃度更平缓)更为明显。 美团骑手网络的“高效”特征凸显。美团外卖生态正循环驱动下,美团骑手团队在人均日 单量、配送时效上等效率指标的表现均优于饿了么。美团以 1.5 倍的骑手数,实现超饿了 么 2 倍的市场份额。 2.4. 商家端:强地推吸纳海量商家,巩固“正反馈”闭环 美团具备海量商家资源,商家活跃度表现更优。即便在“二选一”开放后的 2021 年,美 团活跃商家数增速恢复至 18 年水平,活跃商家数达 880 万家(包含外卖商家及到店商家), 同比增长 29%。而据 Trustdata 数据,从商家活跃度看,美团商家版 MAU 相比饿了么商家 版高出约 3 倍。 过去 9 年,美团商家始终保持高速增长,具体来看: 1)2013-2015 年:“地推铁军+大众点评合并” 积累商家资源。2013 年初美团承接团购 业务中锻炼出的“狂拜访,狂上单”的地推基因,快速开城布局(城市数、商家数均实现 成倍增长)。而 2015 年美团与大众点评的“强强联手”,在吸纳了大众点评的商家资源的 同时打通了“找餐厅、到店吃、送外卖”链条,实现餐饮全场景的初覆盖,商户数较 2014 年实现近 2 倍增长。 2)2015 年至今:外卖三端优势形成“正反馈”闭环。海量用户商户支撑起美团的高订单 密度又能提高骑手的配送效率,在骑手单均收入相对稳定的前提下,这将有助实现骑手增 收和单均配送成本摊薄的双赢,三端优势形成互相强化的闭环,美团的竞争壁垒得到更巩 固。 2B 业务布局为美团保有腰部品质商户提供了支撑。腰部客户(占全国餐饮门店 9.1%中小 连锁餐饮商家)是目前包括美团在内的头部收银 SaaS 服务商主力抢占的对象。这类商户 具有线上运营需求,但自建/更换系统成本较高,因而对外购系统的粘性稳定,付费意愿更 强。 图片上传中...... 2.5. 用户端:高频流量入口强化本地生活职能,培育用户心智 2.5.1. 外卖业务持续为集团引流,流量端口协同布局强化“导流”效应 过去 6 年美团用户增速始终保持在 10%-20%左右,2021 年美团交易用户数量达到 6.9 亿 (yoy+35%),其中外卖用户 4.4 亿(yoy+13%),21 年新增用户数中来自外卖的增量占比 达到 28%。 借助腾讯“社交+支付”生态,叠加三重高频场景,互联互通下拓展流量入口。据 QuestMobile ,2020 年 6 月美团微信小程序为美团外卖 App 贡献达 66%活跃用户,相较之 下,支付宝小程序(仅支付+本地生活 2 类高频场景)为饿了么贡献 43%活跃用户。21 年互联互通背景下,美团携手快手向短视频社交人群布局,在流量战略上继续探索。 2.5.2. 美团由于具有本地生活多场景生态优势,用户活跃度高、粘性更强 2021 全年美团外卖 MAU(月度活跃用户)基本维持在饿了么 MAU 的 4 倍左右,美团、 美团外卖 APP 在用户粘性特征(单用户日均时长、日活用户占月活用户比例)整体表现均 优于饿了么,这主要得益于美团本地生活超级平台多场景相互作用,流量协同强化了用户 的使用习惯。相较饿了么与支付宝(承担部分本地生活职能)淘宝(电商导流)协作,美 团外卖依托美团 APP 生态下多类本地生活场景(到店/新零售/打车/单车),多方协同更向 本地生活生态聚焦。

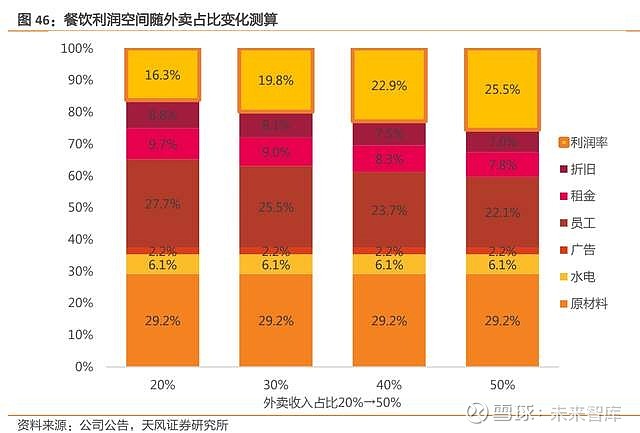

3.1. 单均盈利拆解,盈利在规模效应下不断改善 收入项:佣金仍是收入主力,在线营销服务收入增速较快,变现率基本稳定。美团外卖收 入中近 85%来自于佣金,其次为在线营销服务收入。两者的变现率(各类收入/GTV)基 本稳定在 11.7%,1.7%。新佣金改革后,21Q4 美团首次将佣金拆成“技术服务费”及 “配送服务费”2 部分列示。 成本费用项:配送成本占大头,用户补贴稳定在单均 0.8 元/笔。21 年配送成本占外卖总 成本费用达 75.6%,2 类单均成本近年 4 年基本稳定。 外卖单均盈利在保持单均配送成本稳定可控的同时,单均收入随订单量、AOV 提升而增长 (外卖业务的规模效应显现),毛利率 4 年间实现超 2 倍增长,2020 年达 20.1%。 3.2. 1P 为主,3P 为辅业务模式下的 UE 拆解 美团餐饮外卖业务分为 2 种模式,平台配送(1P)和商家自配送(3P)。两者根本区别在 于骑手配送服务是否由平台提供。据美团 21Q4 业绩公告,1P 模式订单数量占比为 67%, 基于以下 3 个假设: 1)随着连锁商家更多转向 1P 模式,我们假设 1P 模式单均价格(AOV)稍高于 3P 模式; 2)单均用户补贴率在 3%,1P 模式 75%补贴抵扣配送收入; 3) 1P 模式佣金率在 17%左右,3P 模式的变现率稍低在 7.5%。 我们测算了美团 2 种外卖服务模式下的 UE 构成: 1P 模式:重运营模式下,1P 模式每单赚取微利,21 年单均经营溢利(OP)0.08 元,配 送收支差距的收窄是未来 1P 模式 UE 优化的重要方向。 3P 模式:不包含配送收支项目,相较 1P 模式,3P 模式单均经营利润更高,21 年单均经 营溢利(OP)为 1.40 元。(报告来源:未来智库) 图片上传中...... 3.3. 佣金收入 3.3.1. 透明化新规佣金影响有限,近距离订单受益 事件回顾:为增加商家佣金透明度,2021 年 5 月 1 日起美团调整外卖抽佣方式,改版前 美团对商家收取的固定增值服务费,改版后采取灵活的“阶梯式收费”,新版商家佣金=技 术服务费+履约服务费(距离收费+价格收费+时段收费)。 新规则下佣金比率基本持平,但结构化调整下近距离配送商家相对受益。据 2020 年报, 美团单均金额为 48.18 元,以深圳为例,48 元客单价 3 公里内订单佣金下降 5.02%,3 公 里外订单佣金上涨 14.82%。总量上,按照 3 公里内、3 公里外订单 3:1 估算,新规则下 抽佣率降幅约 0.1%,近乎持平。 3.3.2. 商家积极布局外卖,坪效提升下外卖平台佣金率保有空间 外卖比例提升可摊薄商家固定成本,从而改善利润率,平台抽佣保有空间。对于餐饮企业 而言,在堂食相对饱和而经营能力充裕的情况下,外卖业务一定程度上可以提升坪效,其 中快餐类商家外卖增利成效最显著。据中国饭店协会,2019 年快餐简餐餐厅门店数量在外 卖商家中占比已达 49.2%。2020 年,疫情背景下推动餐饮企业外卖比例提升明显。我们通 过简单模型假设,可观察快餐类商家利润随外卖比例由 0%提升至 50%的变化: 1) 可变成本、固定成本假设:以快餐企业餐厅收入,扣减主要经营成本估算利润率。其 中,原材料、水电、在线营销服务 3 者定义为可变成本,收入/订单规模一定时,其占 比相对稳定;而员工、租金、折旧为固定成本,随外卖比例的增长而被摊薄。 2) 为排除 2020 年疫情干扰,我们选用 2019 年外卖比例、利润率数据为基数,2019 年 3 家快餐类企业平均外卖占比为 17.3%,近 20%,相应利润率为 16.3%。在保持可变成本 不变情况下,固定成本随外卖收入占比增加而下降。 我们预计,随着外卖比例由目前的 20%提升至 50%,快餐商家利润率能实现约 1 倍的增长, 从 16.3%至升至 25.5%。根据“30、50 定律”,餐饮企业外卖比例有提升趋势,美团作为头 部平台具备一定的定价权,平台佣金率理论上保有提升空间(当前佣金变现率约为 12%)。

3.3.3. 三月纾困降费影响<1%,重回稳步增长节奏 事件回顾: 2022 年 3 月 1 日,美团积极回应发改委 2 月印发的《关于促进服务业领域困 难行业恢复发展的若干政策》 ,提出 6 大帮扶措施,助力受疫情冲击、经营陷入困境的 中小商户度过难关。 经测算,此次纾困举措对美团外卖 2022 年单均收入/OP(经营利润)的影响(年化)在 0.09-0.12 元/单,对于公司 2022 年整体的收入(彭博一致预期 2415 亿元)的影响在下降 1%以内,下调后收入为 2396-2400 亿元,对整体经营利润影响在下降 11%-15%。实际情况 美团可能将结合疫情情况有所调整。 3.4. 在线营销服务收入:美团外卖在线营销服务费率维稳,变现率我们预计中期目标 2%左右 美团外卖营销费用率维持平稳,具有小幅上升趋势。21 年 Q4 外卖在线营销服务变现率 为 1.71%,季度变现率均在 1.5%-1.7%小幅波动。疫情前(2019 年)在线营销服务费率保持每季度上升约 0.2%趋势,但 2020 年受到疫情反复影响,商家整体在线营销服务投入意 愿稍弱;21 年整体在线营销服务变现率恢复小幅上升趋势。 美团外卖在线营销包括 5 种主要的 3 营销工具,本地化、场景化特点突出。目前美团为 商户提供的 5 种营销模式,分为 CPM 在线营销服务(访问付费)和 CPC 在线营销服务 (点击付费)两种类型。由于外卖在线营销服务对象往往为商户本地附近用户,且用户接 触在线营销服务存在由消费者、移动设备、时间、空间构成的精准场景。因此,外卖在线 营销服务反应出较强的距离敏感性(超 90%的交易用户与商户距离<3 公里),外卖在线 营销服务在商业化空间上,相较其他本地生活场景相对有限。 当前大型餐饮企业平均营销费率在 0.8%-4.2%,美团外卖在线营销费用率提升具备空间。 据 2018-2020 年百胜中国、九毛九、呷哺呷哺等 8 家餐饮公司年报测算,目前自营连锁 餐饮企业的在线营销服务宣传费率中枢约在 1.6%左右。外卖平台目前以中小商家为主, 2020 年占比超 8 成,这类商户信息化程度相对较低,保有营销需求提升空间,我们预计 以每年上升 0.1%增速增长,未来美团外卖业务的在线营销服务变现目标在 2%左右,并仍 具有上探潜力。

3.5. 骑手成本 3.5.1. 单量与单效提高下,骑手单均成本保持刚性 骑手成本总体相对刚性,用工成本上行与配送效率提升相互平衡。考虑到外卖骑手流动 性高,全年留存率在 20-30%,随着近年来用工成本、招聘成本不断上涨的基本特征,叠 加骑手参保背景,骑手总成本的上涨相对确定。但从单均骑手成本(=骑手总成本/外卖 1P 模式订单数)看,人力成本上涨和订单总量及效率的提升相互平衡效率上(2013- 2019 中国每单配送人工成本以-7% CAGR 下降),因此总体骑手成本相对刚性,目前,1P 模式的骑手单均成本稳定在约 7 元/笔。 配送成本的相对稳定性具体来看,以专送骑手为例,由于合同工资具有一定粘性(每月底 薪+按单计价薪资),且底薪等其他固定(非按单计价)收入将随单效提升被摊薄。我们 依据灵眸洞察 21 年调研数据初步测算认为,至少有 70%的单均成本(4.9 元/单)在中期 保持不变,其余 30%成本可随人均单效提升摊薄。 3.5.2. 三大技术方向,促进外卖配送的提效降本 美团致力于研发投入,通过技术驱动优化每名骑手的配送路程,提升单效。从日订单峰值 /日均活跃骑手数看,美团的人均日单效峰值从 2015 年的 30 单/人提升至 2021 年的 50 单/人。长期来看,单效的提高动力还在于平台配送的 3 大智能技术方向。 1)调度算法:2021 年美团 2 次对调度算法进行迭代,通过找出“顺路+时限宽裕”的最 优方案,降低运力消耗,实现费用、时间双优化。 2)规划方案:智能区域规划+智能排班,优化骑手的单均行驶距离、排班方案,实现 “高效跑动”的运力管理。 3)智能硬件:智能设备 +“人机协作”配送,提升骑手“顺、熟、快”的附加能力。智 能硬件与无人设备,能通过简化送餐流程、智能引导,提升配送效率。2020 年美团布局 了多项配送设备,并进一步发展无人配送领域。 3.5.3. 骑手社保政策不断推进,美团两大社保方案预计在 1-2 年内落地 保障灵活就业人员劳动权益,骑手社保缴纳政策不断细化。2021 年 7 月 16 日,人社部等 八部门共同印发《关于维护新就业形态劳动者劳动保障权益的指导意见》,先后就外卖平 台骑手劳动关系、社保缴纳、职业伤害险试点等问题给出相应指导。从 7 月到 8 月,陆续 出台的文件中不断细化对新就业形态劳动者保障的细则。 社会保险包含:养老保险、医疗保险、失业保险、工伤保险、生育保险。综合以上政策的 意见,美团骑手的劳动关系涉及三种关系,解决方案:1)为全部骑手缴纳职业伤害保险, 0.08 元/单(已基本落实);2)为部分骑手全额缴纳社会保险,其他骑手,依据个人意愿, 鼓励其缴纳。 由点及面,美团社保解决方案落地还需时间。由于解决方案涉及人员众多,金额较大,从 方案落地时间上来看,我们预期政策于明年 1 月开始试行,由试点开始到全面推广需要较 长时间。(报告来源:未来智库) 图片上传中...... 3.5.4. 社保对 UE 的影响:盈利短期承压,单均影响 0.2-0.42 元/单 美团单均社保成本:1)完全确认劳动关系(专送)骑手的社保成本;2)全部骑手都要缴 纳的意外伤害险 0.08 元/单。 其中,外卖骑手数量约分消除,基于 3 个关键假设:以骑手日均单量为 28 单/天,每月 28 天假设,预计专送骑手占 40% 的比例,全国平均月缴纳基数为 2000 元。 我们保守估计社保对单均成本的影响在 0.2-0.41 元/单。按照 21Q4 单均收入 6.7 元计算, 单均成本影响占收入 3%-6%,社保政策在 22 年逐步落地成本增加将对短期盈利造成一定压 力。 需要注意的是:1)地域差别:骑手成本区域差别较大(与区域订单密度、劳动成本、骑 手流动性高度相关),实际全国成本总和可能高出平均成本;2)全面铺开时间:从试点到 全面铺开,成本增长可能在 1-2 年逐步体现;3)特殊人群特殊政策:骑手的灵活用工具 有特殊性,可能推出针对特殊人群特殊政策,社保比例低于当前保守估计水平。4)社保 成本平台不完全承担,或转移体现在用户、商家的配送收费中。 3.6. 用户补贴费用 美团单均补贴逐步维稳后,用户粘性不减,后期精准补贴下总体费用率有望下行。过去 3 年美团用户补贴费用维持在 0.8 元/单,且随着外卖客单价的逐步提升,外卖补贴费率(不 含抵扣收入补贴)逐渐逐步下降至 1.7%,补贴费率逐年下行之下美团外卖用户粘性在近年 仍保持上涨的趋势(2015 年“高补贴”带来的用户高粘性,与近期用户粘性高质量增长形 成“U”字型对比),我们认为消费心智已经逐步稳固,后期外卖补贴战略会更有选择和侧 重,倾向会员以及开拓夜宵等高客单价品类。补贴方向聚焦、效率提升情况下,总体费用 率有下降空间。 3.7. 2025 年外卖业务 UE 基于此前分析,我们认为外卖业务 UE 盈利能力逐步改善主要在于:1)AOV 提升与货币 化率小幅改善带来单均收入的增长;2)单均成本保持刚性。 2022-2025 年间主要假设驱动因素:1)客单价与 CPI 保持同速增长;2)技术服务费保持 21 年 4.1%的货币化率;配送收入部分略微提升,直至基本覆盖骑手成本,配送收支差缩小 至 1 元以下;3)在线营销服务货币化率由 1.6%上升至 2%;4)配送成本刚性;5)用户补 贴费用逐渐下降,及经营效率的提升,带来其他成本费用的每年逐步下降 0.01 元/单。 在满足以上假设情况下,我们预测美团 2025 年单均利润为 0.92 元/单,OP 具有稳步提升 的空间。 图片上传中...... 4. 美团外卖部分盈利预测我们预测,美团外卖业务在 23.5%订单增速驱动下,21-25 年 4 年 GTV 复合增速均在 25%,2025 年有望达到 1.7 万亿级 GTV,及 9 千万订单规模。 其中,未来 4 年外卖增长的驱动因素依次为:1)人均消费频次(4 年 CAGR 为 17.2%); 2)外卖活跃用户数(4 年 CAGR 为 5.4%);3)AOV(4 年 CAGR 为 1.5%)。 在收入小幅提升,成本保持刚性假设下,预计餐饮外卖仍具备较强盈利能力和可观盈利空 间,维持 2025 年单均盈利 0.9 元预期,后期仍有上探空间。 (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 详见报告原文。 精选报告来源:【未来智库】。 |

【本文地址】