| 小微企业标准2023年(小微企业的判断标准是什么) | 您所在的位置:网站首页 › 法大大电子合同下载 › 小微企业标准2023年(小微企业的判断标准是什么) |

小微企业标准2023年(小微企业的判断标准是什么)

|

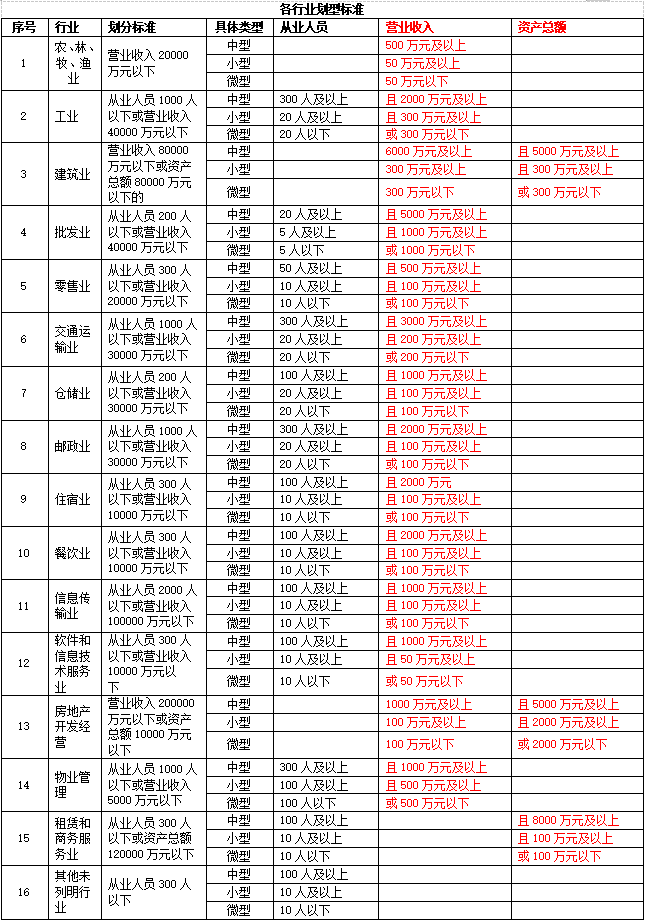

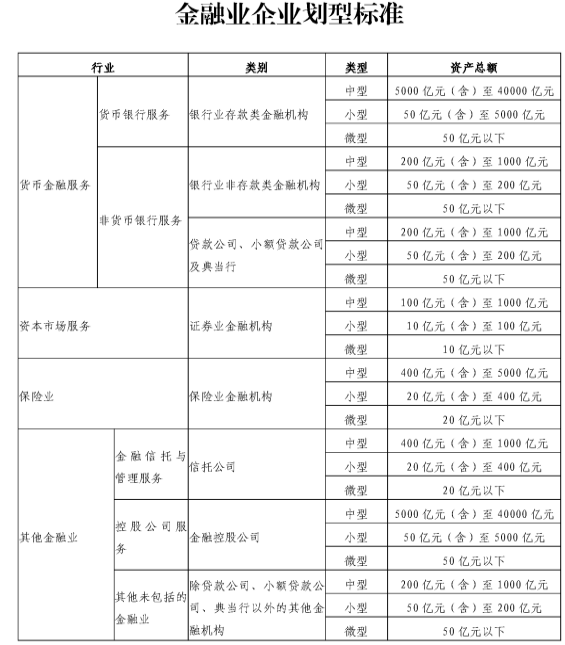

这两年有个特别火的企业,它的名字叫做“小微企业”,有一大波的税收优惠正在等着它去享受。可是在不同的税种面前,判定小微企业的条件标准却不同,有点让人觉得发晕。下面我们分别来看一下2023年小微企业标准。 一、在企业所得税方面 小微企业标准 这里的“小微”其实是个简称,全称应该是小型微利。享受企业所得税优惠,小型微利企业的条件:从事行业是国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。 依据现行的政策规定,小微企业所得税优惠政策内容具体如下: 1、2021年1月1日至2022年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税。 2、2022年1月1日至2024年12月31日,对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。 另外需要注意的是: 1、企业设立不具有法人资格分支机构的,应当汇总计算总机构及其各分支机构的从业人数、资产总额、年度应纳税所得额,依据合计数判断是否符合小型微利企业条件。 2、预缴企业所得税时,资产总额、从业人数、年度应纳税所得额指标,暂按当年度截至本期预缴申报所属期末的情况进行判断。 3、预缴企业所得税时享受了小型微利企业所得税优惠政策,但在汇算清缴时发现不符合相关政策标准的,应当按照规定补缴企业所得税税款。 文件依据: 1、财政部 税务总局公告2022年第13号 2、国家税务总局公告2022年第5号 3、财政部 税务总局公告2021年第12号 4、国家税务总局公告2021年第8号 二、在增值税方面 小微企业标准 在增值税方面,小微企业增值税期末留抵退税力度加大: 自2022年4月1日,加大小微企业增值税期末留抵退税政策力度,将先进制造业按月全额退还增值税增量留抵税额政策范围扩大至符合条件的小微企业(含个体工商户,下同),并一次性退还小微企业存量留抵税额。 (1)符合条件的小微企业,可以自2022年4月纳税申报期起向主管税务机关申请退还增量留抵税额。在2022年12月31日前,退税条件按照本公告第三条规定执行。 (2)符合条件的微型企业,可以自2022年4月纳税申报期起向主管税务机关申请一次性退还存量留抵税额;符合条件的小型企业,可以自2022年5月纳税申报期起向主管税务机关申请一次性退还存量留抵税额。 但是这里的“小微”的判定条件跟所得税方面的“小微”可是有很大区别的。具体来说如下: 1、按照《中小企业划型标准规定》(工信部联企业〔2011〕300号)和《金融业企业划型标准规定》(银发〔2015〕309号)中的营业收入指标、资产总额指标确定。其中: 资产总额指标按照纳税人上一会计年度年末值确定。 营业收入指标按照纳税人上一会计年度增值税销售额确定;不满一个会计年度的,按照以下公式计算: 增值税销售额(年)=上一会计年度企业实际存续期间增值税销售额/企业实际存续月数×12 (1)工信部联企业〔2011〕300号规定的小微企业标准: (2)银发〔2015〕309号规定的小微企业标准: 2、对于工信部联企业〔2011〕300号和银发〔2015〕309号文件所列行业以外的纳税人,以及工信部联企业〔2011〕300号文件所列行业但未采用营业收入指标或资产总额指标划型确定的纳税人,微型企业标准为增值税销售额(年)100万元以下(不含100万元);小型企业标准为增值税销售额(年)2000万元以下(不含2000万元);中型企业标准为增值税销售额(年)1亿元以下(不含1亿元)。 “小微”企业除了符合上述判断标准,享受增值税留抵退税还需同时符合以下条件: (1)纳税信用等级为A级或者B级; (2)申请退税前36个月未发生骗取留抵退税、骗取出口退税或虚开增值税专用发票情形; (3)申请退税前36个月未因偷税被税务机关处罚两次及以上; (4)2019年4月1日起未享受即征即退、先征后返(退)政策。 文件依据: 1、财政部 税务总局公告2022年第14号 2、国家税务总局公告2022年第4号 三、“六税两费”方面 小微企业标准 适用“六税两费”减免政策的“小型微利”企业的判定以企业所得税年度汇算清缴结果为准。因此,这“小微”的判断标准跟上述所得税方面的“小微”条件是一致的。 但是对于登记为增值税一般纳税人的新设立的企业,从事国家非限制和禁止行业,且同时符合申报期上月末从业人数不超过300人、资产总额不超过5000万元等两个条件的,可在首次办理汇算清缴前按照小型微利企业申报享受规定的优惠政策。已按规定申报缴纳“六税两费”的,后期不再根据首次汇算清缴结果进行更正。 文件依据: 1、国家税务总局公告2022年第3号 2、财政部 税务总局公告2022年第10号 四、设备器具所得税税前扣除方面 小微企业标准 中小微企业在2022年1月1日至2022年12月31日期间新购置的设备、器具,单位价值在500万元以上的,按照单位价值的一定比例自愿选择在企业所得税税前扣除。其中,企业所得税法实施条例规定最低折旧年限为3年的设备器具,单位价值的100%可在当年一次性税前扣除;最低折旧年限为4年、5年、10年的,单位价值的50%可在当年一次性税前扣除,其余50%按规定在剩余年度计算折旧进行税前扣除。 这里的中小微企业与上面的“小微”判断标准又有所区别,由于中小微享受的优惠内容没有区别,所以在判断标准上没有按中、小、微分别细化。 在这方面,中小微企业具体是指从事国家非限制和禁止行业,且符合以下条件的企业: (一)信息传输业、建筑业、租赁和商务服务业:从业人员2000人以下,或营业收入10亿元以下或资产总额12亿元以下; (二)房地产开发经营:营业收入20亿元以下或资产总额1亿元以下; (三)其他行业:从业人员1000人以下或营业收入4亿元以下。 文件依据: 财政部 税务总局公告2022年第12号 上一篇:行政复议的流程怎么走(行政复议申请书怎么写) 下一篇:公章被偷盖有效吗(公章被偷盖了怎么办) |

【本文地址】