| 十年一梦,标普500 VS 沪深300 我们先看过去十年 标普500 和 沪深300 走势图过去十年, 标普500 从1100点左右,上涨到接近3000点。EP... | 您所在的位置:网站首页 › 沪深300收益率比十年国债的比值从哪看 › 十年一梦,标普500 VS 沪深300 我们先看过去十年 标普500 和 沪深300 走势图过去十年, 标普500 从1100点左右,上涨到接近3000点。EP... |

十年一梦,标普500 VS 沪深300 我们先看过去十年 标普500 和 沪深300 走势图过去十年, 标普500 从1100点左右,上涨到接近3000点。EP...

|

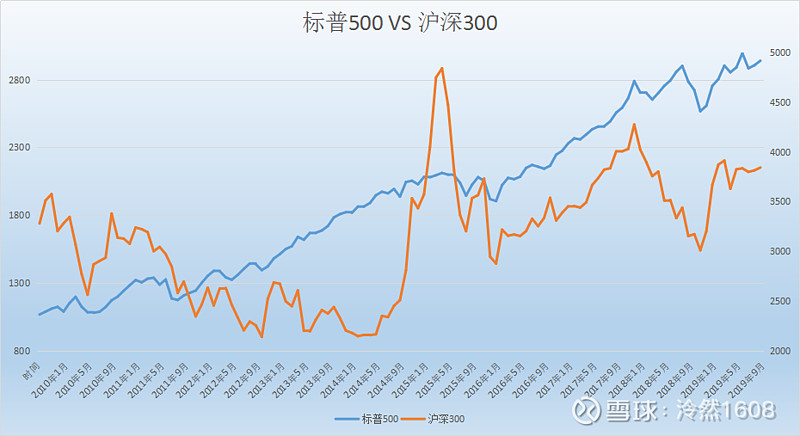

来源:雪球App,作者: 泠然F,(https://xueqiu.com/8007137536/133841602) 我们先看过去十年标普500和沪深300走势图

过去十年,标普500从1100点左右,上涨到接近3000点。EPS的增长和PE的抬升共同造就了大牛市。标普500 EPS(S&P 500 Earnings Per Share),从2010年末的90.54,增长到2018年末的135.2,增长49%。 不过沪深300的EPS在过去十年,也有着相当幅度的增长,从2010年末到2018年末增长44%。EPS增长方面,沪深300与标普500相当。两者走势的迥异,是估值倍数的差异造成的。

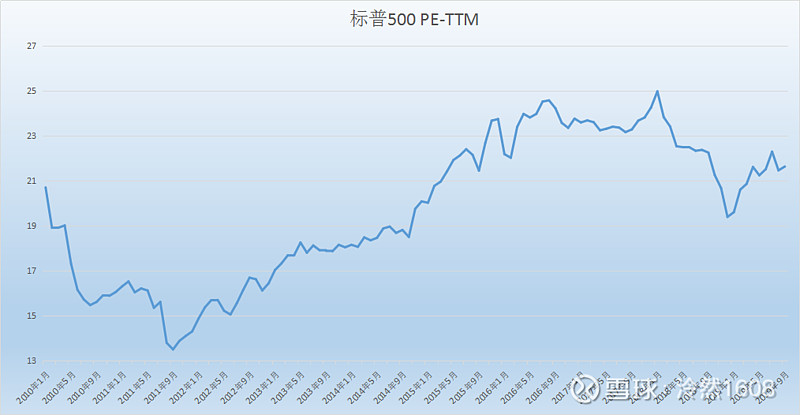

标普500 PE-TTM 从2011年开始抬升接近一倍,最高到25X,现在22X。

沪深300 PE-TTM 从2009年开始下降,最低到8X,现在12X。 我们不会鲁莽的认定美股已经高估了,但明显它并不低估。未来十年,如果像过去十年一样,沪深300与标普500有着相似的EPS增长幅度(作为快速发展的经济体,这点仍然有信心),那沪深300的潜在盈利水平,肯定是大幅高于标普500的。因为,在低位的我们有潜力来一次美股2011年后的估值抬升过程,到20X并非不可能,也就是现在美股的估值水平。标普500的估值还能抬升到哪里呢?30X甚至以上,那是危险的。 同时,即便发生比较坏的情况,12X的沪深300调整空间也会较小。去年末风声鹤唳,也不过跌到10X上方。 标普500 PE-TTM处在22X左右,这是一个什么水平呢?07年金融危机前,标普500 PE-TTM大约在22X左右;2000年互联网泡沫前,标普500 PE-TTM大约在26X左右;1987年股灾前,标普500 PE-TTM大约在22X。单纯这样来看,美股好像是比较危险的,但事实绝非如此。这是一个合理估值区间,在此区间发生涨、跌、横、崩,都是有可能的,所以在现在看空甚至看崩美股是毫无道理的。历史上在此位置发生过危机,不代表到了这个位置会发生危机。事实上,1991-2000年,标普500 PE-TTM大部分时间处在20X上方。 而且,在宽松仍将延续的时代,美股在美国市场大概率还是较好的投资标的。只不过,面对相似增长水平(甚至更高增长水平)的中国市场,我们的投资潜在盈利水平更高,风险也更小。 如果说,沪深市场有一目了然的投资价值,那么资金应该涌入且市场将会上涨,来抹平价值洼地才对。是什么阻止了这件事情的发生?投资的盈利来源于估值的变化和EPS的增长,对未来增长的不确定性和毫无信心,让更多人在价值洼地关注风险而不是机会,同时信心的缺失也会让他们对未来估值水平保持悲观预期。 现在,情况有了好转。虽然整体依旧有相当的悲观情绪,但经营或者业绩上稳定的公司估值水平已经在恢复。比如白酒估值普遍回到PE 30X以上、中国平安PEV 1.5X,它们的估值水平丝毫看不出是熊市。我们推演,下一步信心会逐步扩散,以抬高估值水平。不过一如既往,总是资产涨高了,大众才会发现这是机会。 我们看好未来中国股市整体估值的抬升,并不代表看好所有A股。注册制的实施还将压缩壳价值,上市变得简单、快速,也会让一部分依靠增发、收购来维持业绩的公司难以继续。 对标标普500,过去十年我们沪深300输惨了,但这并不代表下个十年我们不会赢得漂亮。 |

【本文地址】