| 谈谈内部资金转移定价基本方法 | 您所在的位置:网站首页 › 最新ftp定价 › 谈谈内部资金转移定价基本方法 |

谈谈内部资金转移定价基本方法

|

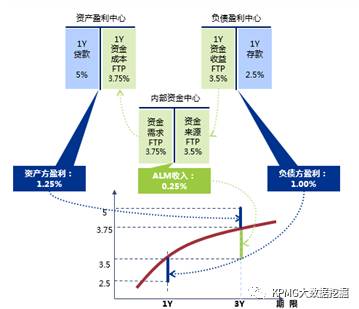

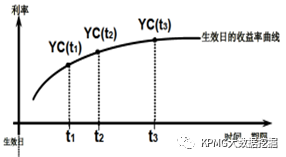

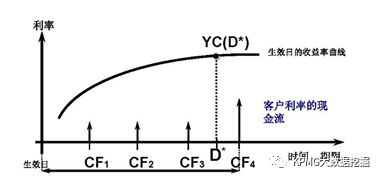

下面两个具体示例可以说明两种模式核算方法的区别: XX支行全额资金管理的盈利模式 XX支行全额资金管理的盈利模式 某家银行XX支行发放一笔700万元的1年期贷款,贷款利率为5%,与此同时存入一笔1000万元1年期定期存款,存款利率为2.5%。假定一年期存款FTP价格为3.5%,一年期贷款FTP价格为3.75%。 贷款的净利差=贷款利息收入—FTP利息支出=700*5%—700*3.75%=8.75万元 存款的净利差=FTP利息收入—存款利息支出=1000*3.5%—1000*2.5%=10万元 XX支行总利差收入=8.75+10=18.75万元 XX支行差额资金管理的盈利模式 XX支行差额资金管理的盈利模式 某家银行XX支行发放一笔700万元的1年期贷款,贷款利率为5%,与此同时存入一笔1000万元1年期定期存款,存款利率为2.5%。上存总行所剩的300万元,一年期存款利率3.5%。 净利差收入=贷款利息收入-存款利息支出=700*5%-1000*2.5%=10万元 上存资金的利息收入=300*3.5%=10.5万元 XX支行总利差收入=净利差收入+上存资金利息收入=10+10.5=25.5万元 从上面的示例我们可以看出,全额模式下存贷比对盈利水平的影响降低,各分支行可以根据自身的优势,有选择有偏重的开展存贷款业务。而在差额模式下,分支行经营管理分散,存贷比对盈利水平影响较大,容易在季末、年末关键时点出现揽储竞争,以求得到更多的存款用来发放贷款。因此,FTP全额资金管理模式在商业银行中得到推广。 合理应用FTP可以有效促使银行业务部门确定合理的融资价格和期限,获取合理水平的融资金额,同时协同各个业务部门提升银行的整体盈利水平,优化资源配置、分散利差风险。那么,FTP是怎样计算的呢? 在实际运用中,FTP通常包含FTP基准价格及若干个调整项。FTP基准价格取自FTP收益率曲线,FTP收益率曲线上的每一个点代表对应期限资金的FTP价格。FTP收益率曲线的构建原则在于剥离期限错配风险、反映边际筹资成本、计价公允透明。

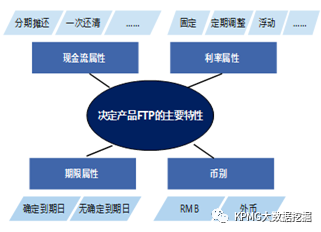

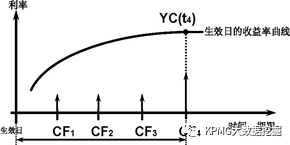

在实际工作中,银行通常根据不同的现金流属性、利率属性、期限属性与币别选择适用的FTP定价曲线。常用的定价方法主要有以下几种: ①直接期限法:按照产品的到期期限或重定价期限确定内部资金转移价格。适用于有明确到期日的一次性还本固定期限产品,例如定期存款。对于固定利率产品,计价期限为到期日至起息日的天数,FTP利率为起息日利率;对于有重定价的产品,FTP利率为上次重定价日对应的利率曲线。

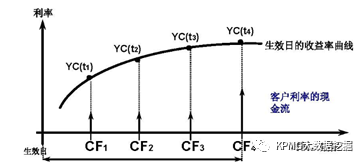

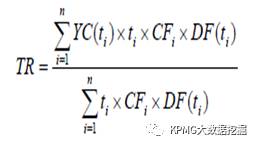

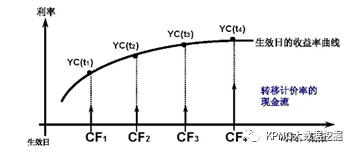

示例:一笔合同期间不进行重定价、合同期限为1年的贷款,起息日为2016年4月26日,到期日为2017年4月26日,年利率为10%,付息频率3个月,本金为100万元,则可以得出TR=5.35%。 ②现金流加权期限法:为各现金流量现值与初始余额相对应,根据转移定价曲线的适当期限所确定的利率,将资金与每一笔现金流匹配。需要按照票面利率折算每笔现金流的限制,匹配各现金流期限所对应曲线的FTP利率,FTP利率的计算分子为各笔现金流的现值*FTP利率*期限,分母为各笔现金流的现值*期限。该方法适用于分期还本、现金流属性信息完整的产品,例如贷款、长期债券投资。

示例:一笔合同期间不进行重定价、合同期限为1年的贷款,起息日为2016年4月26日,到期日为2017年4月26日,年利率为10%,付息频率3个月,本金为100万元。 1M的天数为365/12=30.42天,利率4.44%;3M的天数91.25天,利率为4.94%;6M的天数为182.5天,利率为5.05%。 此笔贷款的现金流如下: 2016-7-26:付息间隔天数91,利息=1,000,000*10%*91/365=24,932; 2016-10-26:付息间隔天数92,利息=25,205; 2017-1-26:付息间隔天数92,利息=25,205; 2017-4-26:付息间隔天数90,利息=1,024,658 Sum(PV*t*r)=1885709873 Sum(PV*t)=353064075则TR为5.34%。 ③偿还曲线法:根据所选的收益率曲线期限的加权百分比计算加权平均利率。计算公式为RT1*P1+ RT2*P2+……,T代表各期限,P代表使用比例(加总为100%),RT代表T期限的FTP利率。此方法可以按照期限结构百分比进行定价,适用于无明确期限的产品,例如活期存款、交易性债券投资等。

示例:该笔贷款的起息日为2016年4月26日,50%的重定价频率为6个月,35%的重定价频率为3个月,15%的重定价频率为1个月,则可以得出 1M的利率为4.44%,3M的利率为4.94%,6M的利率为5.05%,可以得到TR=4.44%*0.15+4.94%*0.35+5.05%*0.5=4.92% ④移动平均法:移动平均法即计算在转移定价收益曲线上所选的历史平均值。需要指定利率曲线以及取利率曲线某个期限的利率值。该方法适用于可以预估或指定期限的产品,例如总账汇总账户以及权益类项目。

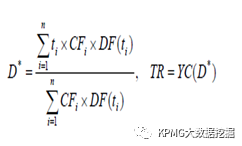

示例:一笔合同期间不进行重定价、合同期限为2年的贷款,起息日为2015年3月15日,到期日为2017年3月15日,年利率为4.82%,付息频率1个月,本金为100万元。指定使用3个月期限的之前2个月的历史计价利率(4.92%/4.93%/4.94%/4.95%/4.96%/4.97%),TR= 4.50% ⑤久期法:将久期与转移定价收益率曲线上的时间点相对应,得出相应的转移计价利率。按照计算出的久期作为期限,从利率曲线获取相应FTP利率。该方法适用于分期还本、现金流属性信息完整的产品,例如贷款、长期债券投资等。

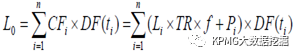

示例:一笔合同期间不进行重定价、合同期限为1年的贷款,起息日为2016年4月26日,到期日为2017年4月26日,年利率为10%,付息频率3个月,本金为100万元。 1M的天数为365/12=30.42天,利率4.44%;3M的天数91.25天,利率为4.94%;6M的天数为182.5天,利率为5.05%。 此笔贷款的现金流如下: 2016-7-26:付息间隔天数91,利息=1,000,000*10%*91/365=24,932; 2016-10-26:付息间隔天数92,利息=25,205; 2017-1-26:付息间隔天数92,利息=25,205; 2017-4-26:付息间隔天数90,本息=1,024,658 Sum(PV*t)=353,064,075 Sum(PV)=1,003,341 则久期= Sum(PV*t)/ Sum(PV)=352天 TP=5.35%-(365-352)*(5.35%-5.05%)/(365-182.5)=5.33% ⑥零折扣系数法:基于无套利原则,考虑现金流时间。该方法适用于分期还本、现金流属性信息完整的产品,例如贷款、长期债券投资等。FTP付息和还本的现值等于合同上的贷款额度(L),到期日前发生的每一笔现金流都被看做零息票,转移计价利率根据市价确定。

示例:一笔十年期固定利率贷款,起息日为2016年12月31日,利率为18%,本金为100万元。2016年12月31日的零折扣收益率曲线1-10年的利率为6%、8%、10%、11%、12%、13%、13.5%、14%、14.5%、15%,分别计算每笔现值CF/(1+r%)^t,加总后的合同现金流应当为100万元,求得TR=13.53%. 以上的六种FTP定价方法可以分为两类:现金流方法与非现金流方法,两类方法各有优缺点:

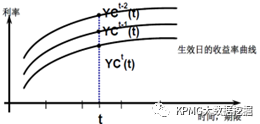

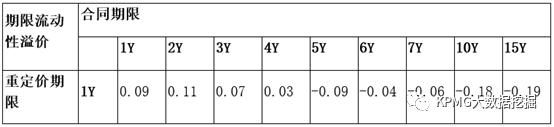

银行可以根据不同产品的现金流及利率属性选择合理的定价方法。在选择完收益率曲线和交易期限后,我们可以为所有表内生息资产负债计算得到原始的FTP利率。 由于FTP定价还受其他因素的影响,因此我们还需要考虑产品的其他特征、客户行为、交易目的以及管理需要,在FTP原始利率基础上进行一些调整,包括:期限流动性调整、存款准备金调整、政策性调整等。 期限流动性调整 期限流动性调整 期限流动性调整适用于浮动利率特征的产品。期限流动性溢价反映以重定价期限进行匹配的浮动利率产品对资金的长期占用成本。通过调整浮动利率产品期限流动性溢价,反映浮动利率产品合同期限和重定价期限间的流动性溢价。主要采用类比方法,通过比较浮动利率债券利率与重定价期限相同固定利率债券利率点差的对比,可以发现市场对不同期限溢价的定价。点差调整可利用历史资料进行统计获得。 示例:

存款准备金调整 存款准备金调整 存款准备金调整适用于缴存准备金的自营存款。对于一般性存款而言,银行要向央行提缴一定比率的法定存款准备金,因此应该将未考虑缴纳存款准备金而多获得的部分FTP收益进行调整,即对存款的FTP利差进行调减。具体的计算公式为:准备金调整= 调减(FTP基础价格--法定准备金利率)*准备金率。 政策性调整 政策性调整 政策性调整用于将管理意图传导至业务部门,适用经济手段实现管理目标。 在原始FTP利率的基础上,结合考虑上述调整因素,就可以得到最终的FTP。返回搜狐,查看更多 |

【本文地址】