| 市值管理 | 您所在的位置:网站首页 › 公司的市值由什么决定出来 › 市值管理 |

市值管理

|

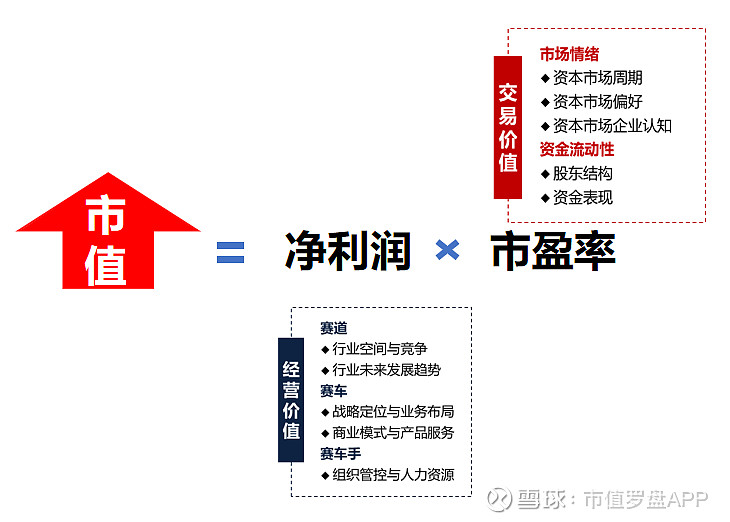

来源:雪球App,作者: 市值罗盘APP,(https://xueqiu.com/4866953781/291144397) 1、上市公司市值管理工作的展开逻辑 思考上市公司的市值管理,就从“市值”这个客观存在的数据和信号入手。还是先看下这个公式“市值=净利润×市盈率”,当然更详细的内容在和恒出版的《市值战略:上市公司市值管理有方法》那本红皮书里,大家可以参考。

净利润,说的是公司的经营价值;市盈率,说的是公司的交易价值。之前我专门给大家分享了高利润高市盈率、低利润低市盈率等那样一个四象限图,这个四象限图其实是一个非常好的对上市公司市值管理进行诊断的工具,从中可以解构出不同上市公司的市值管理工作的不同逻辑。

那么,上市公司开展具体的市值管理工作时,要遵循的底层逻辑是什么呢?

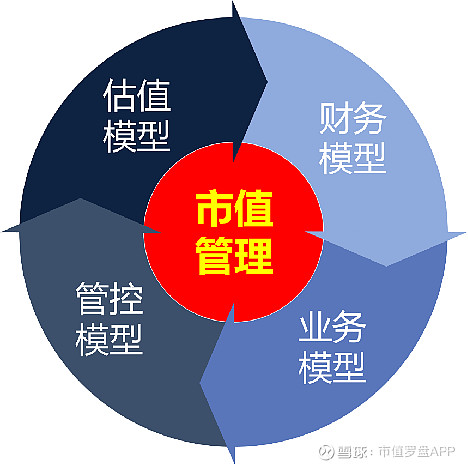

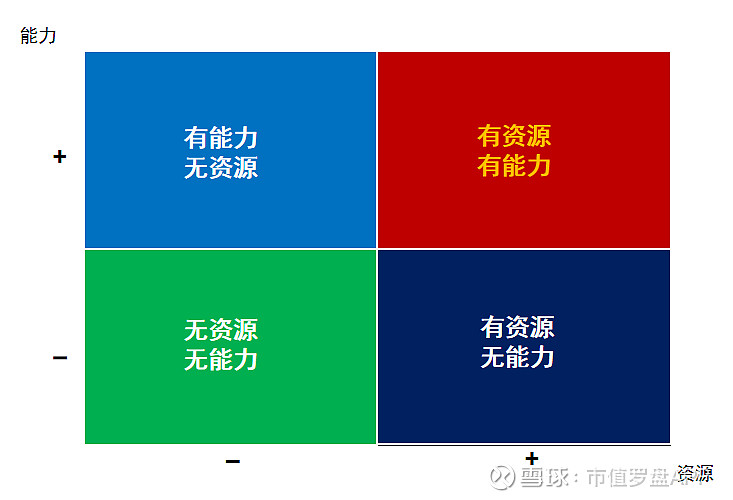

首先,估值模型,即资本市场到底怎么看上市公司的估值(估值到最后就是市值了)。这里面有两个维度,第一个,你认为自己是高估了还是低估了?第二个,你期待你的估值应该到一个什么样的水准。这两个维度是我们内在的,外在的是资本市场是怎么给你估值的,它的估值公式、参数、指标、权重等到底怎么做的。资本市场的逻辑和我们的逻辑之间是一致的,还是有落差的。如果是一致的,上市公司如何保持和强化?如果是有落差的,我们怎么去弥补差距? 这个地方隐含了一句话:市值管理本质上也是由差距引起的,这里的差距指的是估值差距,第一,对市值的心理预期与当前表现之间的差距;第二,我的表现与同行业竞争对手的差距;第三,我们的表现和资本市场对我们看法的差距。用这三个市值差距做比较,我们来看上市公司的市值管理。 估值做出来之后,我们势必要考虑拿什么撑住估值。回答这个问题我们要回到基本公式“市值=净利润×市盈率”,净利润是财务报表表现出来的,市盈率的估值倍数也要参考财务的相关指标。你想达到一个什么样的估值状态,就必须要做到一个最理想的财务状态(相应的,对企业的资产结构、收入结构、现金流、融资结构等进行安排),这就是财务模型的安排。当然(财务模型)它不只是纯粹的财务指标了,它还有一些经营指标。理想化的财务模型支撑我们的估值模型。 但财务(数据)毕竟是一个结果,这个结果由什么做出来?是由业务做出来的。所以我们的产业选择、产业链布局、业务结构、商业模式、产品和服务以及我们的竞争策略,都要回归到我们的业务模型,合理的业务模型才能撑得住那样一个财务结果。为了实现这件事我们需要一套什么样的工作方案、制度体系、运行机制让企业进入到了一个保障状态,这需要的是一套管控模型。 这就是上市公司从估值模型倒推财务模型,再倒推业务模型,最后落到管控模型上的、以终为始的具体做市值管理工作的展开逻辑。 大家看,在这样一个逻辑和思维框架体系之下,上市公司开展市值管理工作是不是就有了“牛鼻子”,一下子把上市公司的管理体系、经营体系和资本运作体系全部框进了这个模型中。 接下来,中国资本市场中上市公司以及服务上市公司这两大群体的战略思维恐怕需要做一些转变,我认为转变的方向就在这个逻辑之中——用市值管理牵引上市公司的管理认知。 2、不同上市公司开展市值管理工作的逻辑不同 同为上市公司,但开展市值管理工作的逻辑却完全不同!对于上市公司的市值的科学管理,一定要体现在上市公司的成长性上,同时也要看到上市公司运作的规范性,所以成长性和规范性是上市公司市值管理的一个底层的支撑。 成长性它天然的说的是业务,规范性说的是管理运作、信披合规、公司治理等。在这个逻辑之下,好公司给人的感觉就是成长性高、规范性也好,差公司就是成长性低、规范性也差。有些公司成长性特别高,但是它规范性很差。还有一类公司是成长性比较差,但确实规范性比较高,比如说我们很多的央国企上市公司。 成长性我们到底看什么?最重要的是看公司的业务增长空间,业务增长空间又直接决定了你的行业选择和行业的延展空间,所以我们的评价成长性最重要的是看业务的增长空间,增长空间我觉得至少是有三个维度来评价: 第一个可规模,大产业才能长出大公司; 第二个可持续,你别一锤子买卖或者说时间窗口就非常的短暂; 第三个可盈利。 上市公司的市值管理大家一定注意,在底层逻辑上一定要体现出来它的成长性。上市公司的成长性怎么规划?其实最重要的是上市公司的成长的目标能不能顺利的实现。这就意味着你的成长的目标怎么去敲定,路径和策略怎么安排,你的关键任务行动计划怎么去组织,重点项目怎么保障。但是说到底这一切的指向是打造你这家上市公司有没有自己独特的关键成功要素、战略控制点,也就是你的核心竞争力。我画了一个四象限的图来看一家上市公司的成长性怎么去来支撑起来。

有的上市公司它是既有资源又有能力,真是太棒了,你只要在规范性上别犯错、重大决策上别出现偏差,你上市公司一路长虹,但是有一些上市公司可能上市的时候还ok,但是上去之后可能面向未来的发展,就是既没资源也没能力,从业务发展逻辑上讲,有可能真的是面向未来的增长,它乏力就是既无资源也无能力。 还有一类我觉得可能是常态,这是有很多上市公司找我们做3年发展战略规划或者5年发展战略规划的时候,我们的一个评定和评判,你这家公司有资源,靠山吃山靠水吃水,能力差一点,他一定需要补这样的所谓的组织经营管理能力吗?不一定。当资源和能力这两者那摆在一起的时候,这类型的公司它的资源的资本稀缺资源的资本市场的溢价程度要高得多得多。 当然还有一种公司没资源但是他有能力,他拼的是经营管理效果,拼的是降本增效和成本控制。 如果是你,要推动一家上市公司的市值管理,然后落到成长性的维度设计的时候,你有没有发现对于有资源有能力的上市公司你能做什么?最重要的就是把它的价值塑造能力和核心亮点关键成功要素高度提炼出来,充分地、广泛地、无死角地触达众多的(潜在)投资人和市场研究机构。 如果我这家上市公司是有资源没能力或者资源强能力弱,我觉得最重要的是把资源的价值进一步的去放大,把资源的稀缺性进一步的叫吃干榨净。 当然还有一个就是能力强,但是资源弱,这样的上市公司做市值管理很重要的点不是把眼睛盯在自己的内部,你要敢舍得去释放你的所谓的经济价值和议价空间,去链接资源和整合资源。没资源和没能力,站在我的角度上,整合资源是第一位的,发育能力是第二位。 |

【本文地址】