| 中日两国为何持有巨额美国国债 | 您所在的位置:网站首页 › 中国汇市规模 › 中日两国为何持有巨额美国国债 |

中日两国为何持有巨额美国国债

|

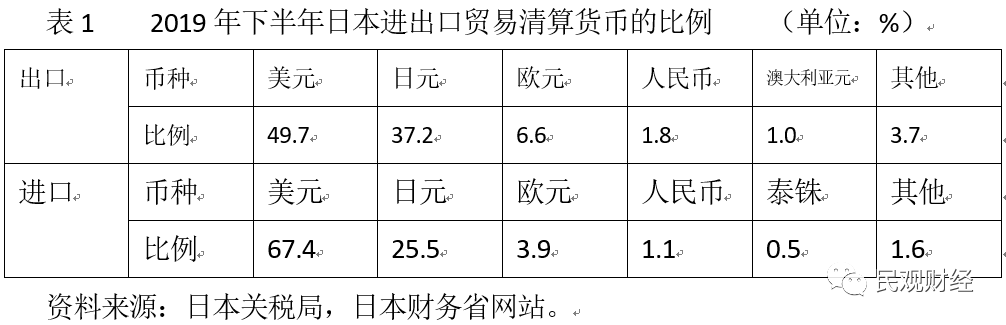

根据日本关税局统计,2019年下半年,日本进出口贸易使用的清算货币是,进口中使用美元的占比高达67.4%,使用日元清算的占比25.5%;出口中使用美元清算的占比40.7,使用日元的占比达37.2%。这些数据说明,美元在日本对外贸易中具有非常重要的地位,尤其是67.4%进口,需要用美元支付,日本的国际贸易运营对美元的依赖性可想而知。(请参见表1)由此,日本官方拥有巨额美元作为储备资产、以备不时之需是明智的政策抉择。当然,一个国家拥有外汇储备的原因是多样性的,除了应对可能的贸易用汇需求之外,对外偿债、干预外汇市场以及增强市场信心等也是需要储备一定数量的外汇的。

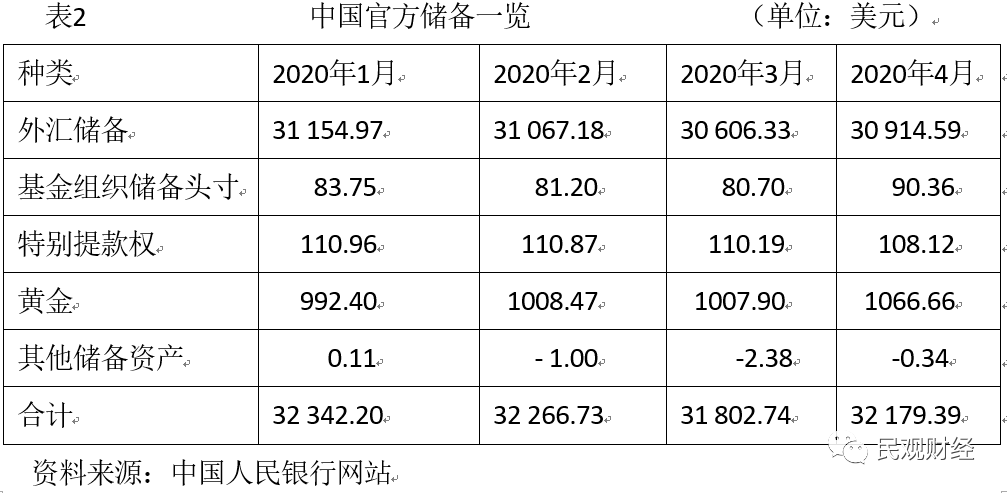

与日本相比,中国对外贸易中使用外汇清算的比例更高。根据中国央行发布的《2019年人民币国际化报告》,2018年,中国货物贸易使用人民币清算的金额为3.66万亿,占收付总额的比例为11.7%,也就是说约88.3%的货物贸易是用外汇清算的。尽管没有看到使用哪种外汇清算的报告,但从美元在国际货币体系中的地位可以推断,美元是中国对外货物贸易的最为主要的清算货币。因此,从贸易清算货币的使用角度而言,中国官方持有以美元为主的外汇,作为储备资产是必然的结果。 中国作为国际贸易规模最大的国家,对外货物贸易88.3%不是使用人民币清算的事实说明,国际贸易地位与货币的国际地位是严重不对称的。 日本从1984年就开始了日元国际化的发展,但对外贸易中清算货币依然主要使用美元,当然,日元在国际货币体系中的地位高于中国,因此,日本的贸易地位与货币地位的不对称性的程度,不如中国严重。为了克服这种不对称性的矛盾,惟有拥有巨额的官方外汇储备。 2、美国国债符合储备资产的条件。由表2可知,2020年4月,中国外汇储备总额为32179.39美元,外汇储备占比高达96.07%,黄金占比3.31%,外汇储备是中国官方储备的主要部分,虽然没有看到外汇储备币种结构的数据,但是,从美元在国际交易中的地位、中国的贸易国别结构等方面考察,美元是最主要的外汇储备是确定无疑的。 既然必须拥有巨额的官方外汇储备,就必须为以美元为主体的外汇储备寻求载体。储备资产的性质决定了资产必须具备安全性、流动性和收益性等三项条件,安全性与流动性是并列的首要条件,官方外汇储备必须安全,这是对国民负责的内在要求,不容出错,作为以备不时之需的资产,应该具有极高的变现力,随时满足突发的外汇流动性需求。收益性并非外汇储备资产优先考虑的条件。美债可以满足安全性和流动性的要求,也会带来一些收益,因此,中日两国的货币当局,都把美债作为外汇储备的主要载体。

违约是债券的主要风险,从这个角度考察的话,美债是安全级别相当高的资产,不存在违约风险。当然,如果因政治军事冲突等非经济原因导致的违约风险是不能排除的。 关于美债的安全性,主要从如下几个方面考虑:(1)美债是金边债券,是美国所有债券中信用级别最高的,如果美债违约,意味着美国政府违约,包括美债在内的美国金融市场、美国经济、美国政府的运行以及美元的国际地位等都将陷入严重的混乱之中,因而,美国财政部等必将维持美债的信用,这是美国经济金融的重要基石之一;(2)美债是用美元计价清算的主权债券,并非用其他币种计价清算的债券,从理论上讲,美国有无限供应美元的能力,因而,美国具有无限偿还美债的能力,至于美联储是否愿意配合美国财政部偿还美债,那是美国内部的事务,事关美国国家信用能否维持,美元国际本位货币地位能否确保的大事,相信美联储不会死守独立之教条,最终会从维护国家信用出发,与财政部、国会等部门协调而解决可能出现的美债违约问题。简单地讲,一个用本国货币计价发行的主权债,最终都具有偿还能力,不可能发生主权债务的危机。(3)持有人的结构表明美债具有很高的安全性。虽然,中日两国持有了巨额的美债,但是,相对于24.3万亿美元的美债总规模而言,中日两国持有的美债份额并不高,日本持有的美债份额为5.22%,中国持有的份额为4.5%,包括中日两国在内的海外投资者,持有美债份额合计约28%,72%的美债是美联储和美国的金融机构等持有的,其中美联储持有美债约8万亿美元,占比为32.92%。(美联储作为美国的央行,持有美债的比例如此之高,就是所谓的财政赤字货币化的样板吧?也没见美国的通胀率高于中国嘛!关键不在于央行是否购买国债,而在于央行是否把货币价值的稳定性作为货币政策的首要目标。) 综上所述,美债安全性是不容置疑的。但是,这仅仅是美债的票面安全性,从购买力角度考虑,长期持有美债的风险是美元购买力下降的风险,信用货币条件下,明天的钱总是不如今天的钱值钱,这是一般规律。持有美元储备的机会成本是对实体经济投资而产生的就业、税收和经济增长等方面的利益。结合货币贬值和机会成本这两个因素,适度储备是央行必须考虑的又一个重要问题。

如何解决贸易大国地位和人民币国际地位不匹配的矛盾,相信很多人给出的答案就是,推进人民币国际化。 但是,人民币国际化是一个长期的过程,并非十年、八年就能完成的任务。从2009年试行跨境贸易用人民币清算至今,人民币国际化取得了长足的进步,但是,一些关键性的障碍并没有有效突破。 笔者于30年前,曾撰文指出,中国外汇制度的改革必须把人民币自由兑换作为重要的阶段性目标,遗憾的是,至今人民币也不是完全意义上的自由兑换货币。一个非自由兑换货币,试图成长为国际货币,既无榜样可以借鉴,学理上也是讲不通的。自由兑换货币要求放弃资本与金融项目的管制,也要求实行独立的浮动汇率制度,目前的中国有可能实现吗? 即使成为国际货币,能否成为国际本位货币呢?日元国际化搞了35年,至今也没有羽化成国际本位币。即使是美国,在上世纪初,军事与经济实力早已超过英国,但英镑依然占据着国际本位币的地位,国际金币本位制度崩溃之后,英镑区是世界上最大的货币区,美元区难以望其项背,法郎区也只能卷缩在非洲的法属殖民地的范围内。美元替代英镑成为国际本位货币,是在美国经济超越英国经济的40余年之后的事情了。 在人民币尚未成为国际货币之前,还是要持有巨额的以美元为主体的外汇储备,还是要把官方储备资产管理好。当前,无论是日本,还是中国,选择美债作为主要的储备资产,是一项无奈的、正确的选择。 2020年5月19日 原创文章、版权所有,转载引用,请注明出处。

|

【本文地址】

返回搜狐,查看更多

返回搜狐,查看更多