| SPAC 是什麼?SPAC 如何運作?SPAC 上市的好處及風險? | 您所在的位置:网站首页 › spac上市模式 › SPAC 是什麼?SPAC 如何運作?SPAC 上市的好處及風險? |

SPAC 是什麼?SPAC 如何運作?SPAC 上市的好處及風險?

|

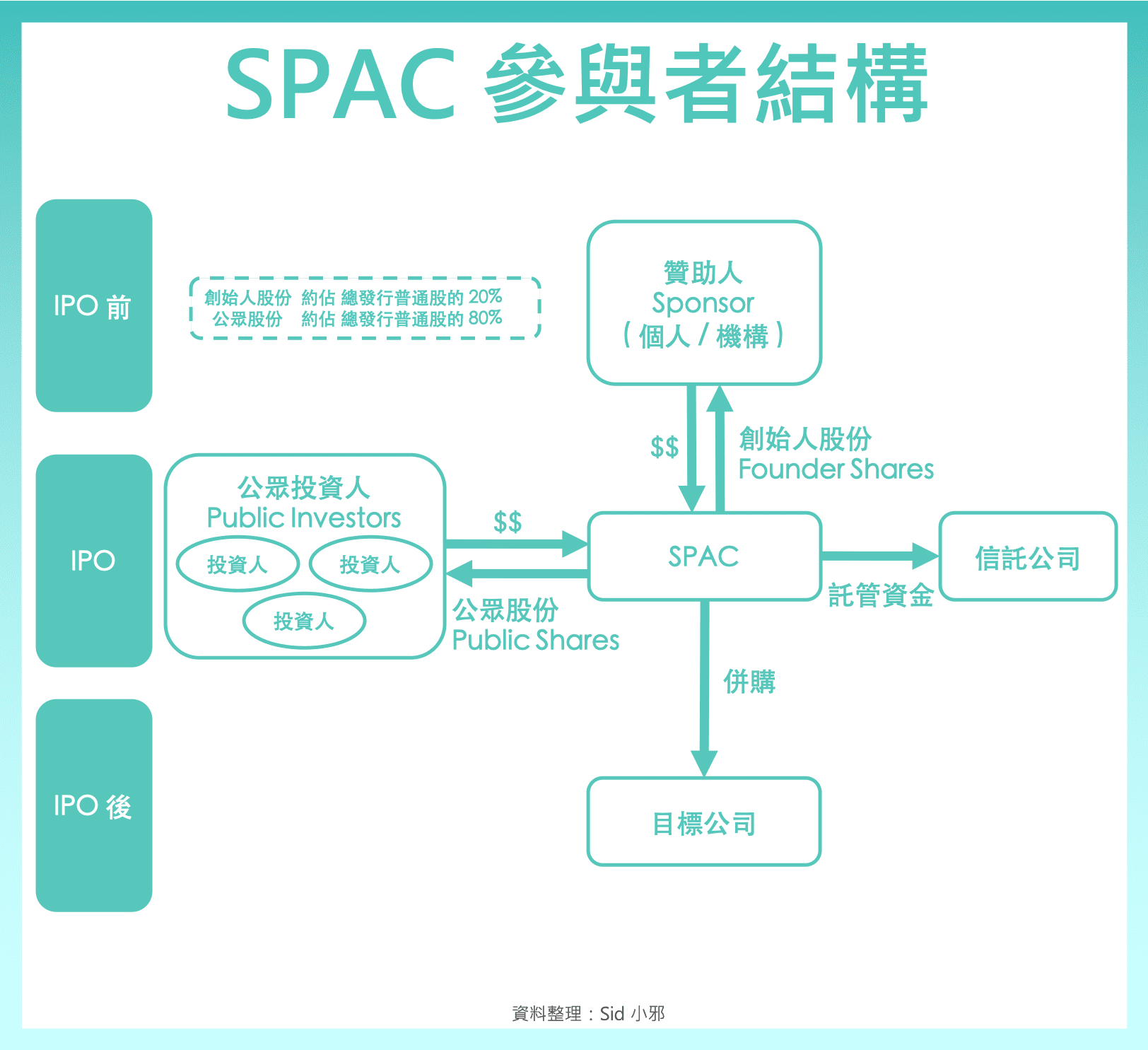

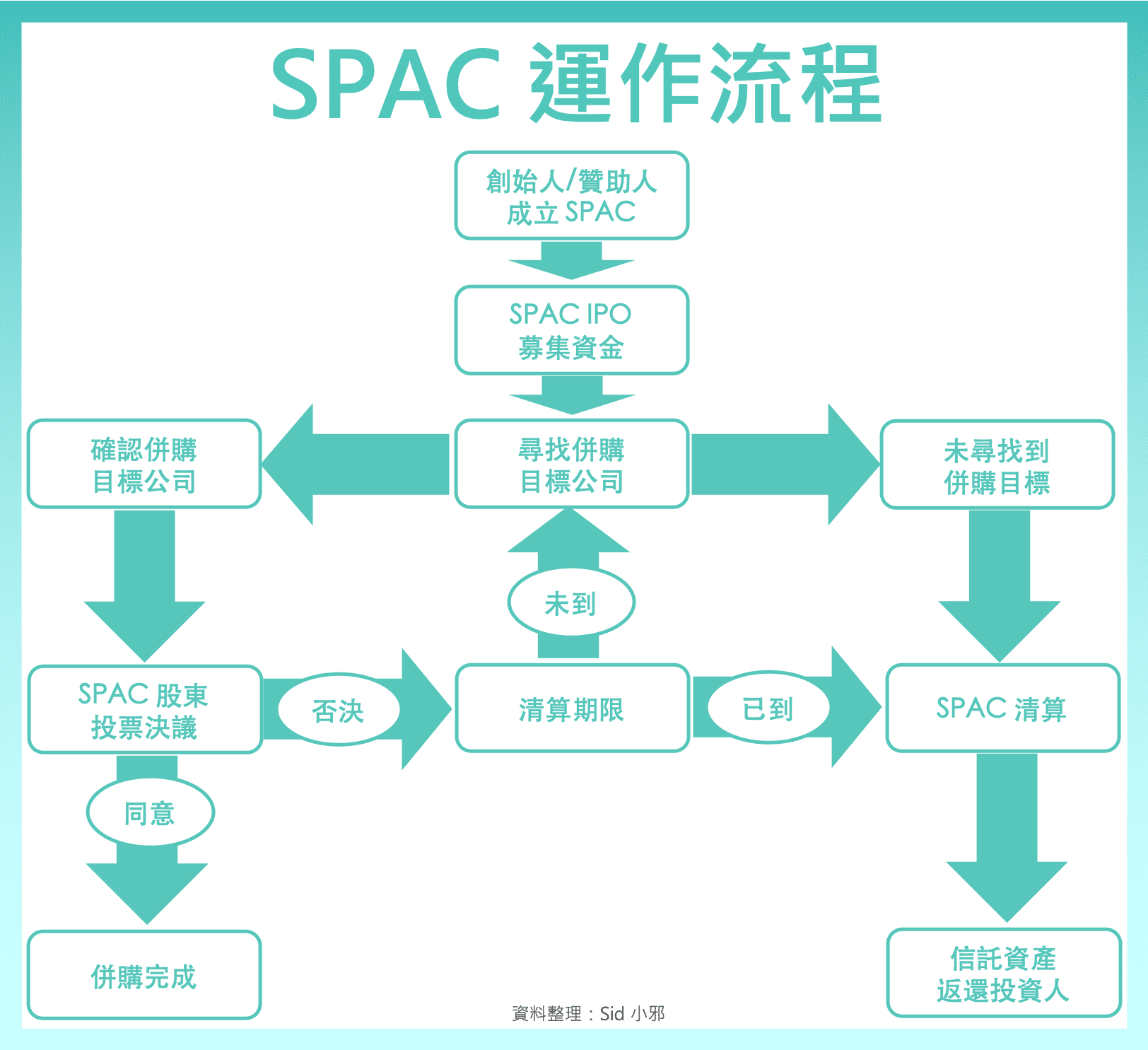

SPAC 在 2022 年面臨到的大麻煩? SPAC 上市在 2020 年是爆發性的成長,佔 2020 年美國 IPO 總案件數的近一半,但到了 2022 年一些借殼上市所衍伸的問題開始浮出檯面。所以到底這個 SPAC 是什麼呢? 借殼上市到底在 2022 遇到了哪些問題? 本文就來介紹: SPAC 是什麼? SPAC 是如何運作的? SPAC 上市有什麼好處?為什麼 SPAC 2020 年突然超流行?SPAC 上市 跟 借殼上市 有什麼不同? 越南電動車製造商 VinFast 透過借殼上市,在 8/15 在那斯達克交易所交易,上市首日股價飆漲逾 250%,市值增至 850 億美元,超越美國三大車廠。 VinFast 成立於 2017 年,為越南最大民營集團 Vingroup 的控股子公司,先前曾申請透過 IPO 在美國上市,但今年五月宣布,將改由與特殊目的收購公司(SPAC)合併來上市,VinFast 透過與 Black Spade Acquisition 合併,完成在美上市。 SPAC 是什麼?SPAC 中文叫做「特殊目的收購公司」(英文:Special Purpose Acquisition Company),是一種讓私人企業能夠「借殼上市」的管道。唯一的目的是透過首次公開發行(Initial Public Offering,IPO)募集資金後,專門去收購有前景的未上市公司,等同讓被併購的公司能夠借殼上市;換句話說,SPAC 是一種讓私人企業能夠「借殼上市」的公司。 也就是說,這個「特殊目的」指得就是「併購未上市公司」,而 SPAC 的運作流程就像這樣:成立一家空殼公司(SPAC)>> 透過 IPO 募集資金 >> 尋找有前景的未上市公司 >> 併購目標公司 >> 等同讓被併購的私人公司立刻上市 >> 股價漲漲漲 >> 投資人和被併購的公司都開心(如果沒有意外的話)。 空白支票公司 SPACSPAC 在申請 IPO 募集投資所需的資金時,其實還不確定會併購哪間公司,要併購的目標公司是待 SPAC 經由 IPO 募集完資金上市後,才由 SPAC 的管理團隊物色適合的併購目標;因此投資人購買 SPAC 股份的當下,並不知道自己將會投資到什麼公司,只是先瞎挺管理團隊,就像開出一張空白支票,所以 SPAC 也被稱為「空白支票公司」(Blank-Check Company)。 SPAC 併購期限SPAC 必須在一定的期限內尋找到併購目標,並完成併購。否則,SPAC 將被迫清算解散,將信託資產返還給股東。通常 SPAC 從 IPO 結束到 完成併購,必須在 24 個月之內完成。 SPAC 資金盜用風險SPAC 透過 IPO 募集的資金,會透過「信託」帳戶持有,供日後併購企業時使用。SPAC 的股東可在股東會上決定,是否同意管理團隊所提出的目標企業併購案,且 SPAC 募集來的信託資金只能用於: 股東同意的企業併購 將資金返還給股東。 SPAC 組成?SPAC 的參與者大致可分為 3 群 創始人/管理團隊 贊助人 大眾投資人 創始人 / 管理團隊(Founder / Management Team):尋照目標公司並完成併購「創始人」會為 SPAC 提供初始的啟動資金,未來在 SPAC 進行 IPO 且 完成收購後,將獲取大量股權收益。SPAC 通常由 3 人以上,具有私募股權、併購、營運經驗的「管理團隊」領導。 由於 SPAC 只是一家沒有營業項目的空殼公司,因此創始人與管理團隊,就成為從投資者那裡籌集資金時的賣點。在創立 SPAC 時,創始人 或 管理團隊 通常會有感興趣想要收購的特定產業,但最終收購的未必是當初期望的相關產業公司。 此外,在 SPAC 成功完成併購之前,不會支付管理團隊薪水,如果管理團隊最終沒有在期限內完成併購,就等於白忙一場。也就是說,SPAC 管理團隊的報酬,完全來自於成功併購目標公司時的股權獲利,可以大大降低管理與利益衝突的問題。 贊助人(Sponsor):在 IPO 之前提供資金,獲取「創始人股份」在 SPAC 成立後,但尚未 IPO 之前,就先投入資金的投資人,稱為「贊助人」(Sponsor),也就是 SPAC 的 pre-IPO 階段投資者;贊助人出資後獲得「創始人股份」(Founder Share)。 SPAC 贊助人可以分為 2 大類: 創始人 / 管理團隊: 有商業構想的管理團隊或企業,需要更大的資金來將項目實現及擴張,因此先自掏腰包或聯合共同贊助人,提供 SPAC 剛開始發起時所需要的資金。 天使投資人與私募股權基金(Private Equity,PE): 單純期望從 SPAC IPO 到 完成併購 後的期間中,獲取更巨大的收益。SPAC 贊助人的出資金額大約佔 SPAC IPO 募集總資本的 10%,用於支付 IPO 所需的費用。而「創始人股份」會在 SPAC IPO 之後,兌換為大約 SPAC IPO 募集總資本 20% 的普通股股份。 也就是說,贊助人一般會在 IPO 時收到 20% 的 SPAC 普通股股份作為報酬,並且通常還會有額外的 SPAC 認股權證 能夠擴大利潤。不過,除非 SPAC 在 IPO 之後能成功完成併購有前景的未上市公司,讓市場的肯定反映在股價上,否則贊助人是不會賺錢的。 公眾投資人:參與 IPO ,購買「單位」SPAC 在 IPO 階段,一般大眾是購買「單位」(Unit)參與投資,每個「單位」由一股「普通股」(Common Stock)和一份「認股權證」(Warrent)組成,且按慣例每「單位」的價格通常是 10 美元。 認股權證 是為了鼓勵投資人在 IPO 之後繼續把錢留在信託帳戶中,直到併購完成。若 SPAC 完成收購後股價上漲,投資人的報酬就不是只有普通股的價差,還有認股權證的額外利潤。 在 IPO 完成上市之後,SPAC 「單位」就可拆分成「普通股」與「認股權證」,投資人在市場上可以交易整個「單位」,也可以單獨交易「普通股」或「認股權證」。

SPAC 的運作流程:成立空殼公司(SPAC)>> IPO 募集資金 >> 尋找有前景的未上市公司 >> 併購目標公司 >> 被併購的公司借殼上市。如果沒有找到值得併購的公司,或者未在期限內完成併購,SPAC 便會清算解散,把錢還給股東。

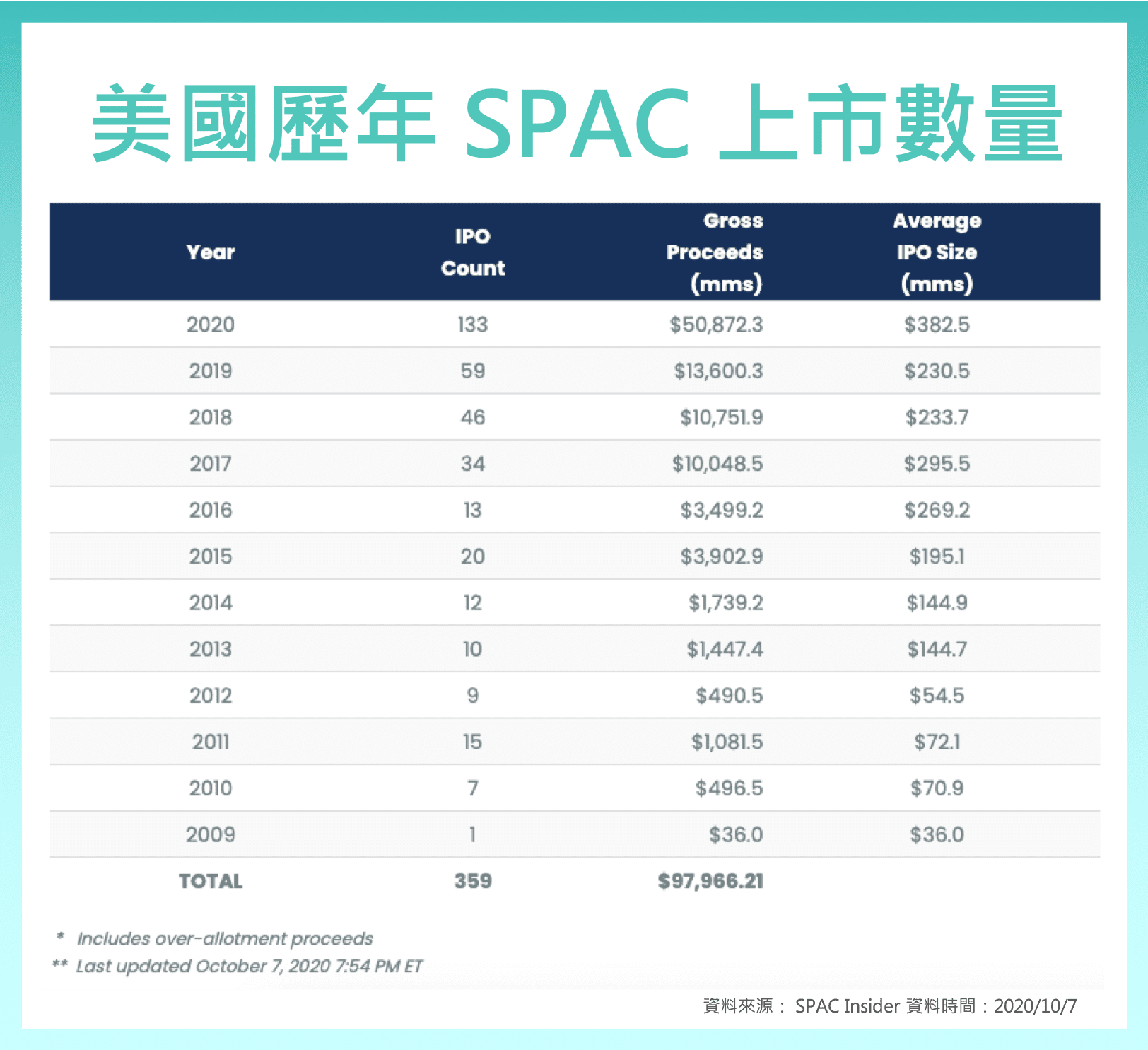

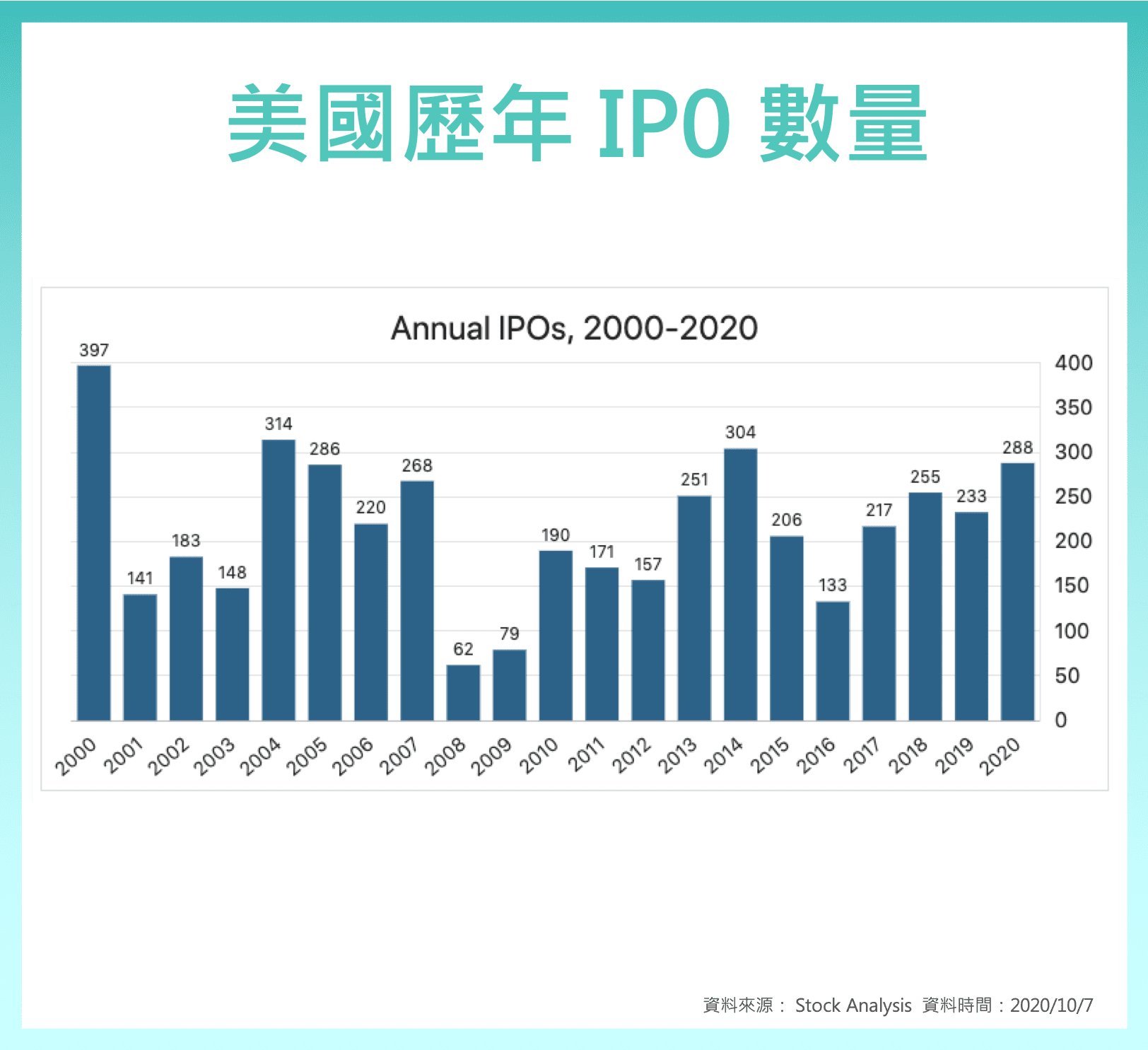

2020 年受到新冠肺炎疫情衝擊,市場波動大增、前景悲觀,使得許多投資銀行在 IPO 承銷和估值方面變得更保守。這讓許多原本有機會通過傳統 IPO 上市 的企業,面臨上市難度和成本增加的窘境。而這些原本就具有上市潛力的公司,經由 SPAC 便能降低障礙迅速上市。 SPAC 歷史其實,SPAC 上市在美國已經行之有年,從 1990 年代就已經存在,許多知名公司都是通過 SPAC 公開上市,像是:漢堡王 Burger King(BKW-US)、電動卡車 Nikola(NKLA-US)、太空觀光服務公司 Virgin Galactic(SPCE-US)、體育娛樂公司 DraftKings(DKNG-US);尤其,在 Nikola 爆出造假醜聞後,SPAC 又再次抓住大家的眼睛。 SPAC 2020 到底多熱門?2020 年是 SPAC 上市爆發性成長的一年。根據 SPAC Insider,2020 年(截至 10/7)已有 133 家 SPAC 在美國掛牌上市,將近佔美國 IPO 總案件數的一半,募集的總資金超過 508 億美元,更是 2019 年整年 136 億美元的 3~4 倍。在新冠疫情的背景下卻如此驚人地逆勢成長,難怪會如此受到關注。

「借殼上市」是指未上市公司藉由併購上市公司後,將上市公司的業務變更為未上市公司的經營項目,讓 未上市公司 達到實質上市的目的。 在「 SPAC 上市」中,對於被收購的未上市公司來說,通過 SPAC 上市也屬於借殼上市,差別在於 SPAC 是一個「很乾淨的殼」。傳統借殼上市的殼,大多是經營不善或者已無心繼續經營的公司,才有可能被未上市公司買來當殼用,因此存在固有業務、債務等問題需要處理;而 SPAC 就是單純只有現金、沒有業務的「純殼」。 SPAC 2022 熱潮衰退前面說到在 2020 年到 2021 年間與特殊目的併購公司(SPAC)合併而上市的公司中,至少有 25 家在最近幾個月發布所謂的「持續經營」(going-concern)預警,代表這些公司在未來 12 個月繼續營運的能力有重大疑慮。這 25 家公司大多與電動車產業相關。這些公司約占同期間 232 家 SPAC 熱潮上市公司的 10.7% ,幾乎是傳統首次公開發行(IPO)上市公司的兩倍。 在當時 SPAC 狂熱時,許多電動車新創公司都勢在必得,大家都想成為下一個特斯拉(Tesla, TSLA-US),在還沒有工廠或實質營運,就預期將未來高速成長。但從 2021 年年初開始,至少有六家電動車新創公司遭美國證券交易委員會(SEC)調查,有三家電動車或電池製造商發布持續經營預警。 目前有兩家公司率先發布預警通知: 提供自行車租賃服務的 Helbiz。該公司上市簡報中預測 2021 年將有明確的獲利模式,但去年結束時虧損 7,200 萬美元。 Lilium 公司,其欲發展的電動空中計程車至今還沒有通過主管機關許可推出。2022 年,監管機構表示要從嚴管理,美國證券交易委員會(SEC)提出立法草案,旨在強化 SPAC 的資訊揭露水平,將從資訊不對稱、證券欺詐和利益衝突等角度,幫助 SPAC 的投資者得到與傳統 IPO 一樣的保護。 面對美國政府的監管加碼,華爾街券商打算暫時撤出曾經炙手可熱的 SPAC 借殼上市業務,包括高盛、花旗、美銀,自去年年初以來,這三家華爾街銀行合計佔美國 SPAC 交易的 27% 以上,承銷了約 470 億美元的交易。在估值、業績、監管壓力的多重打壓下,SPAC 板塊表現糟糕。截至 5/24,去年通過 SPAC 上市的公司股價平均下跌約 60% 。 IB 盈透證券:美股投資的好選擇IB 盈透證券創立於 1978 年,是全球規模最大、排名龍頭的美國券商,也是 Nasdaq 的上市公司(代號: IBKR ),除了能投資美股投資,也有提供債券、選擇權、期貨、加密貨幣等多項全球金融投資商品,因此,IB 盈透證券也是全球最多專業交易者使用的券商之一。 盈透證券是一個歷史長遠的上市券商,除了是許多散戶投資人的愛用券商之外,更是許多專業投資人所使用的券商,更有機構會直接串聯盈透證券的 API 進行自動下單。用心服務客戶的精神也讓盈透證券在眾多券商中脫穎而出。 盈透證券網站 【參考資料】 https://www.mergersight.com/post/growth-in-special-purpose-acquisition-companies https://corporatefinanceinstitute.com/resources/knowledge/strategy/special-purpose-acquisition-company-spac/ https://techcrunch.com/2020/08/21/almost-everything-you-need-to-know-about-spacs/ https://en.wikipedia.org/wiki/Special-purpose_acquisition_company https://corpgov.law.harvard.edu/2018/07/06/special-purpose-acquisition-companies-an-introduction/ https://shandaconsult.com/spacs/spacs-potential-gains-and-returns-for-sponsors/ https://luttig.substack.com/p/spac-attack-everything-a-founder https://news.crunchbase.com/news/2020-is-the-year-of-the-spac/ https://mp.weixin.qq.com/s/LhY_vUNE0wG7TyUrRG-jKA?fbclid=IwAR3GFixfYce5YJ7j29mlgUt4kHTO8BGtmuuEUtMIR2lMVuMEsG-GWjXIeug【延伸閱讀】 IPO 意思是什麼?與 SPAC、直接上市差別?優缺點及注意事項 美國 IPO 市場火爆,投資者需要注意什麼? |

【本文地址】

資料來源:SPAC Insider

資料來源:SPAC Insider

資料來源:Stock Analysis

資料來源:Stock Analysis