支付行业Visa专题研究:开支付清算之先河,拓汇聚网络之网络 (报告出品方: 中信证券 )公司概况:支付清算开创者,数字支付引领者 Visa 是全球规模最大的银行卡清算组织,也是数字... |

您所在的位置:网站首页 › 支付服务组织包括 › 支付行业Visa专题研究:开支付清算之先河,拓汇聚网络之网络 (报告出品方: 中信证券 )公司概况:支付清算开创者,数字支付引领者 Visa 是全球规模最大的银行卡清算组织,也是数字... |

支付行业Visa专题研究:开支付清算之先河,拓汇聚网络之网络 (报告出品方: 中信证券 )公司概况:支付清算开创者,数字支付引领者 Visa 是全球规模最大的银行卡清算组织,也是数字...

来源:雪球App,作者: 未来智库,(https://xueqiu.com/9508834377/228806827) (报告出品方:中信证券) 公司概况:支付清算开创者,数字支付引领者Visa 是全球规模最大的银行卡清算组织,也是数字支付引领者。通过创新、可靠和安 全的支付网络连接全球 200 多个国家和地区的消费者、商户、金融机构、企业、战略合作 伙伴和政府之间的商业活动和资金流动。2021 财年 Visa 授权的 37 亿张卡可在超过 8000 万商户使用,总支付金额与现金相关为 13.0 万亿美元,非现金相关为 10.4 万亿美元。Visa 品牌总交易数量 2324 亿笔,其中非现金相关交易量 1647 亿笔。未来 Visa 将围绕消费者 支付、新支付业务、增值服务三部分拓展网络。据 Euromonitor,截至 2020 年核心消费者 支付业务在全球 46 个国家中还有超过 13 万亿美元的现金和支票存量空间可供数字化转型 替代。此外,Visa 还通过汇聚网络的网络加速布局全球 185 万亿规模的新支付业务(B2B、 B2b、B2C、P2P、G2C),并持续推进增值服务增长。 核心业务:消费者支付+新支付+衍生增值服务 Visa 核心业务以消费者支付为主,新支付业务为辅,并提供一系列衍生增值服务。首 先,是消费者支付。Visa 作为清算组织在消费者 C2B(Consumer-to-Business)支付中 授权发卡方推出带有 Visa 标记的银行卡,包括信用卡、借记卡、预付卡等产品,并提供消 费者支付功能,例如感应式支付、令牌化支付、点击支付、加密货币等。其次,是新支付。 公司围绕 Visa Direct 网络和 Earthport 提供 P2P、B2C、G2C、B2b 支付服务,通过 Visa B2B Connect 和商务卡提供 B2B 支付服务。最后,是衍生增资服务。Visa 围绕自身支付 业务提供一系列增值服务,包括向各类客户提供发卡方解决方案、收款方解决方案、风险 与识别解决方案与咨询服务。

消费者支付:核心消费产品和消费者支付功能 Visa 授权的核心消费产品包括: 信用卡:消费者和企业可以通过信用卡和数字证书使用信用额度支付商品和服务。信 用卡隶属于金融机构客户、联合品牌合作伙伴、金融科技公司。Visa 不为 Visa 产品账户持有人提供信贷产品或设定利率和费用,但协助发卡方提供相应功能,例如验证、防欺诈 工具、品牌支持等。 借记卡:消费者和小型企业可以通过借记卡和数字凭证使用银行账户中的资金在线上、 线下或移动端购买商品和服务,不需要获得信用额度。Visa/PLUS 全球 ATM 网络还与金 融机构和独立 ATM 运营商达成合作,为全球 200 多个国家和地区的借记卡、信用卡和预 付卡账户持有人提供现金存取和其他银行服务。 预付卡:预付卡和数字凭证从个人、企业或政府指定的账户余额中提取资金。预付卡 可以满足许多用途和需求,包括通用充值卡、工资卡、政府和企业支付卡、医疗卡、礼品 卡和旅游卡。Visa 预付卡在普惠金融领域也发挥着重要的作用,为无法获得传统银行服务 的人提供支付解决方案。 针对以上产品,Visa 旗下支付品牌包括 Visa、Visa Electron 等,这些品牌均使用 Visa 旗下支付清算网络,主要品牌包括: Visa:公司旗舰品牌,拥有包括信用卡、借记卡在内的全卡种类,支持全球运营。 Visa Electron:借记卡品牌,主要于北美以外地区运营。 Interlink:借记卡品牌,主要运营于美国,采用 PIN 密码支付。 V Pay:Visa 在欧洲发行的单一欧元支付区借记卡。 PLUS:自动柜员机(ATM)网络,为全球 Visa 品牌提供取现业务。 Visa 核心产品提供的消费者支付功能包括: 感应支付 Tap to Pay:感应支付是指通过非接触式支付终端,通过非接触式芯片支持 支付的移动设备/可穿戴设备进行的交易。由于每笔交易都会生成一个特定的一次性代码, 可有效减少欺诈行为。目前非接触式支付或感应支付已成为全球许多国家消费者的首选支 付方式,使用率持续增长。除美国以外,全球近 70%的线下交易是非接触的。目前 Visa 在全球范围内 20 多个国家的非接触式支付的渗透率超过 90%,在近 70 个国家非接触支 付渗透率达到 50%以上。美国线下非接触占比低于全球平均水平。Visa 在美国的非接触式 线下支付渗透率超过 15%,在纽约、旧金山和圣何塞三个城市的线下感应支付普及率超过 25%。为继续推广感应支付、提升消费者体验,Visa 已经在全球启动了近 500 个非接触式 公共交通项目,并有近 750 个项目正在筹备中。

令牌化支付 Tokenization:VTS 服务(Visa Token Service)通过改进授权、减少欺 诈和改善客户体验来增强数字生态系统。VTS 用保护基础账户信息的数字令牌替代 16 位 的 Visa 卡号,该技术适用于各种线上线下支付交易。Visa 提供的令牌服务基于 EMVCo 付款令牌化标准,并与 EMV 技术(全球安全支付标准)保持一致,支持整个支付生态系 统。截至 2022 财年第二季度,Visa 发行的网络令牌数量突破 35 亿大关,覆盖超 150 个 国家或地区的 8600 个发卡方和 1200 万商户。 点击支付 Click to Pay:点击支付基于 EMV 行业标准,为在线付款带来标准化精简 方案,满足消费者在多个设备上购物需求,无需反复输入个人信息,提升支付体验。 加密货币 Cryptocurrency:Visa 凭借其丰富的全球业务和庞大的合作网络使消费者 能够使用加密货币实现日常支付。Visa 通过衔接加密生态系统和全球网络,使客户能够为 消费者将加密货币转换为法币,并访问 Visa 全球网络中超过 8000 万的商户和 15100 家金 融机构。在 2021 财年,Visa 通过与加密货币关联卡项目获得了 35 亿美元的支付额,该 项目是一种与 Visa 证书挂钩的加密钱包,在加密货币被转换为法定货币后,可通过 Visa 证书获取资金。Visa 正在与近 60 个加密平台合作推进该项目的进行。同时公司还在建设 基础设施并发展增值服务以拓宽支付加密使用场景,包括未来将可以用加密货币结算,创 建 Visa Crypto API 平台,帮助金融机构创建加密货币产品,协助各国央行评估数字货币 等。 新支付:拓展至非消费者支付市场 Visa 的“汇聚网络的网络”战略通过全球实时推送支付平台 Visa Direct 和 Visa 商 业解决方案拓展非消费者支付市场。 Visa Direct 全球实时推送支付平台:作为基于 VisaNet 的全球实时推送支付(Push Payment)平台(实际资金到账时间取决于收款金融机构、收款账户类型、地区和是否为 跨境交易决定),它颠覆了传统银行卡支付流程,允许支付发起人通过其收单机构将资金 直接推送到符合条件的借记卡和预付卡或账户,有助于世界各地快速、安全的资金流动, 使企业和消费者能够直接向银行账户或银行卡推送资金,包括境内和跨境支付、结算、P2P 支付、对小企业支付,以及面向企业、个人、保险的集团支付等。2021 财年 Visa Direct 交 易达 52 亿次,同比增长 50%,有 20 多个使用场景和 500 个项目。Visa Direct 连接了 16 个卡网络、66 个 ACH 自动清算所(Automated clearing house)、7 个实时支付(Real Time Payment)网络和 5 个网关。随着 Visa Direct Payouts 的推出,Visa Direct 连接了 200 多个国家和地区的近 60 亿个证书。 Visa 商业解决方案:Visa 提供的商业支付解决方案包括小型商务、企业(旅行)卡、 购物卡、虚拟卡、数字证书、无卡跨境 B2B 支付等选项和付款账户,覆盖全球大多数主要 行业领域,旨在提升企业和政府的支付效率,可控性和自动化程度。Visa B2B Connect 是一个多边 B2B 跨境支付网络,使资金直接从初始银行转至目标银行,帮助金融机构的企 业客户简化结算和支付,相较于传统跨境支付,有着交易流程透明、转账快速便捷、成本 可控的特点,能够在 100 多个国家和地区运作。

衍生增值服务:围绕支付业务提供四类增值服 Visa 在支付业务基础上提供一系列衍生增值服务,包括发卡方解决方案、收款方解决 方案、风险与身份识别解决方案与咨询服务。 发卡方解决方案:Visa 的借记处理服务(DPS)是全球最大的卡发处理解决方案之一。 Visa 为客户提供广泛的借记卡、预付卡和信用卡增值服务,包括呼叫中心服务、数据分析、 活动管理、欺诈和风险解决方案,以及白标的移动应用程序。Visa DPS 还在持续拓展基 于 API 的发行方解决方案,名为 DPS Forward,该业务已拓展至欧洲,为发行方提供全链路解决方案。Visa 还为发卡方提供一系列其他服务和数字解决方案,如数字发行、品牌消 费者体验和先买后付功能。 收款解决方案:旗下 Cybersource 是一个全球支付管理平台,除了提供连接商家与支 付处理的传统网关功能外,还提供模块化、数字化的功能。各种规模的商家都可以通过该 平台满足业务需要,改善消费者参与交易的方式,降低欺诈和安全风险,降低运营成本, 适应业务需求。此外,Visa 为商家和采购方提供一系列服务,例如全球城市交通项目允许 交通运营商在专有闭环支付解决方案外,接受 Visa 的非接触式支付。Visa 还提供纠纷管 理服务,包括与网络无关的解决方案 Verifi,使商家能够预防并解决纷争,避免不必要的 退款。 风险和身份识别解决方案:Visa 的风险和身份识别解决方案将数据洞察转化为实时决 策,促进账户持有人身份验证,防止诈骗并保护账户信息。解决方案包括 Visa 高级授权、 Visa 安全、Visa 高级身份评分、Visa 消费者身份验证服务和支付决策解决方案,为商户 和金融机构提供欺诈预防和增强支付安全性的自动化工具。 咨询服务:Visa 的咨询和分析服务为发卡方、收单方、商户、金融科技公司和其他合 作伙伴提供咨询服务,涵盖从收单到留存客户的整个过程。结合 Visa 深厚的支付专业知识、 丰富的数据、专有分析模型和经济数据,能够为企业带来深刻见解,提出建议,并帮助实 施解决方案,为客户推动更好的商业决策。

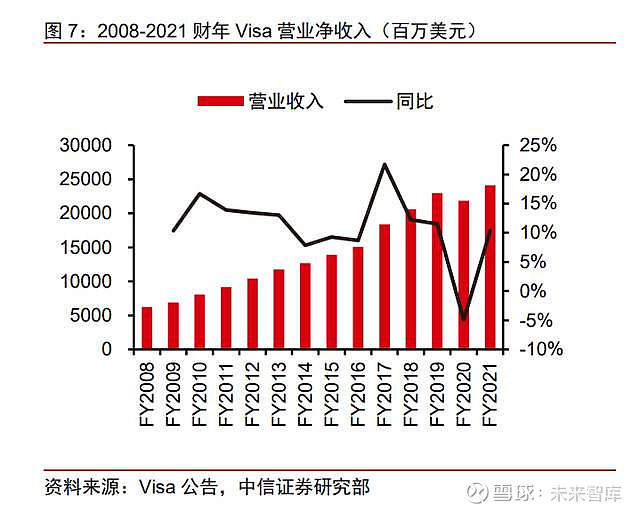

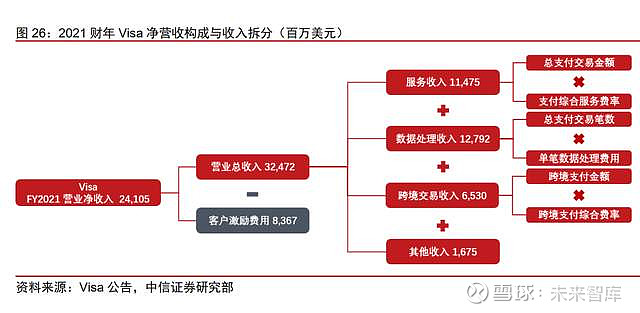

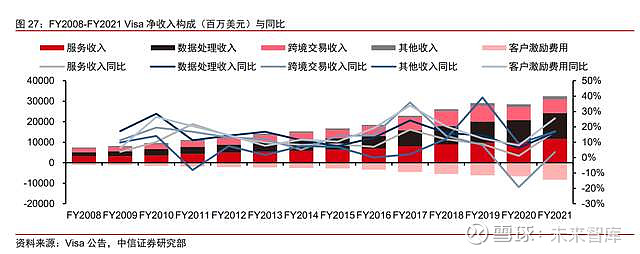

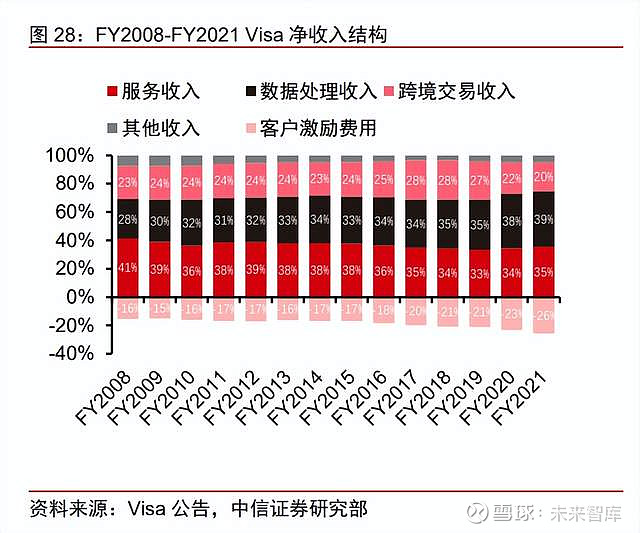

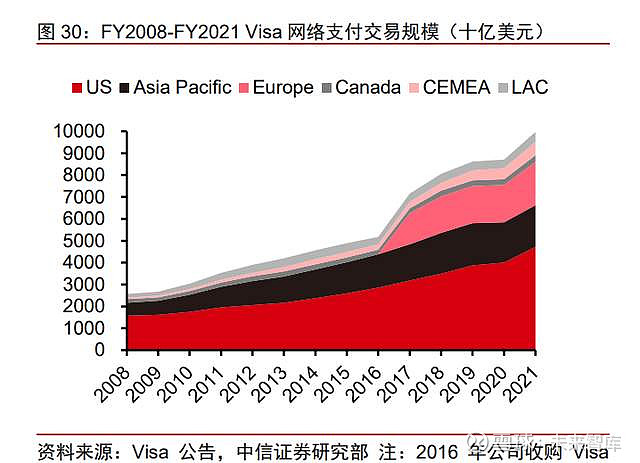

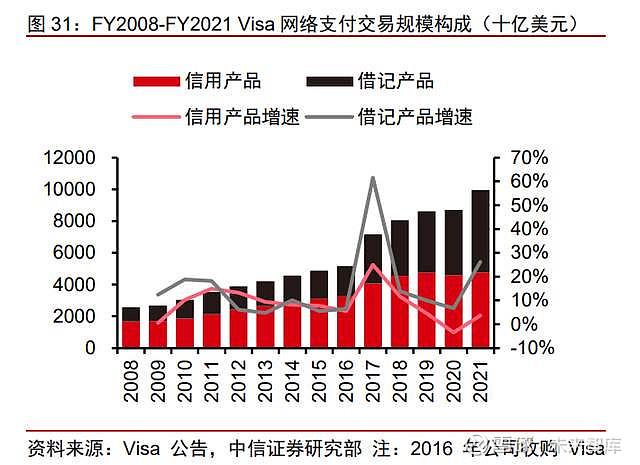

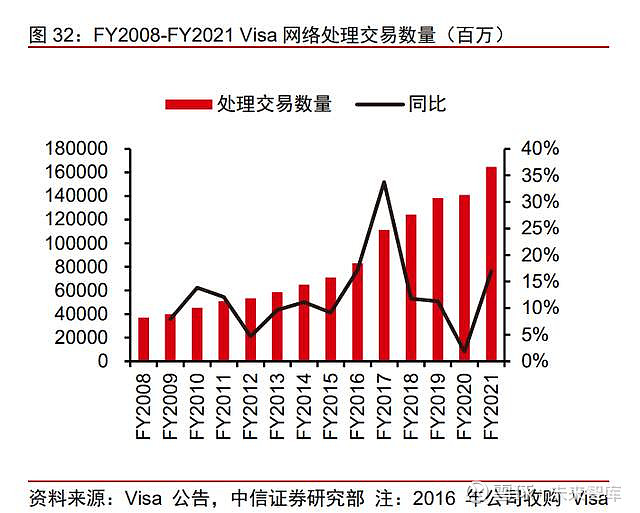

业绩概况:盈利增速快于交易和收入增速 自上市以来用户数量不断增加,交易规模实现翻倍增长。自 2011 年以来,公司各项 运营数据均实现翻倍增长,2021 财年公司银行卡数量达 37 亿张,FY2011-2021 银行卡数量 CAGR 为 6.89%。受益于用户规模的持续增加,公司交易规模增长显著。2021 财年 公司总交易规模为 13 万亿美元,其中支付规模为 10.4 万亿美元,FY2011-2021 CAGR 分 别为 8.22%和 10.89%,同期交易数量为 1647 亿笔,CAGR 为 12.46%。 凭借公司在银行卡支付行业主导地位,公司盈利能力持续增长。Visa FY2021 营业净 收入为 241.05 亿美元,FY2008-FY2021 CAGR 为 10.92%。公司 FY2021 实现 Non-GAAP 净利润 129.33 亿美元,FY2008-FY2021 CAGR 为 16.64%。虽然 2020 年疫情导致公司 收入和利润有所下滑,但随着疫情缓和,以及全球防疫政策放松,线下支付与跨境支付逐 渐回暖,FY2021 营业净收入和 Non-GAAP 净利润同比增速分别为 10.34%和 15.55%, 均回到疫情前平均水平,体现了公司作为银行卡支付龙头的韧性。 历史沿革:曾经的四方模式创建者,今天的数字支付引领者Visa 从最初的美国银行信用卡品牌 BankAmericard 到后来的四方模式创建者,再到 如今数字支付的引领者,公司无疑是全球数字化支付的深度参与者。Visa 的发展历史可以 分成两个阶段。第一阶段:Visa 解决了信用卡支付从 0 到 1 的问题,以强大的消费者规模 整合支付行业,通过跨洲授权、独立运营、解决底层问题,确立四方商业模式和龙头地位。 第二阶段:从 1 到 N,进一步优化商业模式,统一行业标准,通过上市和并购,实现“汇 聚网络的网络”的终极愿景。 银行不是最早发卡方。各类企业和商户运营的商业卡,对后来支付系统的设计和运营 产生深刻影响。早在银行之前,商户和和企业就已经开始运营类信用卡的商业卡,虽在大 萧条和美国加入二战时信贷受到限制,业务有所停滞,但它深刻影响了未来卡支付行业的 发展。1914 年 Western Union 发行了第一张纸质消费者收费卡,为了提高便利性,后来 根据商户需求将纸质卡发展至金属卡(charge plate 系统)。起初,零售充值卡由每个商户 独立发行,20 世纪 30 年代初,一些小型商户联合起来,形成合作支付卡系统,构建了区 域性网络,覆盖了更多使用场景。在这种模式下,卡支付形成了一定规模性,例如截至 1936 年,西雅图零售服务局覆盖了 1000 余家商零售商。 此外,卡支付系统在零售产业外也得 到了发展。20 世纪 20 年代初期,卡支付产品开始传播到石油行业,1924 年加州通用石油 公司开始发行 courtesy cards 产品。但卡支付产品面临双边网络获客问题:持卡人在有足 够商户接受卡之前不会带卡,而在有足够持卡人想要使用卡之前,商户也不会同意接受卡。 发卡方通过向消费者大规模发行未经授权的卡来拓展规模,Visa 和 Dinners Club 等公司也 采取了这种方式。直到 1970 年这一方式在美国被取缔。虽然大萧条和美国加入二战时期 信贷受到限制,出于风控原因,卡系统有所停滞,但这些卡的发展深刻影响了后来卡支付 系统的设计——身份信息卡、浮雕账户信息,通过竞争对手之间合作建立通用系统,通过 大规模主动发卡建立持卡人基础。

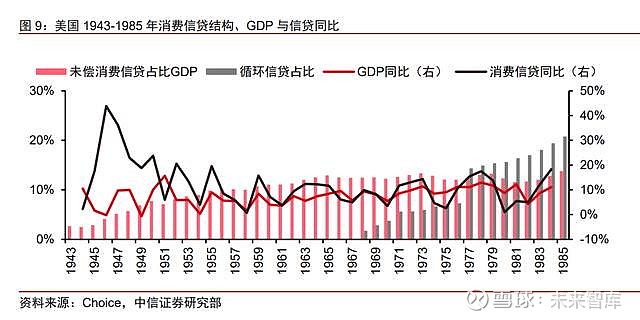

20 世纪 50 年代,银行开始尝试创建多用途信用卡,但面临无利可图和难以拓展规模 的问题。20 世纪 50 年代中期,典型的美国中产阶级已在不同商家办理循环信贷账户,消 费者对一站式金融工具需求明显。在此期间,多个 T&E 支付卡系统兴起。1949 年第一个 T&E 支付卡系统——Diners Club 建立,仅一年时间,会员人数增长至 10 万余人,到 1956 年交易额已经超过 2.9 亿美元。1958 年 American Express 也进入了该市场,截至 1960 年 Diners Club 会员人数超 100 万,American Express 拥有 70 万名会员,目前二者是第 三方银行卡支付的代表公司。 此外,到 1950 年代中期,至少有数百家银行开始了类似的 收费卡业务,但大部分都是由缺乏资源的小银行开始尝试,这些银行没有像 Diners Club 一样向持卡人收取年费,也没有像如今循环信贷模式一样收取利息收入,所以并不创造利 润,由于受跨洲经营限制,用户规模不足,无法形成规模经济。在这一阶段末期,这些项目中仅有 27 个仍在运行。 支付清算从0到1:从美国银行信用卡品牌到四方模式创建者 Visa 抓住了美国消费信贷的黄金发展期。Visa 前身 BankAmericard 创立初期正值美 国二战后经济复苏末期,受益于经济发展和人口红利,带来的消费信贷快速增长。据美联 储统计,美国季度调整的消费信贷自 1943 年的 54.6 亿美元增长至 1965 年末的 959.5 亿 美元,CAGR 为 13.9%,是 GDP 增速 6.1%的 2.3 倍。1966-1973 年是美国经济大繁荣的 最后盛宴,GDP 与个人可支配收入增速超过了债务增速。Visa 抓住这一时机,在 1966 年 开始授权其他银行发卡,整合各地客户资源,实现快速扩张,信用卡在 1968-1985 年迎来 了黄金发展期,循环信贷在消费信贷中的占比由 1.74%提升至 20%以上。 依托美国银行雄厚的实力,1958 年 Visa 卡前身 BankAmericard 信用卡创立。20 世纪 50 年代末,美国银行拥有 50 亿美元资产,不仅是美国最大的银行,也是世界上最大 银行之一。1958 年 9 月 18 日,美国银行在加利福尼亚的弗雷斯诺正式推出了 BankAmericard 信用卡计划。美国银行为解决信用卡获客难题,提前几周在当地大量邮寄 未经申请的信用卡,并在了解到另一家银行将在旧金山发卡后,加速了信用卡投放计划。 1959 年 3 月美国银行在旧金山和萨克拉门托开始发卡,6 月在洛杉矶发卡,到 10 月整个 加州已有超过 200 万张信用卡,并已被 2 万家商户接受。但大量的发卡也导致了巨额亏损, 起初 22%的账户出现拖欠,远高于预期的 4%,在产品推出的 15 个月内,BankAmericard 项目直接损失近 880 万美元,若考虑广告和管理费用,亏损高达 2000 万美元。在随后几 年里,美国银行实施了适当的财务限制和审核,直至 1961 年 5 月实现盈利。为减小竞争 压力,美国银行隐藏了数年该项目盈利的事实,直至 1966 年该项目的利润已经大到无法 隐藏。 通过授权发卡规避监管限制并抵御同业竞争,通过快速扩张建立庞大统一支付系统。 1966 年,美国银行开始与加州以外的银行签署许可协议,授权代理发卡,以应对新的竞 争对手 Master Charge(现在的 Mastercard)。美国银行向授权银行收取 25000 美元的特 许经营费,外加一部分交易收入。这一举措也规避了《麦克法登法案》(McFadden Act) 对商业银行跨州经营的限制(在 1994 年废除该项限制)。在这一授权体系下,美国银行和被许可行持续投放未经申请的信用卡,至这一方式于 1970 年被禁止时,已发放超过 1 亿 张信用卡。通过双边网络效应,BankAmericard 构建了全国性的卡支付系统。

Dee Hock 牵头成立第三方独立组织 NBI,制定操作规范和交换补偿费以权衡原有模 式下各组织成员之间的竞争与合作,NBI 的成立真正意义上开启了四方清算模式的时代。 虽然 BankAmericard 发展迅猛,但授权项目仍处于混乱之中。BankAmericard 授权制度与 其他合作支付系统一样,面临平衡竞争与合作的难题。在该制度下美国银行保留了该项目 所有权利,使得成员行之间存在信任问题。此外,运营方面也存在一定问题,例如不同银 行间的交换交易的清算和结算流程效率较低。1968 年国家商业银行的经理 Dee Hock 建议 成立委员会调查情况, Hock 领导的委员会说服美国银行在 1970 年 6 月放弃了对美国银 行卡项目的控制,创建了 NBI (National BankAmericard Inc.),该项目由成员行共同拥 有。成立后,NBI 制定了操作规范,并充当司法机构,解决各成员银行之间仲裁等问题。 此外 NBI 还负责制定交换补偿费,该费率是合作支付系统中必要的一部分,不仅可以为发 卡机构和收单机构提供正向激励,费率的高低也权衡了支付系统中各个环节的价值。NBI 的设立标志着四方清算模式的到来。 先后开发 BASE I 和 BASE II 系统,实现自动交换授权、自动清算和结算,推动高效 标准化支付发展。到 70 年代,NBI 的设立虽然解决了组织结构的问题,但业务运转效率 仍然不高。NBI 决定自主研发系统,名为 BASE(BankAmericard Authorization System Experimental),虽然命名为授权系统,但授权仅仅是全国性银行信息处理系统的第一阶段。 创始人 Hock 希望让 NBI 成为电子价值交易的电子枢纽。1973 年 BASE I 上线,实现了本 地和交换授权的自动化。以前需要 4 到 5 分钟的交换授权现在仅需 56 秒,并且商家可以 实现 7*24 不间断授权交易。在此之后, BASE II(票据交换中心的计算机版本)的研发 实现了成员行之间交易清算和结算的自动化,替代了原本成员行之间繁琐的纸质汇票邮寄。 这一系统在原有基础上显著减少了清算和结算交易所需的时间和成本,并且可以即时收到 欺诈性交易提醒。原本公司计划进一步研发 BASE III 以实现集成 BASE I 和 BASE II 的大 型计算机程序,然而由于这一举动超越了 NBI 的核心目标——清算自动化和授权自动化, 而被取消。 数字支付从1到N:从银行卡清算龙头到汇聚网络的网络 1970 年代,公司开启全球化扩张,并将多个网络整合并更名为 Visa。早在 60 年代 末,美国银行就将 BankAmericard 授权给海外多家银行,1966 年英国巴克莱银行成为第 一家国际持牌银行,到 1972 年底已有 15 个国家的银行参与了该计划。1974 年,IBANCO (国际银行卡公司)成立,以管理国际 BankAmericard 项目(此前为美国银行所有)。1976 年 IBANCO 董事决定,将不同的国际网络整合成一个单一网络,在国际上使用统一命名 Visa。为实现全球化扩张,Visa 先后在 1977 年和 1986 年分别拓展了国际自动和多币种 清算与结算等业务,夯实国际业务基础。

Visa 携手 Mastercard 规范全球发卡标准,并推动支付业务标准化。虽然早期磁条卡 并非 Visa 发明,但 Visa 推动了行业标准的统一。1979 年 Visa 国际组织通过一项细则, 规定 1980 年以后发行的卡必须包含磁条,并按照组织标准统一编码。解决磁条卡标准化 后,Visa 还推出了 TIRF(终端交换补偿费),低于普通交换补偿费,激励收单方推广支付终端。随着 20 世纪 80 年代中期终端的大规模采用,Visa 系统实现了全电子交易处理。1994 年 Visa、Mastercard 和 Europay(欧陆卡,已被 Mastercard 收购)共同发起制定银行卡 从磁条卡向智能 IC 卡转移的技术标准,于 1996 年发布了标准智能芯片规格,称为 EMV 芯片,以确保所有芯片卡和终端之间可互相操作。Visa 引领支付行业变革,从电子技术磁 条和芯片卡到数字技术令牌和增强型数据,从非标向标准化迁移,提升支付效能,降低摩 擦和支付成本,一步步构建了银行卡支付体系底层架构。 2007 年公司重组、上市,并于 2016 年收购 Visa Europe。为应对行业变化,提高竞 争力,Visa 在 2007 年完成了全球重组,将 Visa USA、Visa Canada 和 Visa International 合并,创建了新公司 Visa Inc.,并于 2008 年上市。与此同时 Visa Europe 仍为其成员金 融机构所有,与 Visa Inc.就重组达成一定合同安排,并持有少量 Visa Inc.股份。2016 年 Visa 完成对 Visa Europe 的收购,补齐 Visa 全球业务的重要版图。 上市以来 Visa 通过收购和战略投资加强核心支付业务的同时,布局创新业务。近几 年主要收购项目包括: 2016 年收购电商支付验证网络 CardinalCommerce,提高 Visa 在电商领域的竞争力。 2018 年收购支付和费用管理解决方案的 SaaS 公司 Fraedom,提高 Visa 业务解决方 案能力,满足 B2B 支付行业快速发展需求。 2019 年收购网关服务商 Paywroks,将 Visa 基于云的店内支付处理解决方案与 CyberSource 数字支付平台结合,为商家和收单方提供集成支付解决方案。收购争议解决 工具 Verifi 与 Visa 的风险和欺诈管理解决方案结合,收购 Rambus 支付业务,使 Visa 的 网络令牌化功能与 Rambus 的本地和账户令牌化技术相结合。 同年,收购全球最大的独立 ACH 网络 Earthport,使 Visa 能够触达世界上大部分银行 用户,进一步扩展 Visa Direct 的功能,包括资金支付、跨境支付、电商支付和账单支付等。 2020 年收购拉美支付初创企业 YellowPepper,同年计划收购开放银行 API 公司 Plaid, 但由于美国司法部干预,涉及反垄断诉讼,于 2021 年初停止收购。 2021 年收购欧洲开放银行平台 Tink,短期内作为独立子公司运作。同年收购伦敦在 线支付外汇服务商 CurrencyCloud,加强 Visa 现有外汇功能,支持新的用户案例和支付流。 在巩固与传统发卡银行和收单方合作基础上,Visa 与地方电子钱包、地方网络、金融 科技企业开展合作,通过开放网络扩大合作范围,触达行业所有类型参与者: Visa 与众多原本闭环的新兴市场本土网络和电子钱包开展合作。虽然 Visa 主导了欧 美等发达地区的银行卡支付,但在新兴市场,Visa 的渗透率以及接受程度仍有待提升。由 于各地用户习惯和监管差异,短期难以推广产品,Visa 通过与当地闭环支付生态合作,获 得了超过 10 亿消费者和 6500 万商户的触达机会。

通过 Visa Developer 开放生态。Visa Develop 是 Visa 旗下开发者项目。在推出 Visa Developer 之前,Visa 是封闭生态,主要与传统金融机构建立专有。自 2016 年 Visa Developer 策略开放 api 访问,将网络开放给全球开发者和传统客户,通过赋能客户,拓 展获客渠道。Visa Developer 目前有 900 个 APIs 开放,同比增长 20%;每年 API 调用约 30 亿次,同比增长 100%,用例增长显著。 通过 Visa Venture 触达前沿金融科技初创企业,并展开合作。Visa Venture 是旗下 投资基金,每年与成百上千的金融科技公司接触,投资对支付生态系统产生深远影响的金 融科技企业。投资案例包括 Square、Stripe、Klarna、Margeta 和 Plaid 等。投资可以分 为两个领域,基础设施和金融加速器。基础设施用于巩固与基础设施领域玩家的商业关系。 金融加速器用于投资涵盖构思产品、将概念推向市场、加速成长、扩大规模等多个阶段的 项目。Visa 通过赋能初创企业,深入了解前沿项目。 虽然 BASE IV 从未建成,但 Visa 正向这一最终目标前进,构建“汇聚网络的网络”。 目前 Visa 业务范围已经由面向消费者支付的银行卡支付扩散至加密货币、先买后附等新兴 产品,并逐步拓展至新支付业务和面向机构客户的衍生增值服务。创始人 Dee Hock 早在 BASEII 落地时就定下了达成 BASE IV 的愿景:这个世界上的每一笔金融交易都是以电子 形式完成的,交易可以来自任何设备,来自付款方的任何资产,Visa 网络可以将每个人的 资产连接在一起,实现电子价值交换的最终状态。 商业模式:四方模式的核心节点,支付底层架构的构建者支付行业:以四方清算为主,构建银行卡支付体系 银行卡引领了全球无纸化支付的发展,以四方清算为基础,衍生出产业链中众多玩家。 近年来银行卡产业主导无纸化支付发展,2020 年银行卡支付占消费者支付交易金额的 60.54%和交易数量的 27.99%。银行卡支付的清算体系以四方清算为主,由清算组织、发 卡方、收单方、商户和消费者等组成,清算巨头是 Visa、Unionpay 和 Mastercard;收单 巨头是 First Data、Worldpay;综合服务商是 Square、PayPal 等。 目前欧美 C2B 支付行业以银行卡支付为主。据 Worldpay,2021 年北美银行卡(信 用卡/签帐卡/借记卡)占据支付主导地位,其线上和线下零售支付中占比分别为 52%和 70%。 银行卡在欧洲线上和线下零售支付中占比分别为 42%和 59%。近年来,数字钱包和移动 钱包进入市场,过去两年蚕食了欧美线上线下零售的部分市场份额。但由于大部分数字钱 包和移动钱包仍以银行卡为主要资金来源,因此不会对银行卡支付体系产生冲击。相反, 银行卡清算组织受益于新兴支付产业对无纸化支付的推进。

基于银行卡清算体系运作的支付生态主要包括五类玩家:银行卡清算组织(Card Networks):是清算体系的核心。清算组织不负责银行卡 或商业账户的发行,而是通过授权银行和其他金融机构发卡,并通过自有清算网 络负责自有银行卡交易的信息传递和清算,以及负责费率和标准的制定等职责, 促进消费者、商户、发卡方和收单方之间的交易,是发卡方和收单方之间的桥梁。 此类公司包括:Visa,MasterCard,UnionPay,American Express,Discover Financial 等。发卡方(Issuers):发卡方通过与银行卡清算组织合作或独立向消费者发行银行 卡,发卡方负责银行卡的签发与管理,交易信息的审核与管理,信贷产品的发行 与管理等服务。发卡放主要包括:花旗银行(CitiBank),美国银行(Bank of America),第一资本(Capital One)等。 收单方(Acquirers):收单方包括收单银行和其他收单服务商,负责线下和线上 的收单相关业务,包括硬件、软件和衍生服务等收款相关业务,收单银行还负责 商户的银行账户管理。此类公司包括:First Data,Worldpay,Global Payments, PayPal,Adyen 等。支付网关与服务商(Gateways & Facilitators):支付网关与服务商为商户提供收 款相关的服务。其中支付网关是使商户能够接收客户线上支付的虚拟终端,通过 数据加、解密等功能保障持卡人信息安全,作用类似于线下支付的读卡器。此类 公司包括:Adyen,FIS 和 Braintree 等。独立销售组织(ISOs):负责向商家推销卡支付处理服务,充当商家、支付处理 商和收单银行之间的中介,ISO 也可能是银行。 银行卡支付清算模式可以分为以 Visa 为首的四方清算模式和以 American Express 为首的三方清算模式。所谓四方清算模式(又称为四角模型),即围绕银行卡清算组织, 由发卡方、收单方、商户和消费者四方搭建的支付网络。当消费者在购物网站/线下网点选 择使用银行卡支付时,消费者的支付信息会通过支付网关/线下支付设备在加密后传递给收 单方。收单方将加密数据整合后转交给清算组织。清算组织则负责对接收单方和发卡行。 清算组织会向消费者的发卡行进行确认,若发卡行已核准这笔交易(卡的真实性、账户余 额等信息),消费者将收到支付处理系统的答复,并且发卡行会完成交易并计入账户。三 方模式则由发卡方、商户和消费者组成,其中发卡方同时承担收单和清算组织的职能。

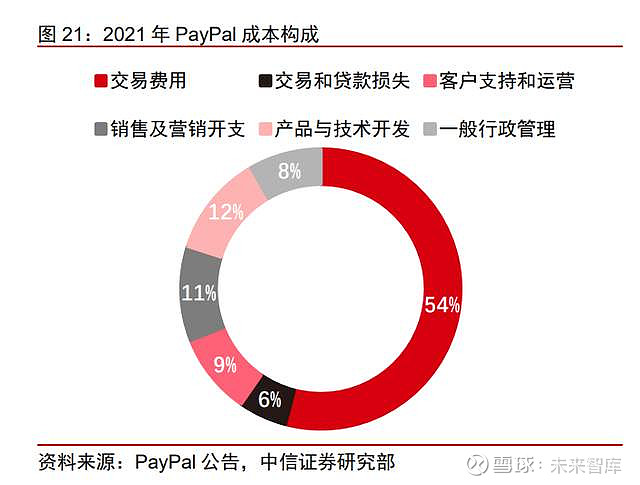

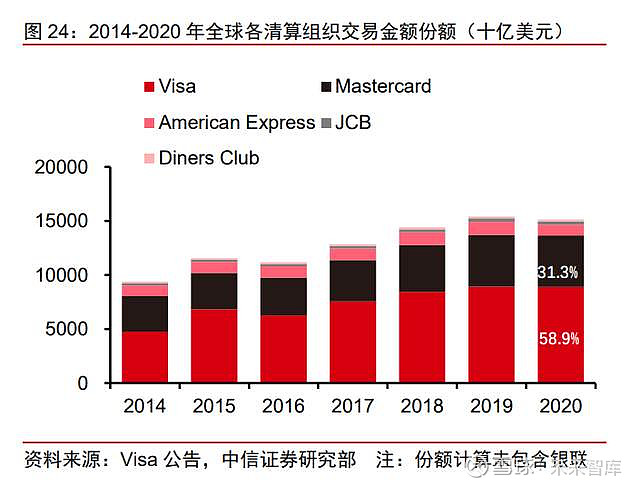

银行卡体系下,收单方向商家收取商家服务费(Merchant Discount Rate),主要包 含三个组成部分:评估费(Assessment fee)、交换补偿费(Interchange reimbursement fee)、和其他收单费用。交换补偿费是商家服务费中最大的组成部分,费率由清算组织制 定,费率影响因素包括:银行卡种类(借记卡交换补偿费远低于信用卡)、交易金额、商 户类型等因素。评估费是由清算组织收取的。剩余利润则由收单银行、收单服务商和其他 银行卡支付参与者共同分配。以信用卡支付为例,据 JUSTT,卡交换补偿费通常占比约为 交易金额的 1.5-3.3%,评估费约占交易金额的 0.15%,其余费用则由收单机构衡量决定。 参考 Square 官网案例,商家服务费占比 2.95%,其中交换补偿费和评估费占 1.86%,风 控和支付卡行业合规费占 0.09%,剩余 1%为 Square 收入。三方模式下,支付环节更少, 发卡方则直接收取全部商家服务费。若消费者选择使用借记卡支付,由于发卡放无需承担 信用风险等成本,交换补偿费通常低于信用卡支付。 四方模式下,虽然银行卡清算组织收取的评估费远低于收单服务费和交换补偿费,但 由于规模经济性和专业分工效率高,清算组织拥有最强的盈利能力。 据 Refinitiv,2021 年 Visa 和 MasterCard 净利润率高达 51.1%和 46.0%,虽然银行 卡清算组织所收取的评估费较低,但由于四方模式下分工明确,专注于支付网络建设,以 技术提升授权、清算效率,且具有规模经济性,使其净利润远高于银行卡支付产业链中其 他玩家。 相比之下,同年三方模式下的 American Express 和收单综合服务商 PayPal 和 Block2021 年净利润率分别为 18.80%、16.40%和 10.20%。发卡环节需要承担较高营销 与会员返点费用,尽管发卡放和收单综合服务商能收取更高分润,但由于综合运营成本较 高,且规模受限,其利润率远低于清算组织。 目前四方清算模式主导了全球银行卡支付产业,除中国内地外的全球市场由 Visa 和 Mastercard 主导。从交易数量来看,据 Statista 转引的 Nilson Report,2020 年全球清算 卡交易合计 4676.5 亿笔,其中 Visa、银联(UnionPay)和 Mastercard 分别占比 40%、 32%和 24%,三者皆为四方清算模式,合计占 90%的市场份额。从支付金额来看,据 Euromonitor International,银联全球市场份额高达 44.70%,高于 Visa 和 Mastercard 的 24.14%和 13.80%。从历史数据来看,海外市场竞争格局相对稳定。

商业模式:四方模式的核心节点,现代支付的底层框架 不论是三方模式还是四方模式,一切与银行卡支付相关的交易底层本质就是支付价值 交换。三方模式中,发卡方承担多个职责,是核心节点。四方模式下,Visa 作为达成支付 价值交换的底层框架不可替代: 发卡方:起到对接消费者发卡的职责,产品层面同质化且产品主要取决于信用卡 品牌(Visa/Mastercard 等),主要区别在于账户侧品牌,返现等银行卡福利,可 替代性强。在价值交换层面需要通过清算组织和收单方对接到商户侧账户。 收单方:起到对接商户的职能,不同收单方区别在于其费率和使用门槛,较低的 壁垒使得行业竞争激烈。在价值交换层面需要通过清算组织和发卡行对接到消费 者侧账户。 (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 详见报告原文。 精选报告来源:【未来智库】 |

【本文地址】

今日新闻 |

点击排行 |

|

推荐新闻 |

图片新闻 |

|

专题文章 |