| 锂行业专题报告:全球能产多少锂? | 您所在的位置:网站首页 › 锂资源全球前五 › 锂行业专题报告:全球能产多少锂? |

锂行业专题报告:全球能产多少锂?

|

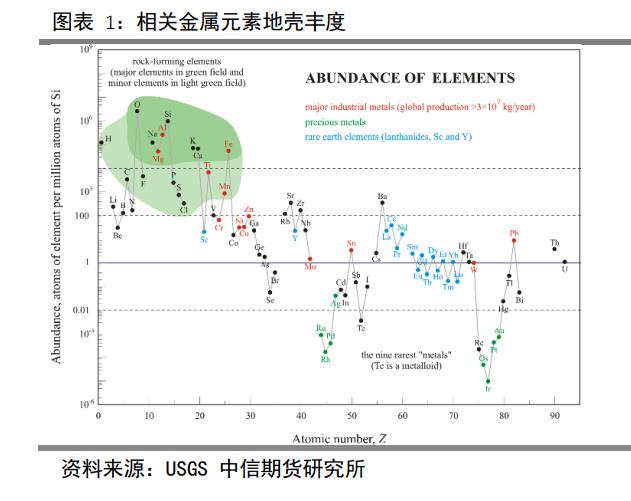

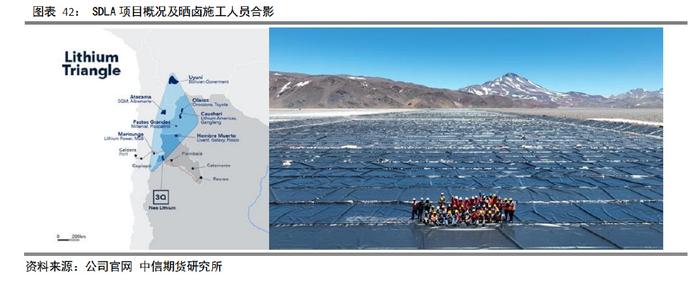

(报告出品方/作者:中信期货,沈照明、李苏横、郑非凡) 一、地球上的锂资源 1.1 天然的电池金属 锂是一种金属元素,位于元素周期表的第二周期 IA 族,元素符号为 Li,它 的原子序数为 3,原子量为 6.941,对应的单质为银白色质软金属,也是密度最 小的金属,锂电极电势最负,是已知元素中金属活动性最强的。由于这些特性, 使用锂化合物制成的锂离子电池具有开路电压高,比能量高,工作温度范围宽, 放电平衡,自放电子等特点,在新能源汽车动力电池和储能领域具有长期需求刚 性和需求前景,锂也被称作“电池金属”。 锂在自然界中丰度较大,居第 27 位,在地壳中约含 0.0065%,全球锂资源较 为丰富。根据 USGS 数据,由于持续的勘探,全球已探明的锂资源大幅增加,2022 年锂资源总量修改为 9800 万吨,而全球锂储量也高达 2600 万吨,以当年的消费 量来看,可供全球使用超过 150 年。 2008 年和 2018 年使锂资源勘探历史上两个关键时间节点,得益于手机等消 费电子的崛起,2008 年以来全球锂资源储量快速攀升;2018 年之后,由于电动 汽车的高速发展和动力电池对锂需求的激增,全球再次掀起寻锂的热潮,四年以 来热情还未消散。 1.2 锂资源分布不均 全球锂资源分布集中。从资源量来看,全球 53%的锂资源分布于南美锂三角 (玻利维亚、智利、阿根廷)的盐湖中,其次是澳大利亚和中国美国等。从储量 来看,2022 年 2600 万吨储量中,智利锂资源储量 930 万吨,占比高达 35.8%, 阿根廷锂资源储量 270 万吨,占比 10.4%,澳大利亚锂资源储量 620 万吨,占比 23.8%;中国锂资源储量 200 万吨,占比 7.7%,我国资源量较为丰富,但是分布 散,品质较差。 作为活动性最强的金属,锂仅以化合物的形式广泛存在于自然界中。从资源 形态上看,全球锂资源主要包含硬岩矿、卤水矿、黏土矿等。硬岩矿主要包括锂 辉石、锂云母以及透锂长石和磷铝石等,卤水包括盐湖卤水、油田卤水和地热卤 水等。其中,盐湖卤水占全球锂资源的一半以上。 锂辉石的化学组成为 LiAl[Si2O6],其中 Li2O 的理论含量高达 8.03%,锂辉 石精矿一般含 Li2O 为 6.3%-7.5%,实际上通常含量在 2.91%-7.66%范围,原矿品 位在 0.8%-3.25%之间。锂辉石主要集中在澳大利亚、加拿大、美国以及津巴布韦 等国,由于其化学组成稳定简单,含锂量高,除硅和铝主要杂质外,其它杂质含 量均很低,且锂辉石提锂的技术成熟、成本低,使其成为目前锂资源供应的主要 来源。 盐湖卤水主要包含硫酸盐型、氯化物型、碳酸盐型等,不同的盐湖离子种类 多,差别较大,含锂量也各有不同,但是整体储量集中在玻利维亚、阿根廷、智 利、美国和中国青藏地区。 此外,锂云母也是目前第三大锂供给来源,是提炼锂的重要矿物,其化学成 分为 K{Li2-xAl1+x[Al2xSi4-2xO10](OH,F)2} (x=0-0.5) 。它是钾和锂的基性铝 硅酸盐,锂云母一般只产在花岗伟晶岩中,锂云母原矿品位大约 0.3%-1.2%,精 矿在 2.2%-3.5%。 锂黏土也是一类重要的锂矿。黏土型锂矿也被称之为沉积型锂矿,具有分布 广、储量大的特点,主要分布于美国、墨西哥、塞尔维亚等国家。近年来,在我 国西南地区也发现大量黏土型锂矿资源。这些黏土型锂矿根据成因不同,主要可 分为火山岩黏土型锂矿、碳酸盐黏土型锂矿和贾达尔锂硼矿。随着锂资源需求的 增长,锂黏土极具开发前景。 二、澳大利亚是全球主要锂矿供应地 澳大利亚锂矿资源禀赋优越,是全球锂辉石矿主要富集地,锂资源总量达 790 万吨,储量达 620 万吨,拥有 Greenbushes、Pilgangoora、Marion 和 Wodgina 等几大资源量和品位均处于全球领先水平的大型在产锂矿项目,由于锂矿资源优 质,开发环境友好,开采技术相对成熟,澳洲锂矿长期以来一直作为全球锂资源 的主要供应来源,2022 年全球产量占比约 47%。 从地理位置来看,pilgangoora 和 wodgina 两个项目靠北部黑德兰港口,主 要通过黑德兰运往中国和韩国。而 greenbushes、Mt Holland、Mt Marion 和 Mt Cattlin 等项目主要集中在南边,主要通过班伯里港口、埃斯佩兰斯等港口运送。 除了资源量优势,澳洲锂矿在禀赋和产能规划来看,也是全球独一无二的。 其中的格林布什矿更是一骑绝尘,格林布什拥有澳洲最大的锂资源量和储量,有着最高的品位和产能规划化;此外 Pilgangoora 项目和 Wodgina、Marion 共同贡 献澳大利亚主要锂矿产量。 2.1 Greenbushes 是全球最大在产矿山 天齐锂业控股的泰利森锂业拥有的 Greenbushes 矿是目前世界上正开采的储 量丰富、品质优越的锂辉石矿,该矿是在 1977 年至 1980 年期间的一次大规模钻 探计划中发现的,生产和出口锂矿物已有 30 多年的历史,澳大利亚锂业于 1983 年在 Greenbushes 建立了第一家锂矿生产工厂,并成功进行了几次扩建,以增加 Greenbushes 的产量。根据天齐锂业 2022 年 1 月 28 日发布的港股招股书中发布 的修正版数据,Greenbushes 锂项目的资源量(探明的+控制的+推断的)为 3.4 亿吨,Li2O 品位为 1.6%,对应 Li2O 含量为 546.4 万吨,折合碳酸锂当量为 1351.2 万吨;项目的矿石储量总计(证实的+概略的)为 1.7 亿吨,Li2O 品位为 2.0%, 对应 Li2O 含量为 339.2 万吨,折合碳酸锂当量为 838.8 万吨。 2022 年 Greenbushes 新建尾矿再处理厂(TPR)已完工,新增加 28 万吨锂精矿 产能,总产能达到 162 万吨,根据 IGO 公司公告,四季度 Greenbushes 项目锂精 矿产量为 37.9 万吨,环比增长 5.0%,同比增长 46.3%。2022 年 Greenbushes 锂 精矿产量合计为 134.8 万吨,同比增长 41.3%,占澳洲产量的近一半。 2022 年四季度 Greenbushes 锂精矿现金成本为 263 澳元/吨,含权益金成本 为 757 澳元/吨,极具成本优势,主要有四个方面的原因:(1)资源禀赋高,资 源储量大(2)成矿条件优越,低剥采比;(3)重选、浮选工艺流程娴熟,采选 回收率高,尾矿处理厂回收率高达 60%;(4)物流条件便利,运输成本较低,矿 山距离西澳重要港口班布里仅约 90 公里,距离珀斯市也仅约 250 公里。 2.2 Pilgangoora 项目规划精矿产能 100 万吨 Pilgangoora 项目目前拥有世界上最大的硬岩锂钽矿床之一,是全球重要锂 来源。Pilgangoora 伟晶岩矿田于 1905 年被发现,但直到 2014 年,其锂价值才 被充分认识到。Pilbara Minerals 在 2014 年至 2021 年期间进行了多个阶段的勘 探,截止 2021 年 6 月底更新的矿产资源总量为 350.9 万吨氧化锂,平均品位 1.14%,更新后的矿产总储量(证实+概略)为 190 万吨氧化锂,平均品位 1.18%。 Pilgangoora 项目包含 pilgan 和 Ngungaju 两部分,后者是原 Altura Mining 所属的 pilgangoora 部分。Pilgan 工厂(原来 Pilgangoora 工厂),位于 Pilgangoora 地区的北部,生产锂辉石精矿和钽铁矿精矿,Ngungaju 工厂位于南 部,生产锂辉石精矿。Pilbara Minerals 于 2021 年收购了 Ngungaju 项目。在被 收购后,该公司对加工设施进行了一系列改进工程,以提高产量和回收率。在 2022 年三季度中,皮尔巴拉矿业公司完成了对 Ngungaju 工厂的升级和优化,使锂辉 石精矿的生产能力达到 18-20 万吨/年。 Pilgangoora 项目第四季度锂精矿产销量创历史新高,两座工厂锂精矿产量 为 16.22 万吨,发运量为 14.86 万吨,销售产品的平均品位约为 5.4%Li2O。2022年公司锂精矿总产量为 51.79 万吨。 目前,Pilgan 工厂(P680 项目)正在进行 10 万吨/年新增产能的扩建工作。 一旦完成,Pilgangoora 项目的年产锂辉石总产量将增加到 64 万-68 万吨/年。 此外,在 2023 年一季度公司将做出 P1000 项目的最终投资决定计划,随着 P1000 项目的完成,预计 2023 年底或 2024 年产能将提升至 100 万吨/年。 2.3 Mt Cattlin 面临资源枯竭风险 Allkem 所属的 Cattlin 项目于 2016 年开启生产,产出的锂精矿主要通过卡 车运往 Esperance 港口并出口到亚洲地区。2022 年 6 月 30 日修订后的矿石储量 在开采耗尽后减少了 28%,至 580 万吨,品位为 0.98%,矿石储量将在 2023 年上 半年进行修订,包括最近的钻探和更新的资源估计量。 该矿 2021 年产出 23 万吨精矿,但 2022 年回收率不断走低,产出连续下滑, 且精矿品位有所降低。根据 Allkem 公司 2022 年第四季度报告,Mt Cattlin 锂 矿第四季度生产锂精矿 1.64 万吨,环比下降 6.8%,同比下降 68.6%,产品平均 品位为 5.3% Li2O。2022 年全年产量为 10.74 万吨,同比下降 53.3%,产量下降 主要受到澳洲设备供应受阻、劳动力短缺、新矿体预开采推迟、回收率降低等因 素影响。2022 年全年装运量累计为 14.08 万吨,同比下降 31.7%。 公司计划 23 财年生产 14-15 万吨精矿,但 23 财年上半年仅产出 3.4 万吨, 下半年压力较大。受到资源规模的制约,Mt Cattlin 整体的品位和产量呈现下 降趋势,按照现在的产能和资源计算,Mt Cattlin 将在五年后资源枯竭。 2.4 Mt Marion 扩产延期 Mt Marion 锂矿位于西澳 Kalgoorlie 区西南约 40 公里处。该锂矿项目于 2010 年 10 月获批开发,2015 年开工建设,2017 年 2 月开始正式生产锂精矿。由 MRL 与赣锋各拥有 50%股权,目前产能 60 万吨,将在 2023 年 4 月完成扩产建设,7 月满产,届时产能达到 90 万吨混合品位的锂精矿,相当于 60 万吨为 6%品位。 因原矿石品位下降,Mt Marion 项目 2022 财年销量低于指引,且 2022 年第 二季度生产的锂精矿中仅有 7.1%为高等级产品(5.4% Li2O),同比及环比均大幅 降低,三四季度有所回升。2022 财年 Mt Marion 锂精矿总出货量为 44.2 万吨, 低于此前 45-47.5 万吨的指引。Mt Marion 项目锂精矿产销量不及预期主要由于 公司生产受到疫情影响,而且开采新矿井使得矿石开采量及高品位原矿产量均有 所下降。 2.5 Wodgina 是 2023 年主要增量项目 Wodgina 矿山位于西澳大利亚州北 Pilbara 地区,距离黑德兰港口约 109 公里,由 Mineral Resources 和 ALB 共同开发,含有 2.59 亿吨 1.17%品位的锂矿资 源量及 1.47 亿吨 1.20%品味的锂矿储量。该矿项目目前规划锂精矿产能 75 万吨/ 年。Wodgina 于 2017 年开始进行采矿作业并于同年 4 月向中国客户售出第一批锂 辉石原矿。2018 年,MRL 与雅保公司合资成立 MARBL JV 共同运营该矿山。2019 年 5 月,Wodgina 矿山 75 万吨/年锂精矿项目建成试车,11 月 1 日,MRL 与雅保 公司交易正式完成,但由于全球锂市场需求低迷,双方决定关停 Wodgina 矿山。 2022 年 5 月产线一 25 万吨(6%品位)复产,且当季度产量 2 万吨锂精矿,产 线二也于 7 月投产。产线三四各 25 万吨产能视情况投产和建设。2022 年第四季 度 Wodgina 精矿产量为 9.2 万吨,发运量为 9.5 万吨。复产以来合计生产精矿 17.6 万吨。在 2023 财年发运量指引为 38-42 万吨背景下,2023 年上半年 Wodgina 精 矿发运量将达到 24 万吨。 2.6 Finniss 将于 23 年产出精矿 Finniss 项目由 Core Lithium 100%控股,项目距离达尔文港仅约 88 公里, 由多个矿区组成,基础设施条件理想。项目包含矿石资源量为 1890 万吨,氧化 锂合计约24.82万吨,平均品位1.32%,总储量14.30万吨氧化锂、平均品位1.3%。 Core Lithium 首期将围绕 Grants 矿区露天开采,计划投入约 8900 万澳元,建设 100 万吨/年的重选装置,项目设计产能为锂精矿 17.5 万吨/年(SC6),在 12 年的 开采周期内平均年产 16 万吨的锂精矿,年均现金成本评估为 423 美元/吨。该项 目已于 2021 年完成可行性研究并开始建设,但施工进度慢于预期,投产时间从 4Q22 延迟至 1H23。 2022 年 10 月 3 日,Core Lithium 宣布,以 951 美元/吨的成交价完成了首 次锂辉石原矿的拍卖招标,共售出平均品位为 1.4%的 1.5 万吨锂辉石原矿。该批 矿石计划于 2023 年初从达尔文港发货,这是在锂价高位但投产延后的无奈之举。 2.7 其他锂矿 Kathleen Valley 有较大潜力。 该项目位于西澳大利亚州,Liontown Resources拥有其100%股权,该项目矿石资源量达到1.56亿吨,Li2O品位为1.4%, 对应 Li2O 含量 214 万吨,项目的矿石储量更新为 6850 万吨,品位为 1.34%,对 应 Li2O 含量 91.7 万吨。由于融资计划顺利进行,公司于 2022 年 6 月 29 日做出 了 Kathleen Valley 项目最终投资决定(FID),预计该项目将在 2023 年底完成建 设,并于 2024 年第二季度实现生产。根据最终可研报告显示,Kathleen Valley 项目寿命为 23 年,项目达产后,预计带来锂精矿产能为 51.1 万吨/年(sc6),在 第 6 年增加交付约 70 万吨/年的锂辉石。 Mt Holland 潜力巨大:SQM、Wesfarmers 各持该项目 50%股份,这也是西澳 最大的、品位最高的未开发矿山之一,Mt Holland-EarlGrey 矿床拥有锂辉石矿 产资源总量 1.86 亿吨,平均氧化锂品位 1.53%,矿产总储量 8400 万吨,平均氧化 锂品位 1.57%。推算项目生命周期内年均可产 38.3 万吨锂精矿(品位 5.5%),一期配套年产 5 万吨氢氧化锂,后续或进一步扩至 10 万吨,首次生产预计在 2024 年下半年。 Buldania 在规划中。自 2018 年初,Liontown 从 Avoca Resources Pty Ltd (Karora Resources 的全资子公司)获得 Buldania 锂及相关金属的 100%权益后, 一直在积极探索 Buldania 项目。Liontown 的工作最初集中在含锂辉石的 Anna 伟 晶岩上,首次确定了 15Mt1.0% Li2O 的指示和推断矿产资源估算(MRE),其中包 含 14 万吨 Li20。Buldania 项目距离珀斯以东约 600 公里。该地点靠近 Marion 和 Bald Hill 锂矿床,地质条件相似,该项目靠近主要的公路和铁路基础设施, 可直接通往南部 200 公里外的埃斯佩兰斯港。 另外,Global Lithium 所属的 Marble Bar 和 Manna 锂项目目前仍在进行勘 探工作,并公布了勘探结果。Marble Bar 锂项目(MBLP)位于西澳大利亚皮尔巴拉 地区的黑德兰港东南 150 公里处,有公路相连,交通较为便利,2022 年 12 月, 公司报告锂矿资源量为 1800 万吨,Li2O 品位为 1.0%。较 2020 年 6 月宣布 1050 万吨增加了 71%。2022 年 10 月,Global Lithium 以 6000 万美元现金加特许权使 用费的价格,从 Breaker Resources NL 手中收购 Manna 项目 20%的权益从而实现 100%控股。2022 年 12 月,公司报告锂矿资源量升级为 3270 万吨,Li2O 品位 1.0%。 这一更新比 2022 年 2 月发布的 990 万吨(1.14%)增加了 230%。 三、南美锂盐湖资源极为丰富 全球锂资源主要集中于盐湖卤水中,而这部分资源多分布在南美的阿根廷、 智利、玻利维亚三国的“锂三角”地区,这些盐湖具有锂离子浓度高、镁锂比低 的特点,项目也大多采用盐田浓缩-沉淀法提取,具有工艺成熟可靠、生产成本 低的优势,但由于前期需要建立大规模盐田,资本支出较高、生产周期也更长。 从产能设计来看,南美盐湖主要项目产能总计达到 88 万吨 LCE,已经超过 2022 年产量之和,按照规划,这些项目中的大部分将在 25-26 年之前投产。而就 目前来看,南美主要产出的盐湖还是以四大湖为主,分别是 Atacama、olaroz、 Cauchari 、Hombre Muerto。 从南美主要盐湖资源禀赋来看,Atacama 无论从资源量还是浓度都是盐湖之 首,其地位等同格林布什在硬岩矿中的位置,ALB 和 SQM 合计在该盐湖规划 32.5 万吨 LCE。此外我们也可以看到有更多的盐湖项目正在建设中,虽然体量更小但 是也不可或缺,赣锋锂业、西藏珠峰、紫金矿业等中资企业也开始在南美盐湖布 局,且项目进度快,部分将于 2023 年投产。 3.1 Atacama 是全球产能最大的盐湖 智利Atacama盐湖位于智利北部沙漠腹地,是地下盐水矿床,覆盖面积约 2800 平方千米,是目前全球开发程度最高、产量最大的盐湖,具有锂离子浓度高且镁 锂比低的特点,极具成本优势。Atacama 盐湖主要由 ALB 和 SQM 控制生产,两者 均从智利政府机构 CORFO 租赁矿权,在不同的划分区域内开采钾、锂资源。 SQM 目前在智利 Atacama 拥有锂资源量达到 1080 万吨锂金属量,折合 5749 万吨碳酸锂当量,其中探明+控制等级合计 820 万吨金属量,折合 4365 万吨碳酸 锂当量,锂离子浓度高达 1835mg/L(全球最高),镁锂比仅为 6.5:1。目前配套锂盐产能 18 万吨,2022 年全年完成 15.6 万吨的产量目标,超过此前计划。另外 SQM 已完成对中国锂盐工厂收购,将硫酸锂从智利出口至中国后再加工为氢氧化 锂,这部分拥有年产能 3 万吨,计划在 2023Q2 投产,届时公司锂盐总产能 21 万 吨。此外公司 2024 年目标为将智利的锂盐产能升至 21 万吨,这使得其在 Atacama 的总产能升至 24 万吨。 SQM 在租赁协议截止到 2030 年 12 月 30 日,提锂限额为 220.6 万吨 LCE。截 至 2022,已开采约 46 万吨,根据剩余额度来计算,在接下来 8 年时间里,每年 平均产量不足 22 万吨 LCE。此外,Cofro 向盐湖提锂企业征收资源税的方式为阶 梯累进式,纳税基准价格为向第三方销售的锂产品均价。目前锂产品资源税的税 率分为 6 个档次,最高达到 40%。在碳酸锂销售均价分别为 40000 美元/吨、50000 美元/吨、56000 美元/吨时,企业需上缴的资源税分别为 13372 美元/吨、17372 美元/吨、19772 美元/吨。据 SQM 公告,公司 2022 年合计向 Corfo 上缴 33 亿美 元资源税。 2015 年 ALB 通过并购 Rockwood 进入锂行业,并于 2016 年底与智利 Corfo 重 新签订 Atacama 盐湖租约,根据雅保在 2016 年底与智利 Corfo 重新达成的协议, Atacama 盐湖的租约期限延长至 2043 年,矿权面积约 167 平方公里,拥有锂资源 总量 794 万吨 LCE,浓度为 1959mg/L。允许开采的资源量为 46.41 万吨金属锂, 折合 247 万吨 LCE。在 2022 年新增的 La Negra 3/4 两条产线共 4 万吨碳酸锂项 目之后,ALB 目前在 Atacama 已建成约 8.5 万吨/年的碳酸锂产能。 为了追求更高的产出和资源保障,ALB 启动 Salar Yield 提高项目以支持 La Negra 提高效率和可持续性。 3.2 Cauchari-Olaroz 2023 年共新增 6.5 万吨产能 Cauchari-Olaroz 盐湖区是阿根廷重要的盐湖项目聚集区,包括赣锋锂业、 Lithium Americas(LAC)、Allkem 等公司在此处进行盐湖提锂。其中目前在产 的主要是 Olaroz-Allkem 项目,而赣锋锂业和 LAC 控制的 Cauchari-Olaroz 盐湖 项目在多次延期后仍在建设中。 Allkem 控制的 Olaroz 盐湖项目位于阿根廷北部的 Jujuy 省,距离省会 Jujuy 市西北部约 230 公里。该项目位于海拔 3900 米处,在运营环境和当地基础设施方面都得到了有利条件的支持,降雨量少,气候干燥,为盐水蒸发提供了天 然条件。附近有三个主要的海港,分别是阿根廷的布宜诺斯艾利斯、智利的安托 法加斯塔和伊基克,都有提供国际运输服务,通过公路或铁路可以方便地到达。 该项目拥有 1620 万吨 LCE 资源量,锂离子浓度达到 690mg/L,为了支持 Olaroz 项目的后续发展,公司于 2020 年获得 Cauchari 部分权益,Cauchari 含有 480 万 吨测量和指示碳酸锂当量(LCE)资源,150 万吨推断 LCE 资源和 1490 万吨测量和 指示钾肥(KCI)资源。合并后的 Olaroz 和 Cauchari 资源为 22.5Mt LCE,使其成 为世界上最大的卤水资源之一。 该项目从 2014 年开始生产碳酸锂,目前具有 1.75 万吨碳酸锂产能,2022 年 完成 1.4 万吨产量,其第二阶段的扩建正在进行中,完成后将每年额外提供 25000 吨技术级碳酸锂,其中 9500 吨的新产量将被用作 Naraha 氢氧化锂工厂的原料, 预计将在 H2 CY23 进行首次调试,并在两年的时间内达到 25000 吨/年的全部产 能。Cauchari 矿产资源位于 Olaroz 锂厂南部边界附近,具有类似的卤水特征, 在考虑潜在的第三阶段扩张时提供了额外的选择。 Minera Exar 控制的 Cauchari-Olaroz 区域毗邻 Alkem 旗下在产的 Olaroz 盐湖提锂设施,赣锋锂业持有 Minera Exar 公司的 46.67%股权,为第一大股东。 根据 2019 年 5 月的矿产储量估算,Cauchari-Olaroz 资源量约合 2458 万吨 LCE, 平均锂离子浓度为 592mg/L,锂资源储量支持年产量超过 40,000 吨电池级碳酸锂 并超过 40 年。赣锋/LAC 项目一期设计产能 4 万吨 LCE,原定 2022 年底实现投产, 目前在进行调试,投产推迟到 2023 年上半年。二期至少新增 2 万吨,或将于 2025 年投产。 3.3 Hombre Muerto 盐湖周边有多个项目 Hombre Muerto 盐湖位于阿根廷卡塔马卡省普纳高原地区,具有丰富的锂资 源。该盐湖目前已被 Livent、Allkem、POSCO、Galan 等多家公司开发,主要的 盐湖项目有 Fenix、Sal de Vida、Sal de Oro、Hombre Muerto West、Hombre Muerto North 等。 Livent-Fenix 项目。该项目 1997 年开始运作,已经有 25 年的历史运作,且 可以不受时间和数量限制地提取锂卤水。根据最新的资源与储量报告,该项目资 源面积约 600 平方公里,深度可能延伸到地下 900 多米,测定的+指示的达 707 万吨 LCE,总资源量有 1182 万吨 LCE,且均为锂离子浓度高达 740 mg/L 的高档卤 水锂。 Fenix 盐湖项目目前拥有 2 万吨碳酸锂产能,原计划 22 年底扩产 1 吨产能, 并在 23 年底达到 4 万吨/年的产能。按照最新的计划,公司将在 2023 H1 和 2024 Q1 各增加 1 万吨产能,2026 年实现 7 万吨,2030 年远期规划目标实现碳酸锂 10 万吨。 Allkem-Sal de Vida 项目。Sal de Vida 项目由 Allkem 控制生产,资源估 算为 685 万吨碳酸锂当量(LCE),平均品位为 752 ppm Li,杂质含量低,使 Sal de Vida 成为全球质量最高的卤水之一。储量估计为 174 万吨 LCE,支持 40 年的项 目寿命。该项目通过 Salar del Hombre Muerto 工厂的蒸发和加工操作,主要生 产电池级碳酸锂。第一阶段的初始生产目标为 1.5 吨/年,建设于 2022 年 1 月开 始,调试和首次生产预计在 2024 年中期,且在第一阶段至少有 30%能源来自于太 阳能。第二阶段的建设预计将在第一阶段建设完成后开始,第二阶段的生产大约 在那之后 24 个月开始。 Galan-HMW & Candelas 项目。Hombre Muerto West (HMW)项目位于 Hombre Muerto 盆地的西部,与 Allkem 公司,Posco 公司和 Livent 公司的盐湖项目相邻, 由 Galan Lithium 公司全资持有。除了 HMW 项目外,东南方向的 Candelas 盐湖 项目也属于 Galan Lithium 公司。 根据 Galan Lithium 公司最新公告,HMW 项目矿产资源增加到原来的 2.5 倍 至 580 万吨 LCE,资源浓度为 866mg/L,是阿根廷最大的优质资源之一;另一处 Candelas 区域指示的资源量为 68.5 万吨 LCE,锂离子浓度为 672mg/L,GalanLithium 合计锂资源量为 653.1 万吨 LCE。 公司的 PEA 结果显示,HMW 项目以 2 万吨的碳酸锂年产能可持续生产 40 年。 项目总投资为 4.39 亿美元,其中 4000 吨中试项目将于 2023 年 Q2 批准,H2 开始 建设,并于 2025 年开始正式投产。Candelas 项目将在 23 年 Q2 进行评估,PEA 结果显示可以 1.4 万吨的年产能持续生产 25 年。 POSCO- Sal de Oro 项目。项目概况:Sal de Oro 盐湖项目由韩国 POSCO 公 司持有,该项目位于 Allkem 公司 Sal de Vida 项目北部。2018 年 8 月,公司出 资 2.8 亿美元收购 Galaxy Resources 公司开发的 Sal de Vida 项目北部矿权, 随后成立 POSCO Argentina 公司负责项目的运营。经过进一步的资源评估,该项 目的锂资源量由收购时的 220 万吨提升至 1350 万吨,锂离子浓度约 920mg/L,具 有镁等杂质的含量较低的特点。22Q1 正式公司启动项目建设,计划在 2024 上半 年投产 2.5 万吨氢氧化锂。POSCO 集团还计划从 2024年底开始将产能提高到 5 万 吨,至 2028 年产能将逐步增加到 10 万吨。 3.4 Rincon 盐湖主要由 Rincon 和 Argosy Minerals 公司开发 Rincon 盐湖位于阿根廷萨尔塔省与胡胡伊省的交界处,临近阿根廷与智利的 边境,该盐湖交通便利,周边有铁路穿过。目前在 Rincon 盐湖周边开展盐湖提 锂项目的企业主要有 Rincon、Argosy Minerals 等,其中 Rincon 公司的采矿面 积最大。 Rincon 公司拥有的采矿权面积超过 800 平方公里,占整个 Rincon 盐湖区域 的 94%以上。2022 年 Rio Tinto 以 8.25 亿美元收购 Rincon Mining 进入阿根廷 盐湖锂资源的开发领域。根据 Rincon 公司 2021 年更新的资源量及储量数据,该 项目盐湖总的资源量达到 1177 万吨 LCE,其中探明+控制的锂资源量为 580 万吨 LCE,占总资源量约一半,平均锂浓度为 390mg/L,另外根据部分区段的样本数 据,该盐湖卤水的镁锂比在 9.4-10.8 之间。根据 Rincon 的规划,设计年产 5万吨碳酸锂,已在矿区建成了试验工厂,该项目采用原卤吸附+膜分离的工艺, 预计在 2025 年投产,此外,公司计划开发一个年产 3000 吨的碳酸锂一期工厂, 以在 2024 H1 加速进入市场。 属于 Argosy Minerals 公司的项目位于 Rincon 盐湖的东部,项目邻近高速 公路,交通便利,此外还靠近天然气管道和太阳能发电厂,拥有充足的能源供应。 根据公司公告,Argosy 锂项目锂资源量(测定的+指示的)为 4.9 万吨,折合 24.5 万吨 LCE。Argosy 公司的 Rincon 2000 吨项目原计划在 2022 年年中开始投产, 后延期至 2023Q1。公司计划于 2023H1 开始兴建额外的 1 万吨/年的碳酸锂产能, 正在等待监管部门的环评批准。 3.5 西藏珠峰 Sal de los Angeles 盐湖规划 5 万吨产能 Sal de Los Angeles (SDLA)项目位于阿根廷萨尔塔省的普纳高原地区,几 乎覆盖了 Diablillos 盐湖的 100%,矿区面积为 11650 公顷。距离智利港口安托 法加斯塔港口 700 公里,靠近 Hombre Muerto 盐湖。SDLA 项目由加拿大 Lithium 开发,2017 年被西藏珠峰旗下参股公司并购,2022 年与蓝晓科技、启迪清源、 中电建国际等合作推进年产 5 万吨碳酸锂当量产能建设。该项目总投资约 45.5 亿元,计划 2022 年底前竣工并投入运行,2023 年达产,但 2022 年 11 月 14 日, 西藏珠峰发布公告称,由于未能就融资方案达成确认意见,公司终止与 SDLA 盐 湖项目的 EPC 供应商中电建国际签署的框架协议,这将导致项目进展延期。 在 2010 年至 2017 年期间,该工程投资约 2000 万加元。NI 43-101 报告指示 的碳酸锂资源量为 164 万吨,推断的资源量为 41 万吨 LCE,浓度均为 501 mg/L。 该项目镁与锂的平均比例较低,仅为 3.8。 3.6 紫金矿业 3Q 盐湖规划产能 2 万吨,2023 年底建成 3Q 项目位于著名的南美“锂三角”,为全球同类项目中规模最大、品位最高 的项目之一,拥有碳酸锂当量资源量约 763 万吨、锂离子浓度边界品位 400mg/L, 其中储量为 167 万吨,占探明+控制资源量的 31%,平均锂离子浓度 786mg/L。一 期计划年产 2 万吨电池级碳酸锂,预计于 2023 年底建成投产;项目还开展了 4-6 万吨/年碳酸锂的初步研究,未来有望通过优化工艺设计方案,进一步提升锂回 收率和产量。同时,为减少项目碳排放,项目将大幅提高清洁能源使用和推广力 度。 在成功打通碳酸锂优化工艺流程,生产出 20 公斤合格碳酸锂产品后,2022 年 11 月 26 日,紫金矿业旗下阿根廷 3Q 盐湖锂矿项目小预浓缩池建设全面完工, 并注入卤水,开启正式晒卤,比计划提前一个月。该小预浓缩池总面积 74 万平 方米,共分两系列,包含 8 个蒸发池和 2 个混合池,完全蓄卤可达 145 万立方米, 一期蓄卤量 83 万立方米。 3.7 Centenario-Ratones 产能规划 2.4 万吨,2024 年投产 法国 Eramet(50.1%权益)和青山公司(49.9%权益)控制的位于阿根廷萨尔塔 省的 Centenario-Ratones 盐湖,盐湖总面积约 500 平方公里,探明储量 110 万吨 碳酸锂当量、资源量近 1000 万吨碳酸锂当量,平均锂离子浓度 436mg/L。 根据公司公告,2022 年上半年在阿根廷启动的 Centenario 锂厂(一期)的建 设按照宣布的时间有序推进。工厂的调试和投产预计将于 2024 年第一季度开始, 而到 2025 年下半年产量将完全增加到 2.4 万吨 LCE。位于 Centenario 的工业规 模试验工厂目前已连续运行两年多,显示 Eramet 开发的 DLE 工艺极具竞争力。 Eramet 与其第一阶段的合作伙伴青山一起,已开始对该项目的第二阶段扩建潜力 进行可行性预研究。虽然仍处于初步阶段,但该研究正在调查从第一阶段开始将 年生产能力翻一番的潜力。 3.8 Mariana-赣锋锂业 2 万吨氯化锂产能建设中 Mariana 项目位于阿根廷萨尔塔省的 Salar de Llullaillaco 盐湖,由赣锋 锂业子公司控制。项目基础设施良好,周边有 51 号国家公路和 27 号省道,距离 萨尔塔市大约 430 公里路程,那里有铁路连接阿根廷的萨尔塔市和智利的港口城 市安托法加斯塔。Mariana 项目锂资源总量为约合 812 万吨 LCE,浓度为 319mg/L, 已在 2019 年完成可行性研究,项目规划一期年产 2 万吨氯化锂,在 Llullaillaco 盐湖上采用沉淀法蒸发晒卤后、将老卤运至阿根廷 Güemes 工业园区进一步加工 生产氯化锂。阿根廷时间 2022 年 5 月 30 日,赣锋 Mariana 盐湖项目举行开工仪 式。仪式上,赣锋宣布将投资约 6 亿美元,建设年产 2 万吨氯化锂生产基地。 3.9 Pastos Grandes-LAC Pastos Grandes 盐湖项目位于阿根廷萨尔塔省普纳高原中部的 Los Andes 地区,距离萨尔塔市 231 公里,距离 Caucharí-Olaroz 大约 100 公里高速公路距 离。项目占地面积 12619 公顷,海拔 3800 米,主要矿产资源为锂和钾,总测量 和指示资源为 412 万吨 LCE。在 2019 年完成的可行性研究中,该项目可以以 2.4 万吨电池级碳酸锂年产量生产 40 年,根据该计划,Pastos Grandes 项目将在其 生命周期内以两种不同的产量运行。在第一阶段,产量将达到 2.1 吨/年的高纯 度电池级碳酸锂,第二阶段,一旦有更多的蒸发池投入使用,产量将增加到 2.4 万吨/年。 2022 年 1 月 25 日,LAC 公司完成了对 Millennial Lithium Corp.和其 100% 拥有的 Pastos Grandes 项目的收购,实现对该项目的 100%控股。公司批准了一 项发展计划和约 3000 万美元的预算,以推动 Pastos Grandes 做出建设决定,预 计将在 2023 年下半年完成。 3.10 Kachi-Lake Resources Kachi 盐湖项目位于锂三角南端的阿根廷 Catamarca 省,海拔 3000 米,占地面积达到 705 平方公里。项目距 Antofagasta de la Sierra 镇以南约 45 公里, Lake Resources 公司拥有该盐湖项目 100% 的股份。该项目指示的资源量达到 220 万吨碳酸锂当量,推断资源 310 万吨。根据 Lake Resources 公司 2020 年 4 月发布的预可研结果,Kachi 盐湖项目项目寿命为 25 年,设计产能为电池级碳 酸锂 2.55 万吨/年。2021 年 3 月,公司对可研结果进行更新,基于项目丰富的 锂资源量,公司开始研究将碳酸锂年产能翻倍至 5.1 万吨。 截至 2023 年 2 月,示范厂成功运行 1000 小时以上,预计将在未来几个月内 完成 4 万升氯化锂到碳酸锂的转化,项目最终可行性研究将在 2023 年中期完成。 3.11 其他大型待开发盐湖 玻利维亚的 Uyuni 盐湖是全球最大的盐湖卤水型锂矿,由玻利维亚国家锂业 公司(YLB)运营,位于玻利维亚西南部的波托西省,临近安第斯山脉顶峰。Uyuni 盐湖卤水锂浓度较高,杂质含量较低,该盐湖锂资源量为 2110 万吨,折合碳酸 锂当量超 1 亿吨,浓度 500-600mg/L。由于玻利维亚政府对外资参与矿产资源开 发非常审慎,自 2008 年政府对 Uyuni 盐湖正式启动工业开发至今,由于技术的 落后,碳酸锂年产量不足 300 吨。 Lithium X 控制的 Salar De Arizaro 项目占地 33,846 公顷,覆盖了 Arizaro 盐湖西部和东部的部分地区,所在的 Arizaro 盐湖面积 19.7 万公顷,是世界第 三大盐湖。该项目包括 11 个采矿权,一条高速公路和铁路将该项目与智利和波 西托斯连接起来,目前还处于勘探阶段。 Maricunga 盐湖项目是全球品位最高的锂盐湖项目之一,项目位于智利北部 阿塔卡马第三区科皮亚波东北 170 公里处,海拔 3800 米,该项目总面积为 4463 公顷,基础设施建设完善,当地建有若干条支持运输重型设备的高速公路。公司 报告,Maricunga 盐湖项目测定的+指示的锂资源量为 290.6 万吨 LCE,平均锂离 子浓度为 1167mg/L。根据计划,将在 2026 年 Q2 投产 1.52 万吨 LCE 产能。 四、欧美锂矿资源开发少 欧美锂矿资源较为丰富,但开发进展较为缓慢,多数项目尚未开工。目前在 产的锂资源项目主要有北美的 Tanco、Silver Peak,南美巴西的 Mibra 和 Mina da Cachoeira,产量都不是很大,欧洲更是仅有葡萄牙的一个锂矿每年开采 1200 吨, 用于陶瓷行业。就目前而言,美洲由于政策的支持将能更快推进锂矿项目建设和 投产,而欧洲由于环保方面的压力,锂资源开采将变得愈发艰难。 就目前待投产项目而言,主要以美洲居多。欧美主要项目合计设计产能高达 57 万吨 LCE,然而具体能否投产却面临很多不确定性。美洲方面由于有美国的政策支持,锂矿开发或将进展更顺利;而此前,欧洲化学品管理局提出将锂列为有 毒有害的物质,若最终得以支持将对欧洲的锂矿项目造成巨大的打击。 4.1 北美项目仅 Tanco 和 Silver Peak 两个项目在产 中矿资源的 Tanco 矿是加拿大唯一在产锂矿。根据中矿资源发布的公告, Tanco 项目的矿石储量(探明的+控制的)为 460.28 万吨(Li20≥1%),平均品位为 2.44 LiO%,Li2O 含量为 11.22 万吨,对应碳酸锂当量为 27.75 万吨,是世界上储 量最大的铯榴石矿山。中矿资源于 2019 年获取了 Tanco 矿山全部权益。 Tanco 矿山现有采选产能 18 万吨/年,入选品味 1.66%左右,年产 3 万吨锂 精矿,折合碳酸锂约 4000 吨,截至 2022 年三季度已运出 2 万吨锂辉石精矿。2023 年 2 月 20 日据中矿资源公告,为进一步开发利用 Tanco 矿山锂矿和铯镏石矿资 源,公司拟通过下属全资公司 Tanco 投资建设 100 万吨/年采选项目,项目总投 资额约为 1.76 亿加元,项目建设期为 2023 年至 2024 年。100 万吨/年选矿厂的 建成投产,将扩大公司锂盐、铯盐业务原料的生产规模,带来 10 万吨左右锂精 矿。 Albemarle(ALB)-Silver Peak 是美国唯一在产盐湖。该项目位于美国内华达 州的克莱顿山谷中,主要资源为地下的含锂盐水,项目从克莱顿谷盆地挖掘的盐 水在 18 到 24 个月的时间里通过太阳蒸发浓缩提锂。该项目最早开工于 1966 年, ALB 于 2015 年通过收购 Rockwood 公司控制 Silver Peak 项目。根据 ALB 2021 年 公告,Silver Peak 项目中锂资源量为 9.79 万吨,品位为 128.7 mg/L,对应 Li2O 含量为 21.1 万吨,折合 52.1 万吨碳酸锂当量;其中储量为 6.1 万吨,对应 Li2O 含量为 13.1 万吨,折合 32.5 万吨碳酸锂当量。根据公告,该项目年产碳酸锂 4500 吨左右,ALB 计划投资 3000 万至 5000 万美元,到 2025 年将 Silver Peak 的产量 增加一倍以此来充分利用卤水权。 4.2 美国主要待投产项目超过 15 万吨 LCE 美国 Carolina 项目。Piedmont 公司 Carolina 锂项目资源量合计为 4420 万 吨,Li20 品位为 1.08%,对应碳酸锂当量为 117.5 万吨。该项目位于著名的卡罗 莱纳锡锂辉石带的世界级矿产资源上。由于紧邻锂和副产品市场,该综合项目将 包括拟议中的矿山、锂辉石选矿厂和氢氧化锂转化厂。该项目全面投产后,预计 每年可生产 3 万吨氢氧化锂。公司的目标是在 2023 年获得必要的许可证和批准, 在 2024 年开始建设,并在 2026 年开始生产锂辉石精矿和氢氧化锂。 美国 Kings Mountain 项目。该项目由美国雅宝控制,Kings Mountain 锂矿 床最早于 1900 年左右开采,1956 年开始大规模开发,目前是北美最大、最重要 的锂资源产地。项目资源量合计为 8969 万吨,平均 Li2O 品位为 1.24%,对应 Li2O 含量为 111.30 万吨,碳酸锂当量为 275.23 万吨。2012 年一座全新的年产 5000 吨的电池级氢氧化锂工厂建成投产,后来该矿山因成本经济性不高被关停, Kings Mountain 矿区研究继续取得积极进展。 美国 Thacker Pass 黏土矿项目。该项目由 LAC 控制,项目位于一个死亡火 山内,在最初的喷发和崩塌之后,火山口盆地形成了一个大湖,湖水中锂含量极 高,形成了富含锂的粘土。总的锂资源量为 370 万吨 LCE,品位为 3160ppm Li。 Thacker Pass 的目标是每年 8 万吨电池级碳酸锂,将分两期建设,年产能分别为 4 万吨的第一阶段和第二阶段。第一阶段的生产预计将于 2026 年下半年开始。该 项目预计将在建设期间创造 1,000 个就业岗位,在运营期间创造 500 个就业岗位。 美国 Clayton Valley 黏土矿。该黏土矿由 Cypress 开发,地址位于美国内 华达州西南部,与 Albemarle 的 Silver Peak 项目位置相邻,同在克莱顿山谷里。 Cypress 公司 Clayton Valley 项目的资源量为 15.40 亿吨,Li 品位为 882.4 ppm, 折合碳酸锂当量为 723.7 万吨,储量为 128.2 万吨 LCE,足够以 2.74 万吨 LCE 年 产能生产 40 年。 美国 Rhyolite Ridge 黏土矿项目。Loneer 和 Sibanye控制的该项目在 Silver Peak 锂矿以西 25 公里处,海拔约 1800 米,年平均降雨量 10 毫米。Rhyolite Ridge 锂项目的资源量为 1.61 亿吨,平均品位为 1600 ppm (Li),对应的 Li2O 含量为 55.5 万吨,该项目的总矿石储量为 6630 万吨,品位为 1797 ppm (Li),对应 Li2O 含量为 25.6 万吨。根据可行性报告,该项目年产 2.06 万吨碳酸锂,矿山寿命 26 年,或将于 2023 年年中开始生产。 4.3 加拿大主要待投产项目超过 10 万吨 LCE 加拿大 James Bay。Allkem 控制的 James Bay 锂矿项目位于加拿大魁北克北 部行政区,大约在詹姆斯湾东部 130km 处。2021 年可行性研究显示,该项目的矿 产资源估计为 4030 万吨(Li2O 为 1.4%),矿石储量为 3720 万吨(Li2O 为 1.3%)。 可支持平均每年生产 32.1 万吨 5.6% Li2O 锂辉石精矿,矿山寿命约 19 年。与 Mt Cattlin 的操作类似,该工艺工厂的设计目的是生产 6.0%的 Li2O 精矿,具有 操作灵活性,可以通过将 Li2O 品位降低到 5.6%来提高回收率。工艺流程包括破 碎和致密介质分离,也类似于 Mt Cattlin。晶体粒度较粗,因此不需要研磨和浮 选方法,有助于降低操作成本。 在收到必要的环境和其他批准后,James Bay 项目计划于 23 年年初开始施工, 并于 24 年上半年投入使用。基础工程已开始,主要设备、临时装置、合同和建 筑许可证的采购工作也已开始。 加拿大 Whabouchi。Nemaska 控制该项目 100%的股权,该项目是一体化的锂 项目,矿山和加工厂建成后,公司将矿山生产的锂辉石精矿直接运输到电化学工 厂以生产高纯度的氢氧化锂产品。根据 Nemaska Lithium 公司 2019 年 6 月公布 的数据,Whabouchi 锂项目资源量为 3788 万吨,Li2O 品位为 1.30%,对应 Li2O 含量为 49.48 万吨,碳酸锂当量(LCE)为 122.46 万吨。Whabouchi 矿山和选矿厂 预计在 2024 年底完工,并在 2025 年上半年首次向主要客户销售锂辉石精矿,该 项目设计产能 20.5 万吨精矿,锂辉石品位为 6.25%,折合碳酸锂 2.56 万吨。另 外氢氧化锂工厂平均每年生产 3.4 万吨氢氧化锂。 加拿大 PAK。Frontier Lithium 控制的 PAK 矿床的测量、指示和推断矿产资 源为 990 万吨,平均为 2% Li2O。该矿床含有一种罕见的技术/陶瓷级锂辉石,其 固有铁含量较低(Fe2O3 低于 0.1%)。根据 PEA 报告,该项目设计产能 2.3 万吨氢 氧化锂,设计寿命 26 年。预计 2026 年开始锂精矿生产,2028 年 Q1 开始锂化学 品生产。 4.4 拉美锂矿项目集中在巴西 巴西 Mibra 即将增产。AMG 巴西公司经营的 Mibra 矿位于里约热内卢西北约 225 公里处,米纳斯吉拉斯州联邦地区贝洛奥里藏特西南约 130 公里处。该矿自 1945 年以来一直在运行,主要生产钽、铌和锂精矿。AMG 估计该矿产资源目前的 寿命约 20 年以上,确定的矿产资源 2030 万吨,氧化锂品位 1.06%。Mibra 项目 目前一阶段 9 万吨锂精矿在产,AMG 巴西公司将把锂辉石产量增加 4 万吨,使其 产能达到每年 13 万吨。该项目目前正在进行详细工程设计,计划于 2023 年第一 季度进入调试,2 季度进行试运行。三阶段将于 2026 年 5 月产能扩至 16.5 万吨。 巴西 Mina da Cachoeira 有扩产计划。项目由 Companhia Brasileira de Lítio (CBL)控股,位于巴西米纳斯吉拉斯州,拥有完善的基础设施和便利的交通, 该锂矿储量为 240 万吨,具有高品位的锂矿石(1.6% Li2O)。2016 年,Mina da Cachoeira 项目达到目前的锂辉石精矿年产 3 万吨和 1500 吨碳酸锂,公司计划在 2025 年之前实现产品产量翻倍。 墨西哥 Sonora 是全球最大黏土项目之一。Sonora 锂黏土项目位于墨西哥的 索诺拉州,其提锂工艺兼具矿石提锂以及盐湖提锂的优点,既能够以类似矿石提 锂的速度在短时间内完成提锂过程,也能够以类似卤水提锂的成本以较低成本完 成提锂。项目正处于建设中。根据 SRK Consulting 资源评估报告,该项目总锂 资源量为约合 882 万吨碳酸锂当量,浓度约为 3480ppmLi。随着对 Bacanora 的要 约收购完成,赣锋锂业持有 Bacanora 公司及 Sonora 锂黏土项目 100%股权。项目 一期产能 2 万吨氢氧化锂尚在建设中,计划 2023 年投产,二阶段产能将翻倍, 这将于 2027 年完成。 4.5 欧洲仅零星小矿在产,新项目流产概率大 欧洲锂资源以伟晶岩为主,尽管欧洲汽车工业发达,是全球主要电动车销量 地区之一,但截止目前暂未有大型锂资源开采项目。目前,欧洲主要有 Alvarroes 有 2 万吨采矿项目,主要制作 2.5%品位的精矿用于陶瓷行业。未来几年有建成投 产潜力的包括德国的 Zero Carbon、奥地利 Wolfsberg、西班牙 San Jose、芬兰 Keliber、捷克 Cinovec 等项目。而有望成为欧洲最大锂矿项目的 Jadar 因环保 问题被无限期推迟了。 奥地利 Wolfsberg。European Lithium 持有的 Wolfsberg 锂矿项目位于奥地 利 Carinthia,位于维也纳西南 270 公里处,是一个硬岩锂矿床。公司于 2018 年 第二季度成功完成了预可行性研究(PFS)。PFS 显示项目资源量为 1098 万吨,Li2O 品位为 1%,储量为 630 万吨,品位为 1.17%的。公司的目标是在 2025 年第一季 度开始生产氢氧化锂,规划产能约 1 万吨氢氧化锂。 西班牙 San Jose。Infinity Lithium 持有 San Jose 项目 75%的股份。San Jos é锂项目是欧洲为数不多的优质锂资源。该项目距离马德里约 3 小时车程,距离 里斯本约 3.5 小时车程,可通过双车道高速公路到达,靠近终端市场。根据 Infinity Lithium 公司公布的数据,San Jose 锂项目的资源量(指示的+推断的) 为 11130 万吨,Li2O 平均品位为 0.61%,对应 Li2O 储量为 67.9 万吨,折合 167.9 万吨碳酸锂当量,储量约为 3720 万吨,平均品位为 0.63%,对应 57.95 万吨碳酸 锂当量。根据可研结果,在未来的 26 年,本项目将有希望以每年 1.95 万吨的产 量生产电池级的氢氧化锂,该项目计划投产时间为 2025 年。 捷克 Cinovec。CEZ51%/European Metals49%。Cinovec 锂锡矿床位于 Krusne Hory 山脉,形成了捷克共和国和德国之间的天然边界。该项目位于一个历史悠久 的矿区,距离布拉格 100 公里。该基地位于欧洲中心的工业和化学设施附近,可 前往主要的汽车制造商。锂项目资源量为 7.08 亿吨,平均品位为 0.42%,折合 738 万吨碳酸锂当量,锂资源储量 451 万吨 LCE。根据可研结果,Cinovec 锂项目 预计寿命为 25 年,预计矿石年开采处理量 225 万吨,氢氧化锂的产能为 2.9 万 吨/年,预计将于 2024 年投产。 Jadar 锂矿和 Mina do Barroso 锂矿进展受阻。原可最早于 2023 年投产的葡 萄牙北部的 Mina do Barroso 项目,由于葡萄牙环保新规等扰动因素影响,或将 推迟到 2026 年,该项目预计年产 17.5 万吨锂精矿。此外,2022 年 1 月下旬,受 民间环保力量反对,塞尔维亚政府否决了欧洲最大的锂矿项目——力拓公司 Jadar 锂矿的开发计划,并宣布收回力拓公司的锂矿勘探许可证,所有与该项目 有关的决定和许可证都已被撤销。若该项目正常进行,将能能达到每年 5.8 万吨 碳酸锂、16 万吨硼酸和 25.5 万吨硫酸钠,从而成为欧洲最大的锂矿项目。 五、非洲锂矿质量优潜力大 非洲锂资源储量丰富,拥有 Manono 等世界级的大型锂矿,且对国内资本而 言投资环境相对友好,人力成本较低,对中资企业的吸引力不断增强,预计非洲 锂资源将成为未来重要的原料补充。但由于前期勘探和投资的不足,加上基础设 施建设相对薄弱,钻探和提锂工艺限制,非洲锂矿项目多数未投产,不确定性较 大。就目前而言,非洲地区仅中矿资源 Bikita 矿在产,另有盛新锂能的萨比星 锂钽矿和华友钴业的 Arcadia 项目即将建成投产。世界级项目 Manono 矿项目原 计划在 2023 年投产,但目前因为股权纷争或将延后。 从锂矿资源量来看,非洲的 Manono 和 Goulamina 都是 1000 万吨碳酸锂当量 的大型矿,且它们均有较大的规划产能。另外,在产的 Bikita 矿虽然目前产能 较小,但目前也在进行改扩建项目,预计后期各类精矿产能合计将达到 63.7 万 吨。汇总来看,非洲在产和规划中的大型锂矿项目产能设计超过 45 万吨 LCE。 5.1 津巴布韦 Bikita 是非洲目前唯一在产项目 津巴布韦 Bikita 锂矿项目拥有永久有效的采矿权,是非洲五大锂矿之一, 也是津巴布韦和南非最古老的锂矿之一,2022 年 5 月,中矿资源子公司完成对 Bikita 公司的全资收购,进而接管 Bikita 矿山,现有生产线在公司管理下平稳运行。2022 年 7 月,Bikita 公司完成 2022 年 6 万吨透锂长石精矿粉出口手续办 理,生产线产出的首批 2 万吨透锂长石精矿粉起运发往中国。 根据公司的最新建模及资源量估算,共计探获(探明+控制+推断类别)锂矿 产资源量新增 2510.1 万吨矿石量,平均 Li2O 品位 1.15%,Li2O 金属含量 28.78 万吨,折合 71.09 万吨碳酸锂当量,加上此前的资源,Bikita 矿山锂矿产资源量 合计达到 5451.5 万吨矿石量,折合 156.05 万吨碳酸锂当量。。 Bikita 原有选矿产能 70 万吨/年,在建津巴布韦 Bikita 锂矿 120 万吨每年 改扩建工程及津巴布韦 Bikita 锂矿 200 万吨每年建设工程,建成后将在原 9 万 吨透锂长石精矿(4.3%)的产能上,额外新增锂辉石精矿(5.5%)约 30 万吨、 锂云母矿(2.5% )9 万吨、透锂长石精矿(4.3% )9 万吨、混合精矿(4.3%) 6.7 万吨。公司预计两处项目的建设期均为 12 个月,目前进展正常,有望于 2023 年 6 月完工投产。 5.2 刚果金的 Manono 将成为非洲最大锂矿项目 AVZ 矿业有限公司持有 Manono 75%股份,另外 25%由刚果民主共和国政府持 有。根据 AVZ 公司报告,该项目资源量 4.01 亿吨,平均品位 1.65%,资源量超过 格林布什等位居全球第一;项目储量 1.32 亿吨,平均品位 1.63%。Manono 项目交 通不太便利,2020 年 4 月的 DFS 选择了两条主要路线:分别从 Lobito 港口或者 Dar es Salaam 港口出海。 根据可行性报告,项目设计生产 70 吨/年 SC6 锂精矿和 4.6 万吨/年初级硫 酸锂产品,原计划于 2023 年下半年可以投产,但目前 AVZ 因股权纷争陷入官司, 投产时间可能大幅推后。 5.3 马里的 Goulamina 锂矿项目 Leo Lithium 与赣丰锂业合资运营该项目,各占 50%资产权益。该项目锂资 源量 1.42 亿吨,氧化锂品位为 1.38%,氧化锂含量 197 万吨,折合 1040 万吨碳 酸锂当量,资源量为 8100 万吨,折 590 万吨碳酸锂当量。根据生产计划,一期 年产锂辉石精矿 50.6 万吨,计划于 2024H1 末投产,正在第 2 阶段项目扩建的 调查。公司计划在一期全面投产后,二期将 Goulamina 的锂辉石产量增加到 83.1 万吨/年,按照计划,第一批锂辉石产品将于 2024Q2 正式产出。 5.4 津巴布韦的 Arcadia 锂矿项目 津巴布韦 Arcadia 锂矿项目由华友钴业控制,项目位于非洲津巴布韦马绍纳 兰区,距离首都哈拉雷约 38 公里,项目靠近主要的高速公路和铁路口,交通便 利且基础设施较好。Arcadia 项目资源量为 7270 万吨,氧化锂品位 1.06%,氧化 锂金属量 77 万吨。储量 4230 万吨,氧化锂品位 1.19%,氧化锂金属量 50.4 万吨。 根据 2021 年的可行性研究报告,该项目建设期 2 年,生产年限 18 年,年产 14.7 万吨锂辉石精矿和 11.8 万吨透锂长石精矿。截止目前,项目基建基本完成,预 计 2023 年上半年项目有望开始生产,2023 年有望产出精矿 16 万吨。根据 2022 年投资公告,中矿资源拟再投资建设年产 23 万吨透锂长石精矿和 29.7 万吨锂辉 石精矿项目。 5.5 津巴布韦的 Sabi Star(萨比星)锂矿项目 盛新锂能拥有萨比星锂钽矿 51%的股权,该项目位于津巴布韦东马绍纳兰省 萨比星矿区,北西至津巴布韦首都哈拉雷直线距离 180 千米,公路距离 240 千米。 矿区至最近港口莫桑比克贝拉港直线距离约 300 千米,公路距离约 360 千米。 萨比星锂钽矿项目总计拥有 40 个稀有金属矿块的采矿权证,矿块面积合计 为 2,637 公顷,现已探明 5 个采矿权区块,Li2O 平均品位 1.98%,资源量折合 22万吨 LCE,其他 35 个矿权计划同步进行勘探。根据初步规划,萨比星锂钽矿项目 设计原矿生产规模 90 万吨/年,折合锂精矿约 20 万吨,原计划在 2022 年底建成 投产,但受疫情及物流运输等影响,进度可能会略有延迟,根据公司披露或将于 2023 年上半年投产。 5.6 津巴布韦的 Zulu 锂钽矿 Premier African Minerals 拥有该项目矿权,项目位于布拉瓦约以东 80 公 里,第一阶段勘测得到的含锂原矿 2011 万吨,平均品位 1.06%,已探明氧化锂总 储量为 21.3 万吨,折合碳酸锂当量 52.54 万吨,目前已探明的矿脉面积祖鲁锂 矿项目构成了一个矿化良好的伟晶岩群。根据设计方案,项目寿命为 15 年,设 计产能包括 8.4 万吨/年的锂辉石和 3.25 万吨/年的透锂长石精矿。目前项目即 将进行 DFS,预计 2023 年 2 月中试车间完成。 5.7 Ewoyaa 锂矿项目有望成为加纳第一个锂矿 Ewoyaa 锂矿项目由 Atlantic Lithium 公司拥有。项目距离塔克拉迪港 110 公里,阿克拉 100 公里,以锂辉石为主。根据公司公告,该项目锂矿石资源量 3530 万吨,氧化锂品位为 1.25%,其中锂资源储量为 2800 万吨,折碳酸锂当量 482 万 吨。项目规划年产 25.5 万吨锂辉石精矿(SC6),目前正在进行 DFS。 六、国内供给增长靠云母和盐湖发力 我国锂资源较为丰富,主要由盐湖、云母和锂辉石构成。盐湖集中在在青藏 高原地区,盐湖锂资源占锂资源总量 80%以上,硬岩矿方面,国内锂辉石矿主要 分布四川、新疆等地,而锂云母则主要集中在江西和湖南等地,其中四川和江西 锂矿占比达 76%以上。 中国盐湖卤水型锂矿主要分布在青海和西藏。盐湖锂矿具体可分为碳酸盐型 和硫酸盐型。前者以西藏扎布耶盐湖为代表,后者以青海察尔汗、西台吉乃尔一 里坪等盐湖为代表。相较于硫酸盐型,碳酸盐型锂易于提取,开发利用成本较低。 地下卤水型锂矿以四川自贡、湖北潜江地区为代表,该类资源开发利用的潜力大, 但资源尚未探明,短期内难以开采。 花岗伟晶岩型锂矿主要是锂辉石,分布在新疆阿尔泰成矿带、川西松潘-甘 孜成矿带,典型矿床为新疆北部阿尔泰的可可托海锂多金属矿床、新疆西南部的 大红柳滩锂多金属矿床及川西甲基卡锂铍铌钽铷矿床等。此类矿床的特点是品位 高、采选冶工艺成熟、矿山建设投资回收期短,一直是国内外锂矿勘查的重点。 新疆可可托海的三号脉和四川甲基卡的新三号脉是其中优质矿脉。 同伟晶岩型锂矿相比,锂云母矿品位低、选矿难度大,但规模大、采矿难度 小而呈现出显著的规模效应,这是中国当前开采的主要对象,主要位于江西湖南 地区,以江西宜春最为集中。随着锂价格的上涨,这类低品位的硬岩型锂矿也受到 资本青睐,成为中国未来锂矿产能的主要增长来源。 6.1 锂辉石矿增长潜力有限 目前国内锂辉石矿项目主要分布在可尔因和甲基卡,均是我国知名、世界少 有的以锂辉石为主的特大型锂多金属矿体。目前主要的在产是融捷股份旗下四川 康定甲基卡锂辉石矿、川能动力和雅化集团旗下金川县李家沟锂辉石矿、盛新锂 能业隆沟和新疆有色集团大红柳滩。由于国内锂辉石矿多处于海拔较高、环境脆 弱、基础设施薄弱和交通不便的地区,所以开发起来会有更多限制。 甲基卡 134 号矿配套选矿厂将建设。甲基卡 134 号锂辉石矿位于甘孜州康定、 雅江、道孚三县交界处,是国内最大的固体锂辉石矿,矿石资源量约 2899.5 万 吨,平均品位 1.42%,相当于 41 万吨氧化锂,折合 101 万吨 LCE,并且伴生有 钽、铌、铍等稀有金属,资源禀赋优良,开采方式为露天开采。 融捷股份子公司融达锂业持有甲基卡锂辉石矿 134 号脉采矿权证,开采规模 为 105 万吨/年,采矿许可证有效期至 2041 年 5 月 23 日,自 2019 年 6 月复产之 后,目前该项目具有 105 万吨/年矿石开采能力及 45 万吨/年矿石处理的选矿能 力,年产 7-8 万吨锂精矿,2021 年实际精矿产量 4.4 万吨,销量 4.8 万吨,平 均品位在 5.5%左右。为了配合选矿,公司准备在鸳鸯坝新建 250 万吨/年锂矿精 选项目,项目建成投产后,可年供应锂精矿约 47 万吨,目前项目正在环评。 业隆沟 7.5 万吨精矿在产。业隆沟锂矿位于四川省金川县,属于可尔因矿区, 金川奥伊诺矿业拥有该矿的采矿权,而盛新锂能持有奥依诺 75%的股权。根据公 司 2022 年 12 月的报告,自 2020 年至 2022 年期间共获得新增矿石资源量 615.5 万吨,含 Li2O 8.5 万吨。目前累计矿石量资源量 1269.5 万吨,平均品位 1.34%, 含 Li2O 16.95 万吨,折合碳酸锂 41.93 万吨。业隆沟项目于 2019 年 11 月投产, 原矿生产规模 40.50 万吨/年,折合约 7.5 万吨锂精矿年产能,对应约 1 万吨碳 酸锂产能。产出的 5.6%锂精矿全部销售给致远锂业用于锂盐生产,20/21/22 年 产出锂精矿 1.07/4.18/5.43 万吨,目前逐步达产。 李家沟 105 万吨锂矿石采选项目即将投产。李家沟伟晶岩型锂辉石矿位于四 川省金川县集沐乡,可尔因矿田东南部。李家沟已探明的矿石资源储量 3881.2 万吨,平均品味 1.3%,氧化锂资源储量 50.22 万吨,折合 126 万吨 LCE,矿区共 有 15 个矿体,其中 1 号主矿体是目前探明并取得采矿权证的亚洲最大单体锂辉 石矿。2020 年川能动力出资 9.27 亿元收购能投锂业 62.75%股权,获得李家沟锂 矿开采权,矿权期限至 2043 年。项目设计年采选产能 105 万吨,锂精矿产能 18 万吨。据川能动力披露,李家沟项目井巷工程已基本完成,其他工程正按照调整 优化后的方案加快推进,采矿系统预计 2023 年 3 月底试生产。李家沟锂矿项目 正在建设,已出产基建原矿,目前开始销售。 新疆大红柳滩 10 万吨锂盐一体化项目开工。大红柳滩南铍金属矿位于新疆 和田县大红柳,拥有丰富的锂资源。项目资源量合计 50 万吨氧化锂,折合 123.65 万吨 LCE,平均氧化锂品位 1.49%。新疆有色在 2019 年以 20 亿元取得矿区的探 矿权,2023 年将开启生产规模为 200 万吨/年的采选项目。2023 年 2 月 26 日, 新疆有色金属工业(集团)有限责任公司(下称新疆有色集团)10 万吨锂盐项目 开工,为全球规模最大的锂资源采选冶一体化项目。该项目是新疆有色集团和田 大红柳滩稀有金属 300 万吨采选冶产业链的一部分,位于洛浦县昆冈经济技术开 发区。项目一期建设锂盐资源采冶选 7.5 万吨/年,其中碳酸锂 3 万吨、氢氧化 锂 3 万吨、氯化锂 1.5 万吨。《新疆日报》报道称,和田大红柳滩稀有金属 300 万吨采选冶项目是新疆“十四五”重点项目,建成后每年预计可产出 60 万吨锂 精矿。 6.2 锂云母矿矿脉众多 江西、湖南等地区是国内云母的集中地,江西宜春因为丰富的云母矿资源被 称为亚洲锂都,其中宜春钽铌矿、化山瓷石矿、新坊钽铌矿、枧下窝等项目都是 优秀代表;湖南道县锂云母矿也因为锂价的飞涨而迅速投产,另外内蒙古的加不 斯项目预计 2023 年也将投产,随着产业链各环节买矿热情高涨,云母产能规划 也相应变大。 从资源量和规划产能来看,宁德时代枧下窝和紫金矿业的道县湘源锂多金属 矿将是最大的两个项目,并且根据规划来看,这两个矿山或将在 23、24 年投产。 宜春钽铌矿。宜春钽铌矿位于宜春市袁州区新坊镇境内,是我国目前规模最 大、开采最早的的钽铌采选企业和钽铌锂原料生产基地。项目资源量 14213 万吨, 平均品位 0.38%,含 Li2O 54.7 万吨,折 135 万吨 LCE。宜春钽铌矿采矿权属于 宜春钽铌矿有限公司,江西钨业控股拥有宜春钽铌矿 100%权益,采矿权期限至 2048 年 3 月 6 日。矿区生产规模为 231 万吨/年,折碳酸锂约 1.6 万吨。 化山瓷石矿。矿区位于宜丰县花桥乡山田村,项目资源量 4507.30 万吨,氧 化锂品位为 0.39%,折合碳酸锂 43.4 万吨。宜丰县花桥矿业化山瓷石矿采矿权, 永兴材料持股 70%。该项目目前拥有 100 万吨采矿能力,年产 300 万吨锂矿石技 改扩建项目已经进入建设阶段,完成后将可支撑 3 万吨/年电池级碳酸锂生产。 湖南道县湘源硬岩锂多金属矿。该项目位于湖南省道县东南 45km 处,距离 道县县城东南方向直距约 45 公里,有公路与县城相通,交通较为方便。湘源锂 多金属矿矿石资源量 2.98 亿吨,品位为 0.29%,含氧化锂 87 万吨,折合碳酸锂 215 万吨。厚道矿业持有湖南省道县湘源锂多金属矿 100%权益,2022 年 6 月,紫 金矿业获得厚道矿业 71.14%的股权。紫金矿业初步规划按 1000 万吨/年规模建设 矿山,年产锂云母含碳酸锂当量 6-7 万吨,同时将配套建设碳酸锂及氢氧化锂冶 炼项目。矿山将率先重启 30 万吨/年的采选系统。有消息称,道县锂项目已经开 始有产出。 内蒙古加不斯铌钽矿。该项目位于内蒙古自治区锡林郭勒盟镶黄旗加不斯, 矿石总储量为 9179.06 万吨,平均氧化锂品位为 0.58%,伴生的锂云母 Li2O 金属 氧化物量为 40.77 万吨,折合 101 万吨 LCE。根据环评,该矿开采规模为 60 万吨 /年,锂云母精矿产能 5.07 万吨,品位 4%,折 0.42 万吨 LCE。蒙金矿业控制该 项目,加不斯若取得新的采矿权证且采矿量符合预期,蒙金矿业 70%的股权将优 先转让给赣锋锂业,该项目预期 2023 年投产。 6.3 锂盐湖资源开发有较大提升空间 锂盐湖主要分布在青海和西藏。西藏是世界上海拔最高、资源较为丰富的高 原盐湖分布区,盐湖资源禀赋好,且多具有低镁锂的特点,但基础条件和自然环 境恶劣;青海盐湖锂资源最丰富,基础设施和交通建设较西藏更加完善,但缺点 是低锂及高镁锂比,杂质较多,提锂难度较大。目前在产的主要盐湖包括察尔汗 盐湖、一里坪盐湖、东/西台吉乃尔盐湖等。青海和西藏地区主要盐湖现有产能 超 10 万吨,2022 年全国盐湖产碳酸锂约为 7.5 万吨。在电池需求的增长之下, 随着资本的快速进入,未来国内产能还有较大提升空间。 察尔汗盐湖产能增长潜力大。察尔汗盐湖位于柴达木盆地南部,地跨格尔木 市和都兰县,由达布逊湖以及南霍布逊、北霍布逊、涩聂等盐池汇聚而成,总面 积 5856 平方公里,盐湖上有坚硬的盐盖,青藏铁路和青藏公路直接修建于盐盖 之上,察尔汗盐湖是中国矿业基地之一。察尔汗盐湖是一个固液并存的大型综合 性氯化盐类矿床,其储量 1204 万吨 LiCl,储量世界第三,居我国首位。湖水 LiCl 含量为 413~1346mg/L,变化较大。西采区地下卤水锂矿平均 LiCl 含量 1330mg/L,中采区和东采区地下卤水锂矿平均 LiCl 含量 279.35mg/L。察尔汗盐 湖虽然储量高,但含有高达 1600:1 的镁锂比,开采难度较大。盐湖股份和藏格 控股各自拥有察尔汗盐湖的部分开采权。 盐湖股份通过控股子公司蓝科锂业和盐湖比亚迪进行锂盐提取,蓝科锂业原 有 1 万吨工业级碳酸锂产能,2021 年新建成 2 万吨碳酸锂产能并于 2022 年 6 月 实现全面试车,产品达到电池级,2022 年公司产量达到 3.1 万吨。盐湖比亚迪目 前 3 万吨电池级碳酸锂项目处于中试阶段,已生产出合格碳酸锂产品,并针对中 试过程中存在问题在进行优化和完善,预计 2024 年投产。另外,公司公告规划 远期 4 万吨锂盐产能,包括年产 2 万吨电池级碳酸锂+年产 2 万吨氯化锂。 东台吉乃尔盐湖。东台吉乃尔盐湖位于青海省海西蒙古族藏族自治州格尔木 市,东台吉乃尔与西台吉乃尔盐湖原为一湖,因气候变化及水位下降而分离,目 前两湖相距约 35Km,东台吉乃尔盐湖海拔 2681 米,面积 116 平方千米,盐湖锂 浓度为 440mg/L,氯化锂储量 220 万吨,相较于察尔汗镁锂比较低,仅为 37:1。 青海东台吉乃尔锂资源股份有限公司目前拥有东台吉乃尔盐湖锂硼钾矿采矿权, 目前,东台锂资源公司及控股子公司青海锂业已经运营年产 2 万吨碳酸锂,锂资 源公司新扩产的 1 万吨碳酸锂产线将于 2023 年投产。 西藏拉果错盐湖锂矿。拉果错盐湖锂矿位于西藏阿里地区改则县,具有资源 总量大、扩产空间广、资源禀赋优的优势,是国内最大的待开发锂盐湖床之一, 资源量在国内排名前 5。拉果错盐湖平均锂浓度 270 毫克/升,保有资源量折碳酸 锂 214 万吨,且镁锂比较低,仅有 3.32,资源质量较好。该项目一期拟投产能为 2 万吨/年碳酸锂,二期建设投产后产能提升到 5 万吨/年碳酸锂,有望成为国内 产能最大的锂盐湖项目之一。2022 年 11 月 10 日,拉果错盐湖锂矿在与紫金矿冶 设计研究院联合技术攻关下,开发出尚属国内首创的“钛系吸附+膜法耦合"盐湖 提锂技术工艺,产出首批电池级单水氢氧化锂中试产品,并持续推进项目的半工 业化试验,对区域盐湖提锂开发具有行业示范和借鉴意义。 七、全球供给汇总 根据我们统计,目前主要的规划项目将集中于 2023 年和 2024 年投产和释放 产能。考虑到产能释放的时间,我们预计 2023-2026 年全球锂矿资源增速将分别 达到 45.8%、61.5%、34.2%、13.0%,若不考虑降价等因素影响,增速将在 2024 年达到峰值;全球锂资源有效产量预计分别达到 111 万吨 LCE、180 万吨 LCE、241 万吨 LCE 和 272 万吨 LCE。 我们预测到 2025 年,澳洲和南美控制全球锂供给的现象稍有改观。2025 年 澳洲和南美锂资源供应占比分别降至 27%和 26%,非洲和欧美的供应将顺势崛起, 而国内由于资源的限制难以有较大的增长。 此外,电池回收和手抓矿也会带来额外的增量。随着第一波电动汽车换车换 电窗口到来,未来两年电池回收量也将会爆发,回收增长集中于 2025-2026 年, 我们将在后续展开研究;手抓矿主要来自于非洲和我国江西地区,津巴布锂矿出 口禁令对我国手抓矿的进口造成不小的影响,而江西对手抓矿和环保问题的督查 也会减少此类事情的发生,再加上锂价的回归正常,后续手抓矿的影响将越来越 小。 (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 精选报告来源:【未来智库】。 特别声明:以上文章内容仅代表作者本人观点,不代表新浪网观点或立场。如有关于作品内容、版权或其它问题请于作品发表后的30日内与新浪网联系。 |

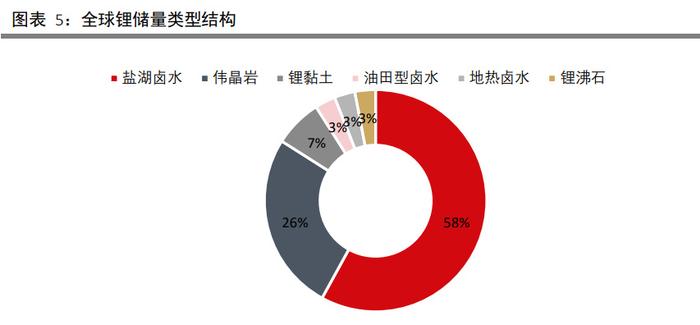

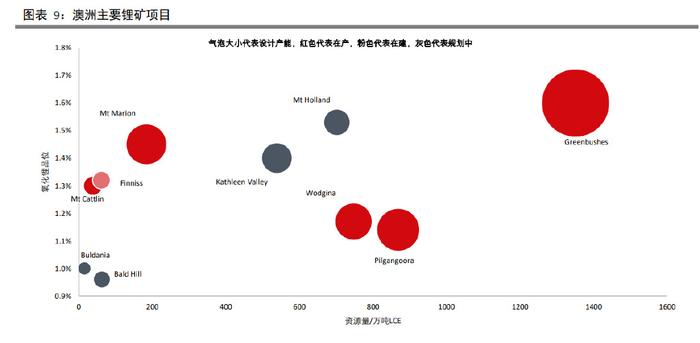

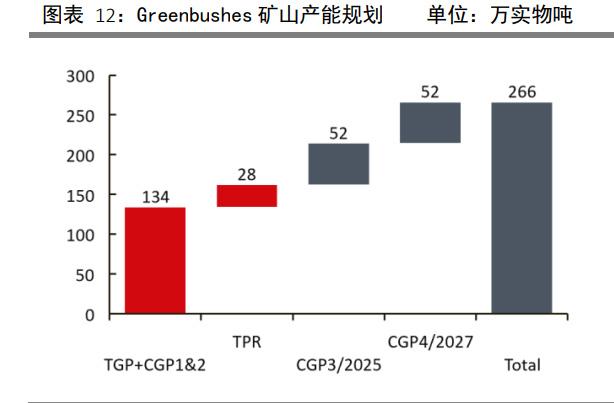

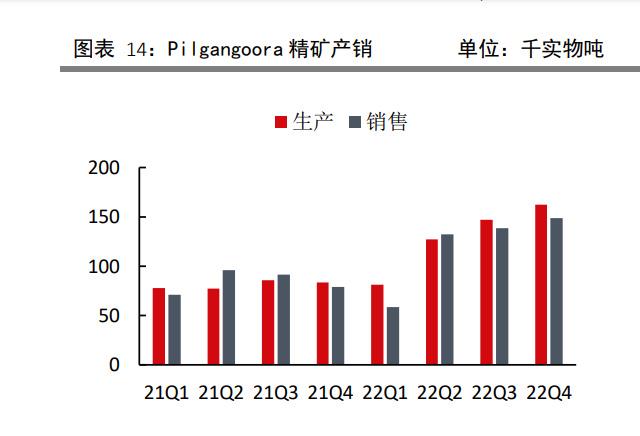

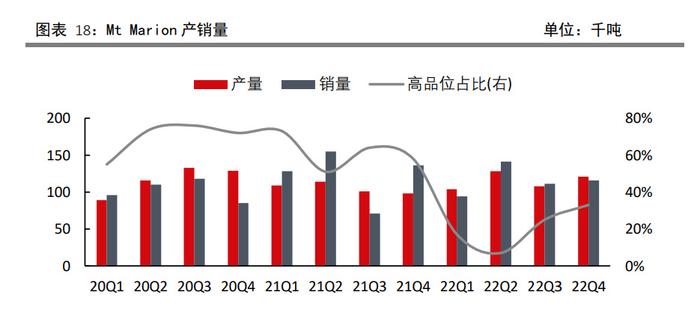

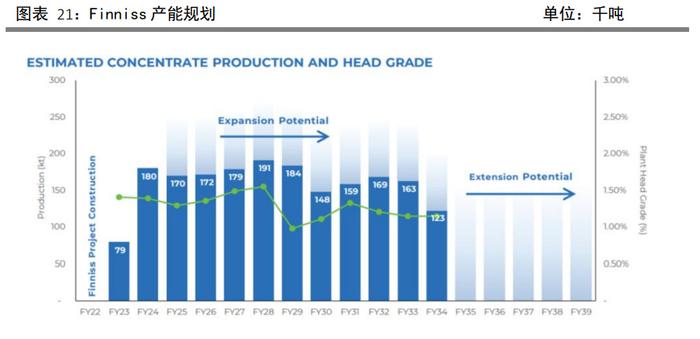

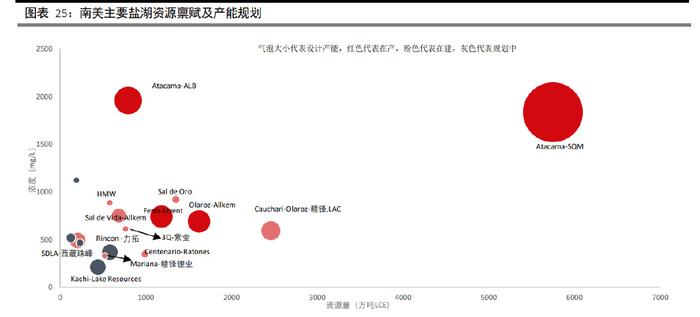

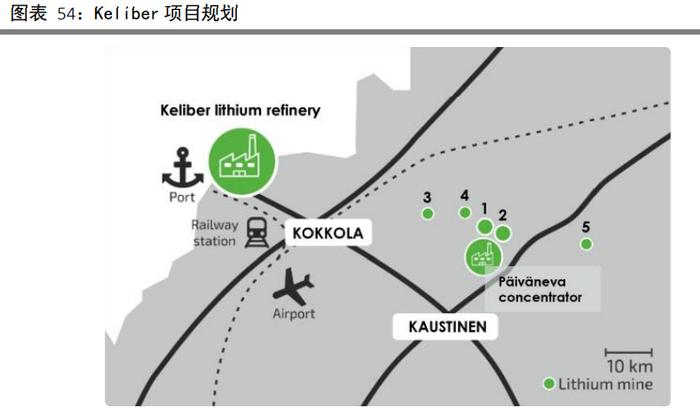

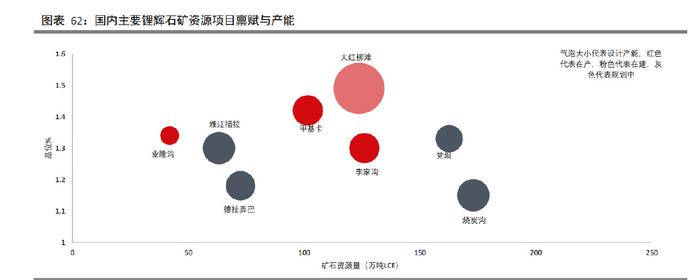

【本文地址】