| 如何看懂平值、实值、虚值期权 | 您所在的位置:网站首页 › 行权价格高于股价是好事还是坏事啊 › 如何看懂平值、实值、虚值期权 |

如何看懂平值、实值、虚值期权

|

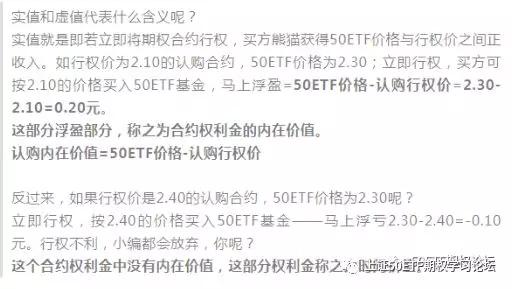

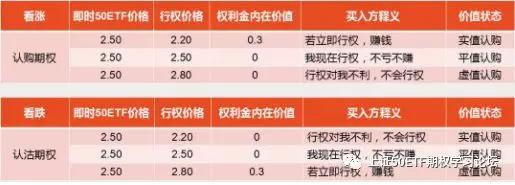

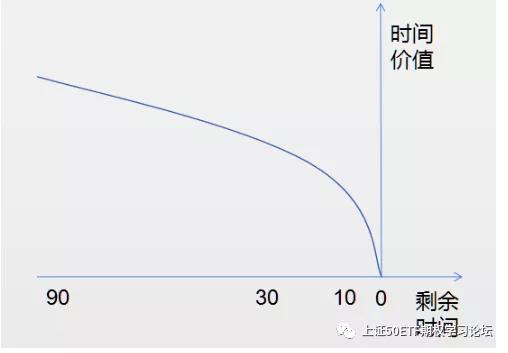

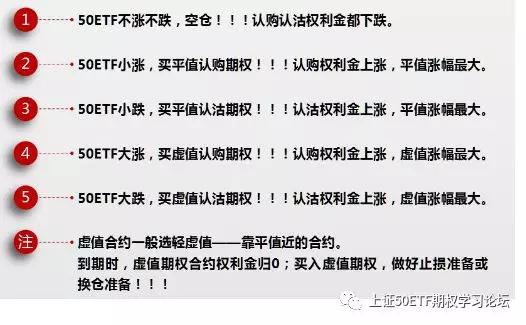

行权价2.30的,为虚值认购,如行权价为2.40、2.50等。 公式:权利金=内在价值+时间价值。 小测验 认购期权的行权价格低于标的证券的市场价格,这种期权称为_____期权。 实值 虚值 平值 不确定解答:实值 对于认购期权来说,当行权价格低于合约标的市场价格时为实值期权。 小测验 某投资者买入的X股票认沽期权合约的行权价格为12.50元,而期权合约到期时,X股票价格为12.90元。此时,该投资者所购买的认沽期权为_____期权。 实值 虚值 平值 不确定解答:虚值 对于股票认沽期权来说,行权价格低于股票市价,如果此时投资者行权将是不利的,因此为虚值期权。 3、9个认沽期权合约 行权价=50ETF价格,平值认沽 行权价50ETF价格,实值认沽 如上图,50ETF的价格为2.294,50ETF价格≈2.30;即行权价=2.30的合约,为平值认沽。 行权价2.30的,为实值认沽,如行权价为2.40、2.50等。 认沽期权合约权利金中的内在价值计算公式 认沽内在价值=认沽行权价-50ETF价格4、总结权利金相关公式 权利金=内在价值+时间价值 认购内在价值=50ETF价格-认购行权价 认沽内在价值=认沽行权价-50ETF价格 5、时间价值 到期时,期权合约时间价值归0。 对于认购期权,到期时,50ETF市场价格 < 行权价格,该合约一文不值,权利金将归0。 对于认沽期权,到期时,50ETF市场价格 > 行权价格,该合约一文不值,权利金将归0。 权利金归0,则意味着买方将损失全部权利金——这是期权买方最大的风险。时间价值如下图,呈现加速衰减态势。 离到期日越近,时间价值越趋于0。 期权买方的风险考虑就是行权价与50ETF价格之间的关系温馨提示:上证50ETF期权学习论坛,助力投资者投资50ETF期权。 6、关于行权价与50ETF价格 还是以201902月份合约为例,当前50ETF的价格为2.294。行权价为2.50的认购合约,先来计算一下这个合约有没有内在价值 认购内在价值=50ETF价格-认购行权价=2.294-2.50=-0.206元。 该合约只有时间价值,哪50ETF涨多少才有内在价值呢? 现在50ETF价格为2.294,至少要涨到2.50以上才有内在价值 2.50/2.294-1=8.98%。 换句而言,随着到期的时间越来越近,时间价值加速向0靠拢,没有内在价值的合约心里得有多慌才行呀!!!尤其是离目前50ETF价格更远的虚值合约。 ——买深度虚值合约的投资者都是做好了全部损失准备的人!!!这内心一定是足够强大的。 6、交易如何选择合约? 合约的实值、平值、虚值是随着50ETF价格变化时刻保持变动的,是一个动态的过程。在实盘中合约的选择参见下图: 实盘中较为保守的做法是从轻一档的实值合约开始,当如预期上涨时,可以不断移仓,时刻保持轻一档实值合约持仓;对于新手这是一个不错开始。 50ETF期权平值,实值,虚值,应该怎么选合适 投资期权你必须清楚的知道期权合约的分类,更应该了解它们各自适合什么样的行情选择? 期权合约根据其价值的不同,分为实值期权,平值期权和虚值期权三种。

一、平值合约

行权价=标的50ETF现价(或最接近标的现价的) 平值合约权利金成本适中,杠杆率适中,平值合约时间价值最大,从时间价值流失率的角度来看也是比较大,但是平值合约是最容易变成实值期权的,因此,当标的价格有效突破平值行权价时,平值合约所能带来的利润最大。 买入平值合约,从投资的成本和收益两个方面来看,是相对均衡的。买入期权而言,权利金就是成本,成本也就是最大风险,平值合约的成本相对适中。 平值期权产生盈利,对标的物价格的波动幅度要求相对适中。 但是买入平值合约有个风险,就是平值合约的权利金几乎全部由时间价值构成,当市场在合约到期日前,标的物波动很小、市场保持平稳状态时,会使得平值合约消耗完所有的时间价值,直至归零,损失所有的权利金。

二、实值合约

认购期权:行权价低于标的50ETF现价的合约称之为实值合约,间隔越远越深度实值 认沽期权:行权价高于标的50ETF现价的合约称之为实值合约,间隔越远越深度实值 实值合约的权利金成本较高,杠杆率不及平值、虚值期权,实值合约有内在价值和时间价值。 因为时间价值占比较小,时间价值对买入者侵害相对而言较低。 只要标的有波动,实值合约便能有收益产出。 原则上讲,买入实值合约(时间价值占比10%以内)是最为保守的投机交易策略。 买入实值合约类似于买入了标的物本身。 尽管实值合约的权利金最贵,从成本上来看,买入实值成本最高,但是由于实值合约的涨跌同步率很大,只要标的物有个小的波动,实值合约就可以产生收益,因此实际上对行情大小的依赖程度较低,这种合约风险也较低。 只有当标的物与持仓方向发生剧烈的反向波动时,你才会失去大部分甚至所有的权利金。 实值合约的时间价值小,因此买入实值合约,时间价值对买入者的侵害相对而言较低,因此在时间的角度上,买入实值合约也是一种保守的策略。

三、虚值合约

认购期权:行权价高于标的50ETF现价的合约称之为虚值合约,间隔越远越深度虚值 认沽期权:行权价低于标的50ETF现价的合约称之为虚值合约,间隔越远越深度虚值 虚值合约权利金便宜,杠杆率大,只有时间价值,行权价远离标的价格,只有当标的发生有利方向大幅波动时,才有利润产出,波动越大,盈利越大。 如果只是小幅上涨,由于时间价值流失的关系便出现即使方向正确还不赚钱的情况。 越是深度虚值对应行情波动要求越大。且 虚值合约到期归零的风险也大一些 。 虚值合约,特别是深度虚值的合约,大幅远离标的物现在的价格,这类期权合约获利,真的类似于买彩票了,中奖率极低。 如果选择激进的投机策略,就是买入深虚值的合约。 尽管这类期权的权利金十分便宜,买入成本极低,1手期权的潜在风险极小,但是,要特别注意:即便标的物价格发生了有利方向的变动,你买入的深度虚值期权可能不会赚钱,反而赔钱,甚至变成一张废纸! 这是因为虚值合约的涨跌同步率很小,深度虚值合约的涨跌同步率甚至接近于0,意思就是标的物价格涨了100元,你买入的深度虚值认购合约可能只涨20元,甚至5元,甚至1元。。。 只有当标的物价格出现超大的波动时,买入的深度虚值合约才会出现盈利,波动越大盈利越多,这种期权最喜欢的就是黑天鹅行情。 所以,买入这种深度虚值期权,只要成功一次,就可以有很丰厚的收益,赔率(收益/成本)极大。 每一种合约都有其特有的特性,投资者需要结合市场的趋势以及各种影响因素综合考虑,才能做出正确的选择。温馨提示:上证50ETF期权学习论坛,助力投资者投资50ETF期权。返回搜狐,查看更多 |

【本文地址】