| 携程集团研究报告:在线旅游龙头,于变局中求破局 (报告出品方: 中信建投证券 )一、携程:在线旅游龙头,致力打造“旅游营销枢纽”1、投资并购巩固 OTA 龙头地位,加码... | 您所在的位置:网站首页 › 旅游人群细分占比 › 携程集团研究报告:在线旅游龙头,于变局中求破局 (报告出品方: 中信建投证券 )一、携程:在线旅游龙头,致力打造“旅游营销枢纽”1、投资并购巩固 OTA 龙头地位,加码... |

携程集团研究报告:在线旅游龙头,于变局中求破局 (报告出品方: 中信建投证券 )一、携程:在线旅游龙头,致力打造“旅游营销枢纽”1、投资并购巩固 OTA 龙头地位,加码...

|

来源:雪球App,作者: 未来智库,(https://xueqiu.com/9508834377/233622426) (报告出品方:中信建投证券) 一、携程:在线旅游龙头,致力打造“旅游营销枢纽”1、投资并购巩固 OTA 龙头地位,加码内容营销迎接行业变局 全球领先的一站式旅行平台,投资并购巩固 OTA 龙头地位。携程集团成立于 1999 年,2003 年在纳斯达克 上市并于 2021 年在香港联交所上市,运营品牌主要包括:携程,去哪儿,Trip.com 以及天巡。自 2011 年以来, 携程在国内在线酒旅市场的交易规模持续领先,近年来在全球也处于领先地位。公司深度参与产业,通过投资、 收购、战略合作等方式向上游布局,完善供应链优势,巩固龙头地位。在住宿预定、交通票务、旅游度假三大 OTA 传统业务的基础上,携程逐步从交易平台向内容化综合平台转型,有望驱动企业长期成长。2021 年携程发 起“旅游营销枢纽”战略,持续加码内容社区、直播等业务,加码内容营销迎接行业变局。

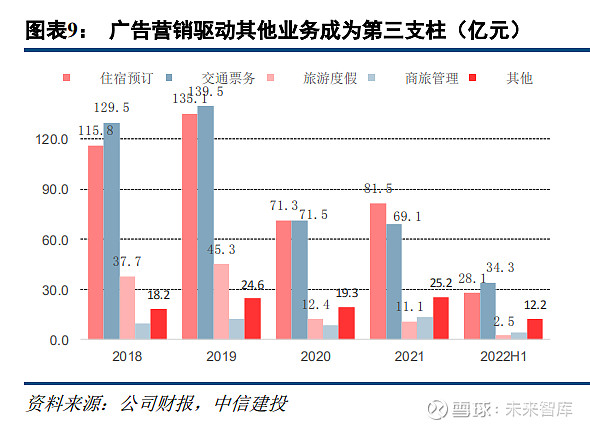

管理层产业背景雄厚,有助于资源整合。携程创始人季琦与沈南鹏于 2002 年共同创立如家酒店(首旅如家 前身),又于 2005 年创办华住酒店集团及旗下领先经济酒店品牌汉庭,沈南鹏为首旅如家酒店集团高管,目前 华住与首旅如家已稳居国内三大酒店行列。公司董事李彦宏为百度掌门人,深耕行业多年,出任中国互联网协 会副理事长,百度为携程最大股东。现任董事会主席梁建章有信息技术从业背景,曾赴美深造研究人口学,具 有把握互联网人口变迁趋势的前瞻性优势,2013 年回归携程后大力驱动公司抢占互联网移动资源,并于 2021 年提出“旅游营销枢纽”内容化战略,迎合市场向综合化平台转变的趋势。 股权架构清晰,百度为最大股东。携程股权较为分散,百度为第一大股东,持股占比 10.78%。高管持有携 程 2.68%的股权,其中公司总裁范敏持股占比 1.26%,董事会主席梁建章持股 1.23%,首席执行官孙洁持股 0.19%。 对外投资方面,携程通过 C-travel International Limited(中旅国际有限公司)等子公司间接持有同程旅行 25.26% 的股权,及华住/首旅/如家酒店 6.90%/12.63%/15.00%的股权。 2、财务分析:国内业务受疫情冲击严重,海外业务复苏趋势延续 “住宿+交通”贡献近八成营收,内容营销业务高增。携程的收入结构主要由交通票务、住宿预订、旅游 度假、商旅管理以及含广告和金融在内的其他业务五部分组成,其中“住宿+交通”业务贡献主要收入,合计占 比接近八成。受出行限制影响,疫情后度假业务收入占比持续下降,2019/2020/2021 分别为 12.7%/6.8%/5.5%,2022H1 降至 3.0%。商旅管理业务覆盖企业用户差旅行程预定、数字化管理等多元化需求,2019/2020/2021/2022H1 营收分别为 12.6/8.8/13.5/4.3 亿元人民币,收入占比自 2018 年的 3.2%扩张至 2022H1 的 5.2%。其他业务涵盖广 告营销及金融服务等非传统 OTA 服务,受益于内容战略,广告营销产品强势增长,其他业务收入占比从 19 年 的 6.9%扩增至 22H1 的 15.0%,成为公司营收第三支柱。

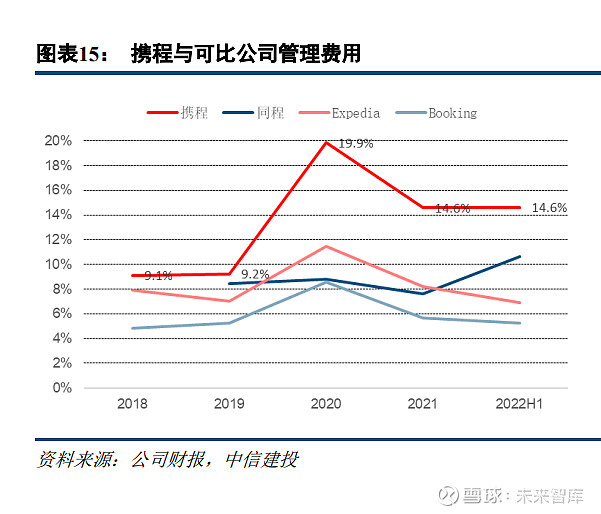

国内业务受疫情冲击严重,海外业务复苏趋势延续。营收方面,2020/2021/2022H1 携程分别实现净收入 183.2/200.2/81.2 亿元人民币,同比增长-48.7%/9.3%/-18.8%,恢复至 2019 年同期水平的 51.4%/56.1%/48.2%。其 中,22Q2 公司实现净收入 40.2 亿元,同比增长-31.9%;交通票务收入为 17.63 亿元/-14.67%,国内业务承压, 但海外持续复苏,海外机票预订量同比增长超 100%,欧洲机票预订已接近疫情前;住宿预订收入 13.57 亿元 /-44.73%,本地游支持明显,6 月下旬国内酒店预订量已超疫前,Q2 本地酒店预订较 19 年增长超 30%;旅游度 假收入 1.22 亿元/-66.76%,受疫情冲击严重;商旅管理收入 2.10 亿元/-46.15%。毛利率方面,依托轻资产模式 及行业龙头规模优势,公司毛利率长期维持在 75%以上,高于国内其他旅游 OTA 企业,相比全球最大线上住宿 预订公司 Booking 仍有差距;2018 年实施“线上+线下”下沉战略后毛利略降。利润方面,2021 年公司实现 Non-GAAP 净利润 13.56 亿,对应利润率 6.77%,22Q1 亏损 0.36 亿,主要系投资损失影响,22Q2 亏损 2.03 亿, 主要系上海、北京等城市局部封控以及跨区域流动管制影响。 内容战略下销售费用率稳步降低,注重研发投入远超同行。携程销售费用包括销售及营销人员相关支出、广告开支,其中广告开支占比约六成。近年来携程不断加强内容营销体系建设,采用“内容生态+会员体系”的 方式实现高 ROI 投放,销售费用率持续降低,2020/2021/2022H1 分别为 24.1%/24.6%/20.6%。公司研发费用主 要包括供应网络维护及服务平台管理支出,2020/2021/2022H1 研发费用率分别为 41.9%/44.9%/46.1%,未来有望 逐步恢复到疫情前水平。在疫情反复影响业绩承压的情况下,携程进一步控制管理费用成本,调整员工结构, 总员工数量从 2019 年的 44300 降低至 2021 年的 33732,2020/2021/2022H1 公司管理费用分别为 36.4/29.2/11.9 亿元。

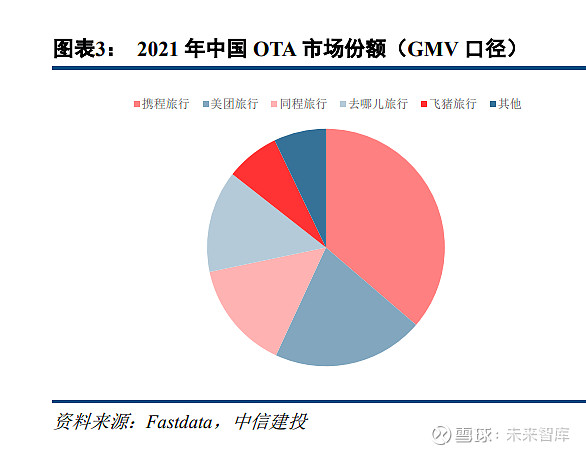

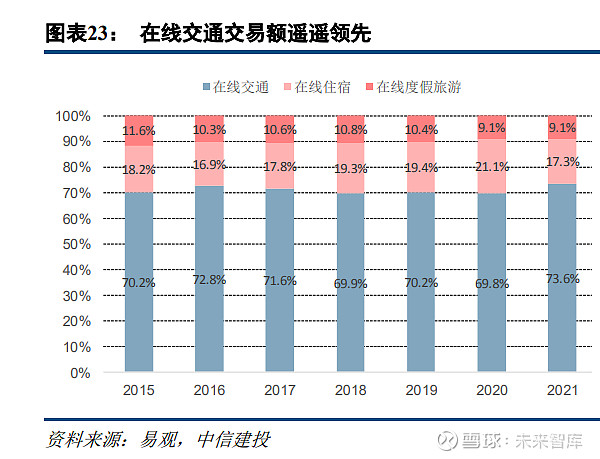

1、线上渗透率仍有提升空间,行业集中度较高 我国在线旅游市场空间广阔,线上渗透率仍有提升空间。根据欧睿口径数据,2016 年以来我国在线旅游市 场规模突破万亿,2016-2019 年复合增速约为 20%,尽管 2020 年受疫情冲击,但 21-22 年逐步回暖,预估 2022 年有望恢复到 2019 年的 85%。另一方面,我国 OTA 线上渗透率约为 60%,距离美国等发达国家仍有较大提升 空间。随着疫情影响逐渐减弱,在线旅游行业将伴随经济整体重回稳步增长轨道,并借助产品服务的升级换代 提升渗透率。 行业集中度较高,携程去哪儿合并后处于显著领先地位。近年来我国 OTA 行业竞争格局进入寡头垄断阶段, 根据 Fastdata 数据,2021 年行业 CR4 接近 93%,携程持续保持领先地位,尤其是与去哪儿合并之后,携程的 规模优势显著增强。 2、OTA 三大细分赛道:交通充量,住宿造血,度假补充 OTA 渠道 GMV 高于在线直销,主要依靠三大核心业务佣金盈利。根据 Fastdata 报告,按照 GMV 口径 2021 年在线旅游市场 OTA 与直销占比分别为 66.4%/33.6%。OTA 三大核心业务为在线交通、在线住宿及在线度假旅 行,其中在线交通市场最大,交易额占比稳定在七成左右;而在线住宿则为 OTA 最核心业务,营收贡献过半。

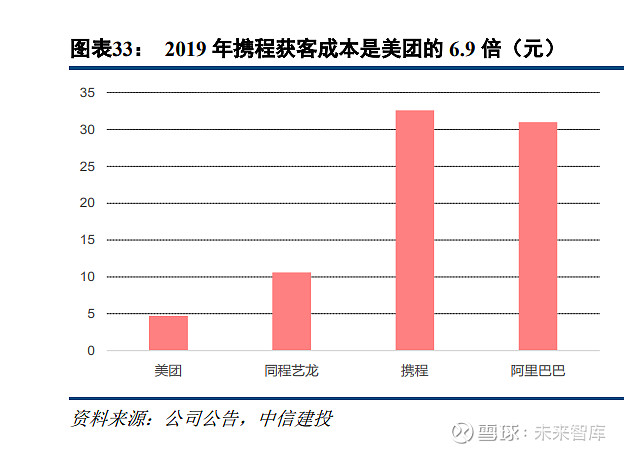

交通:上游集中交叉搭售补充佣金,携程系占领市场主导地位。我国铁路交通及航空体系为国有运营,行 业高度集中且上游供应商议价能力强,挤压在线旅游服务企业佣金空间,因此在线交通交易规模虽占比七成而 营收贡献仍不及在线住宿业务。OTA 平台为补充持续下跌的佣金率推出交叉搭售产品,用户在预定交通票务的 同时可选择购买附加增值服务,涵盖保险、附加酒店套餐、接送租车、贵宾休息室等内容。对比住宿业务及度 假业务,在线交通板块弹性较小,月活跃用户基本稳定。携程系品牌 2018 年及 2019 年 H1 市场占比分别为 54.6%/56.0%,占主导地位。 住宿:贡献 OTA 过半营收。集中度越高的行业在产业链中拥有更高的话语权,横向对比看,我国酒店行业 市场集中度显著低于美国,美国中端酒店 CR3 和经济型酒店 CR4 高达 90%和 75%,而我国仅为 11%和 8%,纵 向对比看,酒店赛道相比 OTA 其他赛道如航空和铁路,集中度显然更低。从渠道角度看,直销比例越高的行业 对 OTA 渠道的依赖度越低,因此也可以支付更低的佣金率,横向对比看,因为我国酒店行业连锁比例较低, 直销比例因而相对较低,纵向对比看,酒店行业相比航空、铁路的直销比例显然更低。因此,无论是和海外对 比,还是和酒旅其他赛道对比,我国酒店(商户)在产业链中话语权相对较弱,天然存在 OTA 需求,并且佣金 率水平也相对较高,因此可以理解在我国 OTA 细分赛道中在线住宿以近两成的交易额贡献近五成的佣金收入。 中高端酒店占比仍较低,ASP 有望继续提升。中国的经济型酒店房间占总量比例为 70%,美国为 40%,从 千人保有量来看,我国的中端、高端酒店房间数量都有上升空间。2019 年之前,由于供应量快速增长以及竞争 激烈,我国酒店房间定价难以提升, 2019 年之后,随着供需格局趋于稳定,以及未来中高端酒店间夜量占比 提升,我国酒店行业 ASP 有望继续提升。 美团间夜量领先,携程系 GMV 领先。2019 年美团酒店间夜量超越携程系,但携程系酒店 GMV 仍领先美 团,主要原因在于携程系酒店 ASP 仍显著高于美团。美团酒店快速崛起的原因有几方面,首先,在收购大众点 评后,美团在线上到线下的交易导流能力和内容社区两方面优势互补,流量优势更明显,MAU 水平显著高于携 程,获客成本显著较低,酒旅业务本质是对美团流量的再次变现,公司披露 2019 年上半年 90%新增酒店用户来 自外卖或到店,同时住宿的流量又会反哺到店和外卖。第二,美团从低线城市酒店预订做起,不同于定位异地 旅行服务的飞猪和携程,美团依附于平台已建立的本地生活服务网络,从本地即时酒店、旅行需求入手,钟点 房、低星酒店占比高,待规模扩大后再从低星酒店渗透高星酒店。

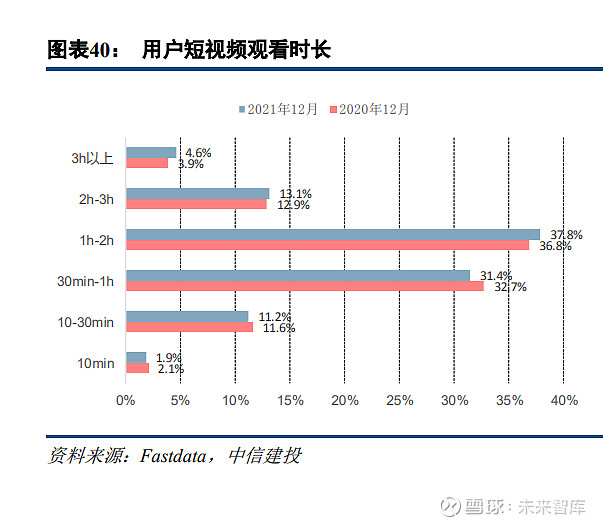

度假:品质休闲游需求增长,短途本地游驱动复苏。度假板块受疫情影响波动最大,为迎合出行管控带来 的需求变革,在线旅游度假以“短途游”为亮点,结合品质休闲游逐年扩增的趋势打造“周边游”产品,2021 年国内三小时以内目的地出行计划占比高达 51.5%,有效驱动线上旅游度假业务复苏。 3、传统商业模式受流量冲击,竞争加剧迎来转型关键期 从交易平台到“交易+营销”综合平台,优质内容沉淀私域流量为关键。(1)传统 OTA 运营模式分为以国 内头部品牌携程、同程、途牛为代表的代理模式及以海外龙头 Booking、Expedia 代表的批发模式,盈利方式主 要为抽取上游佣金,提供少量广告支持服务。传统 OTA 核心竞争力在于建立供应链资源壁垒,议价能力越强, 营收稳定性越高。(2)与电商 B2C 平台类似的飞猪和搜索比价平台去哪儿则相较更为轻简,商家缴纳软件使用 费及平台服务管理费后可将旅游产品上架至店铺,由平台向需求端投放产品。平台运营成本低,但对营销引流 能力要求较高。飞猪背靠阿里生态具有天然流量优势,在淘宝设置一级端口降低获客成本。(3)以“内容+目标 客群社区”的媒体模式近年备受瞩目,主要分为旅游垂直 UGC 社区及以小红书、抖音等为代表的泛内容平台。 平台通过优质内容提高目标群体留存,并在长期培育稳定的优质客源,通过广告营销、引导潜在消费者完成交 易等方式完成流量变现。疫情期间旅游行业受创,广告营销作为稳定的收入来源可在补充在线旅游平台营收的 同时压缩营销成本,加速了国内 OTA 的内容化转型之路。 内容化大势所趋,短视频旅游生态闭环逐步形成。2021 年短视频月活用户逾六亿,一半以上用户日均观看 时长超 1 小时,旅游成为短视频媒介理想变现场景。随着短视频内容平台向旅游行业渗透,直播/短视频平台已 成为旅游票务预定重要渠道。根据益普索 2022 年调研数据,约 35%受访者表示会通过该渠道预定旅游票务。调 研结果显示高线级城市和中青年群体对内容渠道预定接受度较高,高/低线级分别为 37%/33%,18-30 岁群体接 受度为 37%,而 41-55 岁为 31%。在优质内容加持下,短视频 KOL 驱动用户形成内容认同并促进粉丝沉淀,一 方面增强用户粘性,挖掘潜在需求刺激交易达成,另一方面可持续吸引用户发布旅游动态,形成“内容+KOL+ 宣传获客+预定旅游”的正向生态闭环。

抖音:短视频触达大量潜在用户,有望实现流量变现。2018 年,抖音与西安、重庆、南京等多座城市合作 进行城市推广,成为“网红景点孵化器”,当年“五一”期间,西安旅游收入猛增 139%达到 45 亿元。 2019 年 抖音再次试水在线旅游业务,与订单来了联合主办民宿季活动,邀请 24 位旅游达人前往民宿拍摄短视频,用户 在刷短视频的同时可直接进入购买界面下单民宿提供的折扣优惠券。数据显示,此次活动相关视频播放量达 1.2 亿,民宿的预售额突破了 100 万元。2020 年,抖音开始旅游业务初期布局,并于抖音商家的个人主页中,添加 “门票预订”、“酒店预订”入口设置,随后又增加旅游榜单以及发布旅游报告等功能。2021 年抖音开启“山竹 旅行”内嵌小程序内测,包含了门票预订、酒店预订等功能,正式进军旅游 OTA 市场。 据巨量引擎报告,2021 年抖音平台旅行兴趣人数超 2.7 亿人,旅行相关的视频量增长了 65%,相关视频分享量增幅达 117%。此外,抖 音旅游视频获得了 2.27 万亿次累计视频播放,旅游内容创造人共计 11.2 万,旅游企业账号超 10.5 万,潜在消 费者规模广阔。2022 年抖音重新调整业务布局,并于 8 月抖音下架独立运营的酒旅业务,将商户资源迁移至韧 性较强的“抖音生活服务”板块,调整业绩归属后有望进一步与本地生活资源协同,加速流量变现。 美团:下沉酒店市场分羹,协同本地业务迅速成长。作为国内最大的本地生活服务平台,美团以极致性价 比优势培养品牌认知与消费习惯。在下沉市场先发优势加持下,美团酒旅业务已成为现金牛板块,2021 年到店、 酒旅业务营业收入 212 亿元人民币,酒店间夜量达 3.55 亿,运营利润达 82 亿元。未来美团将乘胜追击,一方 面进一步“向下”开拓本地化需求,在疫情红利下利用本地商户资源推广周边游产品,2022 年国庆假期前夕美 团“本地游、周边游”等关键词搜索量环比暴涨 440%;另一方面 “向上”进军高端化星级酒店,通过“酒店 +X”计划向酒店提供销售住宿+非标服务,挑战传统 OTA 资源壁垒,目前已覆盖香格里拉、恒大、开元等 20 余家高星级酒店集团。同时,旗下大众点评兼具内容平台工具属性,以素人消费者图文笔记为主,反馈兼具即 时性与真实性,在内容社区运营的基础上为本地业务持续导流。 携程拥抱内容运营,与流量平台双向奔赴。早在 2018 年携程便启动内容营销相关产品,面对旅游市场疲软, 2020 年公司领导人梁建章提出战略转型计划,直指“综合营销枢纽”。2018 年携程发布旅拍功能,2020 年开启 BOSS 直播业务,而 2021 年推出的星球号,不仅可以发布官方图文、短视频、话题互动和挑战活动,还可以利 用携程直播平台,通过自开播形式和达人带货能力让用户快速种草。 三、多年深耕造就行业壁垒,积极创新于变局中破局近几年,随着美团酒旅的快速崛起,间夜量赶超携程,以及抖音、小红书等内容平台加码在线旅游业务, 市场担心泛生态互联网巨头基于流量等优势,对老牌垂类龙头携程集团的市场地位产生威胁。我们认为,携程 深耕 OTA 行业多年,深刻理解行业 know-how,其核心竞争力/壁垒体现在多方面,如:(1)更强的品牌力和更 优质的服务;(2)管理层的产业资源以及多年收并购、战略合作打造的供应链资源(高端酒店优势等);(3)在 交通票务方面的显著优势;(4)在商旅和国际业务方面的优势等。携程的这些竞争壁垒较难被美团、抖音等互 联网新贵轻易撼动,与此同时,面对行业变局,携程积极效仿美团、抖音等竞对打法,积极作出应对,如:(1) 加码低线城市,用户继续下沉;(2)增加内容方面投入;(3)酒店业务,增加低星酒店业务,争夺美团基本盘; (4)交通业务,加大机票+X 比例,加码交叉销售;(5)旅游业务,布局线下门店,加码同城游、周边游、短 距离游等。无论美团还是抖音,其到店酒旅业务的发力重点是到店而不是酒旅,携程和美团本质都是工具平台, 多年先发优势培养下的用户心智难被逆转,流量是一个影响因素但不是核心矛盾。抖音作为内容平台,平台属 性及加载率上限制约本地生活业务的长期发展,对携程的基本盘影响非常有限。携程作为 OTA 垂类赛道龙头, 多年深耕打造的优势及行业地位,在泛互联网流量新贵拓展业务边际的当下,仍将屹立不倒。 1、深耕行业多年,龙头地位难被撼动 (1)产业链资源丰富,品牌力强 携程在旅游产业链通过多年的投资并购打造了深厚的资源壁垒。携程以旅游服务为中心,在旅游信息平台、 特色游服务、酒店、民宿、机场消费、海外服务等相关赛道广泛投资,成为国内 OTA 平台中规模领先的综合体。 根据 IT 桔子数据,截至 2022 年 10 月,旅游综合服务行业机构投资排行榜上携程位居第二,仅次于红杉资本中 国,携程所投资的领域中住宿、旅行服务及出行赛道占比最高,分为为 35%、18%、16%。在住宿赛道,携程 是华住集团第四大股东,是首旅酒店第二大股东,是亚朵酒店第四大股东,携程创始人与华住、如家创始人高 度重叠;此外,携程还通过投资途家、有家民宿发展非标住宿业务。在交通出行领域,携程和东方航空签订战 略合作框架协议,在业务、股权、资本市场等领域开展全方位合作;此外,携程还投资一嗨租车、收购智行火 车票。在旅行服务领域,携程战略投资同程、艺龙,收购去哪儿,巩固了 OTA 龙头地位,通过收购华远国旅、 入股众信旅游加码国际业务。

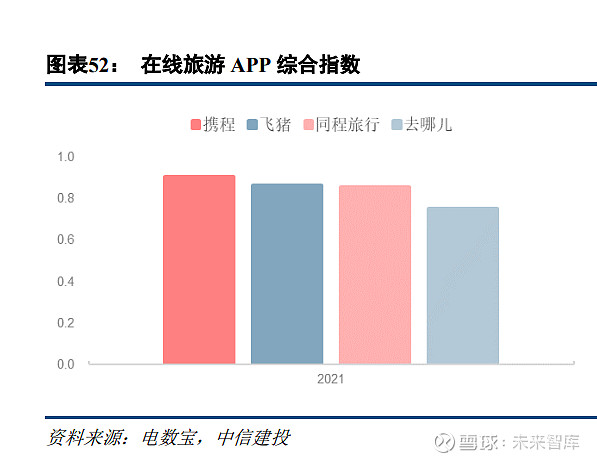

携程在中高星级酒店上积累的资源与优势短时间难以撼动。目前携程已与洲际酒店、温德姆、凯悦、香格里拉、开元等多个品牌及集团开展线上线下的密切合作。洲际酒店在携程平台开设全球首家 OTA 官方旗舰店, 并开设会员体系互通。温德姆与携程开展线上分销合作,携程平台覆盖温德姆集团 22 个品牌及全球 9000+酒店, 温德姆在携程开展大促销活动及携程星球号。此外,主打经济型酒店的华住、首旅如家等品牌亦与携程有密切 合作。携程在中高星级酒店上积累的资源与优势短时间难以撼动。 远超同行的客户服务投入奠定了携程的品牌力和服务口碑。如果说收并购积攒的产业链资源是携程品牌力 的硬基础,那么优异的服务品质就是携程品牌力的无形支撑。自携程创立以来,呼叫中心就一直伴随着公司业 务一同发展壮大,携程创立初期主要通过呼叫中心帮助用户完成机票、酒店等旅游产品的预订,在 2010 年之前 呼叫中心完成的订单预订占比超过 60%,目前携程拥有世界上最大的旅游业呼叫中心,呼叫中心员工近万名。 经过近 20 年的迭代,目前携程的呼叫中心系统已经演进为第五代呼叫中心系统,即完全自主研发的基于 Free Switch 的软交换与 IVR、微信 Server、邮件系统、无线 IM Server 的全渠道全媒体客服系统。远超同行的客户服 务投入打造了携程独特的优势,也奠定了携程的品牌力和服务口碑。根据电数宝数据,2021 年携程 App 综合指 数超过飞猪等同类型产品,用户满意度分数也高于其他同类型产品。根据深圳市消委 2021 年发布的在线旅游平 台行业消费评价指数,携程消费者指数得分 8.24,仅次于航班管家,高于美团、飞猪等。

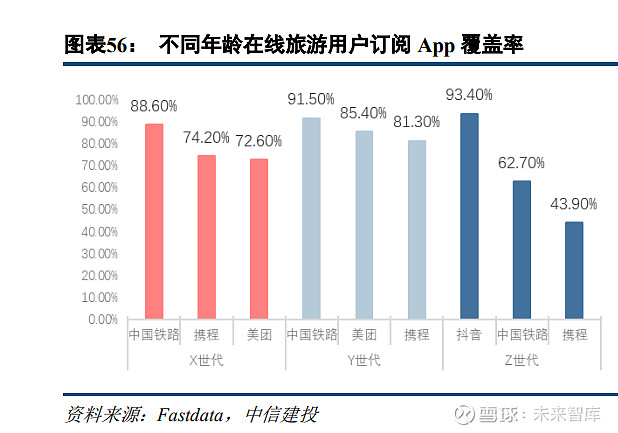

作为垂类平台,携程的流量入口依然十分丰富。携程除自身平台流量外,大量订单来自搜索引擎等外部渠 道。携程背靠百度,在百度搜索引擎、高德地图、微信小程序等开通接口,并有去哪儿、同程、途家等同集团 或关联产品为其引流。高德地图的周边酒店预订功能中显示携程、同程等平台的比价信息;在百度搜索酒店、 机票等关键词,携程的页面程序被置顶显示。虽然自身活跃用户规模弱于美团等综合平台,携程通过搜索引擎、 地图工具等外部渠道获得高质量且稳定的客源。美团作为本地生活综合平台,流量以站内为主,以大众点评、 微信端小程序、美团系其他分销渠道为辅;短视频领域,抖音已开设酒店订购服务,流量主要来自站内。站在 商家角度,经营美团平台首要关注智能排序下的自然流量,在携程平台则更需要关注搜索场景与关键词。 (2)在商旅业务和交通票务业务具有显著优势 与美团等竞对平台相比,携程在商旅方面具有差异化优势。携程以交通票务起家,围绕高端商旅人士的出 行场景展开服务,携程商旅一直是携程差异化竞争优势之一,得益于深厚的产业链资源和优异的服务品质,携 程系酒店 ASP 远高于美团,因而即使在间夜量被反超后,酒店 GMV 层面仍保持领先。从产品设计来看,携程 集中展示的功能包括酒店、机票、火车票、门票、景点;美团集中展示的功能包括美食、休闲游玩、住宿、丽 人、家居装修等;携程的住宿热门筛选包括上榜酒店、含早餐、酒店公寓、迷人海景、室内泳池等,美团的住 宿热门筛选包括露营地、民宿、情侣约会、免费停车等。 携程核心用户群体具有高旅行消费力,同时颇具潜力的年轻一代占比不断上升。根据携程发布的《中国高 端旅游出行趋势洞察》,31-50 岁用户是旅行消费的主力军,携程用户中 31-50 岁用户的占比接近 70%;与此同 时,携程在年轻一代的安装率也呈逐年上升趋势,根据携程 2018 年三季报,35 岁以下的客户比例在过去 5 年 里稳定保持在 70%左右,其中年龄在 29 岁以下的年轻用户增长最快,占比已经从 30%增加到将近 50%。根据 易观千帆,2022 年 4 月携程用户中中等以上消费者占比达到 85 %。

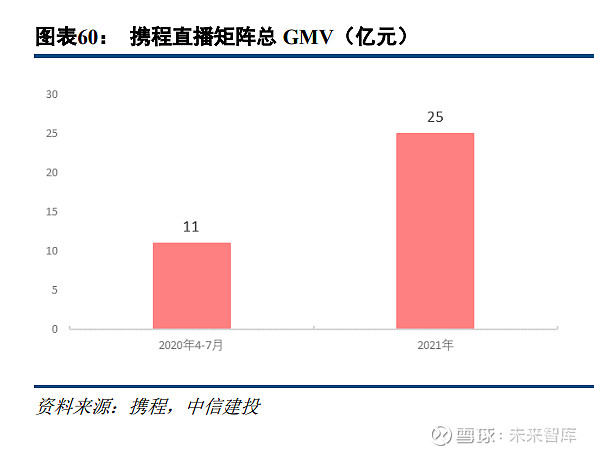

携程在交通票务业务上同样具有显著优势。携程以机票预订起家,交通票务(佣金)收入是携程最主要的 收入来源之一。携程的交通票务业务以机票预订为主,同时包含火车票、汽车票、船票等预订。携程机票预订网络已覆盖国际国内绝大多数航线,收购去哪儿后,携程票务业务的优势更为稳固,业内难有公司与之竞争。 根据比达咨询数据,携程与去哪儿为目前市场上用户最常用的订机票 App,根据易观数据,携程集团的携程和 去哪儿机票预定市场份额之和超过 50%。 2、积极创新,以变破局 (1)发力内容营销,加码下沉市场 2020 年以来发力内容营销,旅游营销枢纽战略赋予品牌新活力。携程平台长期以一站式旅游服务交易平台 模式存在,奉行“交通引流、住宿及其他产品变现”的商业逻辑。2020 年为应对新冠疫情,携程推出 BOSS 直 播,公司董事局主席梁建章亲自为高星酒店带货,2021 年携程发起旅游营销枢纽战略,以星球号为载体,打造 开放的营销生态循环系统。BOSS 直播在 2021 年开启平台化之路,将单维度的直播能力沉淀为平台系统能力, 吸引了超过 3000 家旅游商家入驻,商家开播场次达 10000+。根据携程披露的统计数据,2020 年 BOSS 直播上 线 4 个月全直播矩阵预售 GMV 超过 11 亿元,2021 年全年这一数字为 25 亿元,同时客单价从 2020 年的 1704 元上升至 2021 年的 2160 元,复购率从 41.5%上升至 51%,高星酒店尤为畅销。 携程以星球号为载体,集合流量、内容、商品三大核心板块。星球号是旅游营销枢纽战略的核心抓手,上 线之初就吸引了百余商家入驻,覆盖了来自全球的 70 余家综合度假区、景区、40 余家酒店集团、文旅业主集 团、以及 10 余个目的地旅游局等。利用携程数亿旅行用户的精准流量池,旅游商家可以通过星球号旗舰店,以 优质内容工具、定制化私域运营工具精准触达用户,服务用户个性化需求。此外,全网旅业生态角色都能在星 球号旗舰店打造私域运营空间,个人或品牌均可借势携程平台的产品供给能力,整合吃、住、行、游、购所有 产品,结合携程平台中个人用户旅拍、游记和攻略等内容,打造专属于商家或个人的内容和营销阵地,进行定 制化私域运营和变现。

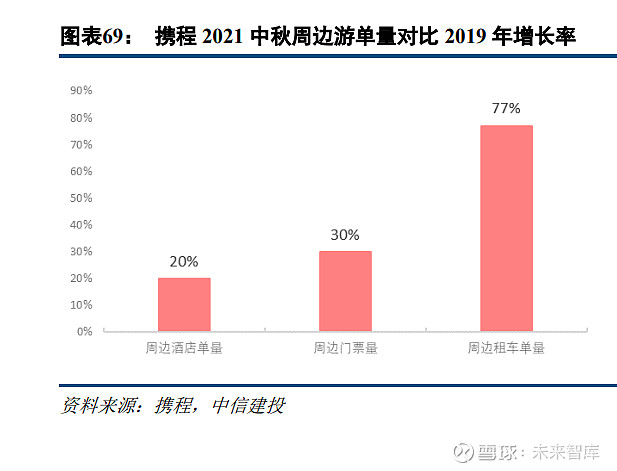

拓展低线城市低星酒店市场,布局低线城市线下门店,提高下沉市场渗透率。美团酒旅的快速崛起某种程 度上得益于其在下沉市场的布局,近年来,为应对美团等新兴巨头的竞争,携程也积极深入下沉市场,其主要 打法分为两个方向,一是通过去哪儿等合作平台拓展低线城市低星酒店市场,另一方面是联手去哪儿、百事通 等平台以加盟模式大力布局低线城市线下门店,提高下沉市场渗透率。具体而言:(1)同程艺龙:通过微信生 态辐射低线级城市的用户,2021 年上半年同程艺龙注册用户中来自非一线城市的比例约为 86.6%,来自微信平 台新增付费用户约 59.3%来自三线及以下城市;(2)途牛主要销售组团游和自助游产品,商业模式是从旅游批 发商采购产品并在网上卖给用户,利用打包出售的价格优势,线下在三四线城市已做到充分的渠道下沉,目前 有门店 500 余家;(3)去哪儿、百事通:专注低端酒店代理,通过收购加盟实现门店的下沉,携程系包括去哪 儿、旅游百事通总共在超过 300 个城市拥有约 6000 家门店。根据易观千帆数据,2022 年 4 月携程 App 活跃用 户中有 24%来自五线城市,超过其他所有城市线级。 (2)票务优势带动交叉销售,后疫情时代重视周边游 推出多样化“机+X”产品,带动交叉销售。交通票务赛道为 OTA 贡献了较大比例的交易额,但机票、火 车票上游议价能力强,因而挤压了 OTA 的佣金率空间,叠加近年来机票提直降代等因素,OTA 交通票务的佣 金收入和利润情况不容乐观。携程以交通票务起家,在票务业务有显著优势,因此,近年来携程逐步将交通票 务作为引流手段,通过“机+X”的方式,带动交叉销售,此举和美团、飞猪等平台的的“酒+X”有异曲同工之 处。携程用户在预定机票时,会在下单界面提供保险、机场餐饮等服务,订单界面提供接送机以及目的地酒店、 当地玩乐等服务,从而使一些附属的互补服务(如保险、机场休息室等)依靠主营服务更多地被消费者选择, 提高效率和客单利润。 疫情后大力布局周边游业务。疫情初期携程已经敏锐洞察到省内游需求量的增长,在 2020 年五一期间推出 安心周边游等活动,通过整合资源,以“BOSS 直播预售”、“安心游联盟”、“智慧景区服务标准”、“超级品牌 日”等创新,激发、挖掘本地旅游需求,并在携程门店上线“豚厂生活馆”,全新搭建“购物+本地生活”内容, 构建出更加完整的周边游服务链。同时得益于携程对商旅产品的长期运营经验,周边游中高品质跟团游受到市 场欢迎,在 4 月的省内跟团游订单中,5 钻选择占比 36%,4 钻占比 35%,七成选择高钻级产品。2022 年十一 期间,根据携程发布《2022 年国庆假期旅游总结报告》,在“就地过节”的号召下,携程推出相应推广和促销 活动,本地游、周边游、短途游主导国庆假期旅游市场,国庆 7 天本地、周边旅游订单占比达 65%,本地周边 人均旅游花费较去年国庆增长近 30%。

3、积极布局海外业务,打造新增长曲线 后疫情时代,海外旅游恢复速度快于国内。根据中国社会科学院旅游研究中心发布的数据,2021 年五大区 域中美洲旅游经济复苏水平最高,旅游总人次恢复到疫情前 2019 年水平的 65.2%,旅游总收入恢复到 2019 年 水平的 67.0%;其次是欧洲,旅游总人次和旅游总收入分别恢复到疫情前 2019 年水平的 52.6%和 57.7%;非洲 旅游总人次和旅游总收入分别恢复到疫情前 2019 年水平的 47.6%和 54.2%;亚太则分别是 48.6%和 47.9%;中 东分别是 47.3%和 37.8%。分国家看,我国旅游业的恢复程度相较海外市场处在较低水平。 对比其他 OTA,携程在海外业务上具有先发优势。2016 年起携程开始了一系列国际投资和并购,2016 年 11 月携程以 14 亿英镑收购英国旅游搜索巨头天巡,2017 年 11 月,收购美国社交旅游网站 Trip.com,将其转型 为携程国际版,2019 年携程宣布集团新英文名称 Trip.com Group Limited。2019 年 8 月,携程成为“印度版携程” MakeMyTrip 的最大股东;3 个月后,和 TripAdvisor 宣布达成了战略合作伙伴关系;同年 12 月,还从差旅巨头 BCD Travel 手中收购了总部位于荷兰的 OTA 集团 Travix。目前携程海外本土业务主要由 Skyscanner 和 Trip.com 两个品牌运营。其中:(1)Skyscanner 是全球最大的独立机票搜索引擎,2019 年后每月用户超过 1 亿,疫情前 收入长期稳定上升,2019 年收入达到 3.1 亿英镑;(2)Trip 是一家旅行发现应用,前身为 Gogobot,携程收购 Trip.com 主要看中域名及技术积累,作为国际化开拓的战略里程碑。 现阶段携程海外业务加速恢复,海外部分成为重要的业绩支撑。2022 年二季度,携程集团的海外业务延续 一季度的趋势,继续保持高增长,在欧洲和美国市场的收入已经超过 2019 年同期,亚太市场业务也在快速增长; 海外业务在携程整体营收中的占比逐步回升。在明星品牌 Trip.com 的带动下,携程海外业务整体增长强劲,海 外平台机票和酒店预订量同比增长超过 100%,其中酒店预订量较 2019 年增长超过 50%,海外酒店恢复快于行 业;海外目的地玩乐产品预订量环比增长 24%,并在 2022 年上半年保持三位数的同比增长,上半年携程海外商 旅酒店交易额同比增长 540%。 (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 详见报告原文。 精选报告来源:【未来智库】 |

【本文地址】