| 价宝荐文 | 您所在的位置:网站首页 › 推荐几只基金定投 › 价宝荐文 |

价宝荐文

|

来源:雪球App,作者: 电子ETF,(https://xueqiu.com/3673556274/82931226) 5种常见智能定投 智能定投可不只是名字好听,还是有两把刷子的:

★ 它们可以判断市场处于低点or高点。 ★ 它们可以通过参数设置实现“低点多投,高点少投”。

万变不离其宗,虽然智能定投花样不少,但基本都是围绕这两点做文章。

下面,我们就来一起认识一下目前最常见的5种智能定投: 均线法 通过指数均线来判断市场处于低点还是高点。 如果指数的收盘点位低于指数均线,就判断市场处于低点; 如果指数的收盘点位高于指数均线,就判断市场处于高点。 做均线法定投,首先要选择一个参考指数和一条均线。 参考指数比较好理解,就是上证综指、沪深300、创业板指等等主流指数。 均线也有很多种: 30日均线、60日均线、180日均线、500日均线等等。 均线法怎么实现“低点多投、高点少投”呢? 我们做定投都要设置一个扣款金额,也叫“基准扣款金额”。低点时就在基准扣款金额上浮一定比例进行扣款,而在高点时就减少一定比例,这个比例就是均线法定投需要设置的参数——级差。 所以,做均线法定投,我们总共需要设置3个参数:参考指数、均线、级差。 基金公司均线法定投设置页面  我们以上证综指为参考指数,180日均线、30%级差为例,看看均线法具体是如何实现“低点多投,高点少投”:

如果扣款前一日上证综指收盘价低于180日均线,但幅度未超过5%,则扣款日的定投扣款金额将放大30%,达到基准扣款金额的130%;幅度在 5%至10%之间,则定投扣款金额达到160%…最多可以放大到基准扣款金额的280%。 反过来, 如果扣款前一日上证综指收盘价高于180日均线,但幅度未超过15%,则扣款日的定投扣款金额将缩小到基准扣款金额的70%…高于180日均线的幅度超过100%,则不扣款。 表格更直观:  注:基准扣款金额是开通定投时设定的每期扣款金额 移动平均成本法 通过定投基金的最新净值和已买入该基金的平均成本来判断低点、高点。 具体来说, 最新净值就是定投扣款日前一日的基金单位净值; 平均成本就是前期定投已买入的基金份额的单位平均成本。 如果最新净值小于单位平均成本,并超过一定幅度,就判断市场处于低点; 如果最新净值大于单位平均成本,并超过一定幅度,就判断市场处于高点。 移动平均成本法需要设置4个参数,来实现 “低点多投、高点少投”: 最新净值低于单位平均成本a%时,扣款金额提高到b; 最新净值高于单位平均成本c%时,扣款金额降低到d。 a、b、c、d就是需要我们设置的4个参数。 移动平均成本法设置页面  举个栗子,你用移动平均成本法定投了A基金,基准扣款金额是1000元,而把a、b、c、d分别设置为0.5%,1500元,4%,500元。 当扣款前一日A基金的最新净值小于已买入A基金的单位平均成本,且幅度超过0.5%时,定投金额加码到1500元; 当扣款前一日A基金的最新净值大于已买入A基金的单位平均成本,且幅度超过4%时,定投金额减少到500元。 定投盈亏法 比较简单直接:如果定投账户亏损达到一定幅度,则判断市场处于低点。

值得注意的是,定投盈亏法只判断低点,不判断高点,只在低点加码定投,而在其他时候都按照原先设定的基准扣款金额进行定投扣款。

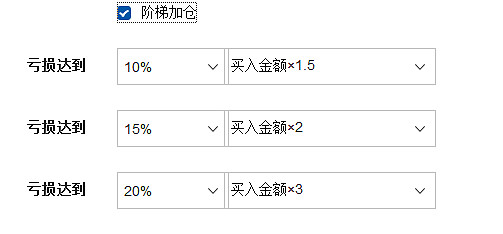

定投盈亏法通过设置2个参数,实现“低点多投”: 定投账户亏损幅度达到a%时加大定投金额、加仓的幅度b%。 定投盈亏法设置页面  以上图所示的参数为例,在定投扣款日,定投账户的亏损幅度达到10%时,定投扣款金额为基准扣款金额的1.5倍;亏损幅度达到15%时,扣款金额为基准扣款金额的2倍;亏损幅度达到20%时,扣款金额为基准扣款金额的3倍

其实,移动平均成本法和定投盈亏法原理相似,都是将定投买入基金的成本和最新价格比较,来判断位于低点还是高点,从而调整扣款金额。 市盈率法 通过指数的市盈率来判断市场处于低点还是高点。 如果指数当前市盈率处于其历史水平的低位,则判断市场处于低点; 如果指数当前市盈率处于其历史水平的高位,则判断市场处于高点。 所以我们需要选择一个参考指数,包括上证综指、沪深300等主流指数,根据参照指数的市盈率水平来判断市场处于低点还是高点。

如何实现“低点多投,高点少投”呢? 这个问题还没有得到完美的答案。因为不论是在定投设置页面,还是在推出该定投的基金公司网站上,都没有具体说明规则。 设置页面只需设定参考指数和最大投资倍数。最大投资倍数即低点加仓的最大幅度,以免加仓过度。 市盈率法定投设置页面  趋势法 值得注意到的是,与其他智能定投不同,趋势法并不是“低点多投,高点少投”。而是判断市场强弱,强市定投高风险基金,弱市定投低风险基金;弱市时存量份额转为低风险基金,强市时再转回。

设置定投计划时分别选择买入基金和避险基金各一只,并选取下面两种方式之一来判断市场强弱。 ★ 时点指标法 当短期均线≤中期均线≤长期均线时,判断趋势走弱; 当短期均线 > 中期均线 > 长期均线时,判断趋势走强。 ★ 事件驱动法 在上期定投扣款至本期定投扣款之间,如果短期均线上穿长期均线,或中期均线上穿长期均线且短期均线在长期均线上方,则判断为市场趋势走强; 如果中期均线下穿长期均线,或短期均线下穿长期均线且中期均线在长期均线下方,则判断为市场趋势走弱。 趋势法设置页面  用一张表来总结一下这5种智能定投:  智能定投到底能否多赚钱? 好了,5种主流的智能定投集齐了,可以召唤神龙了:

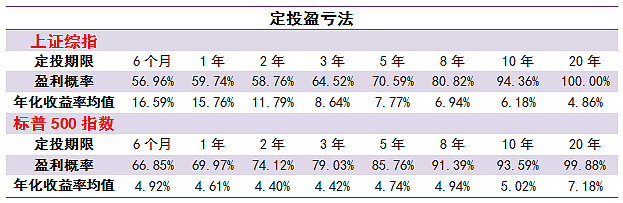

到底智能定投是否强于普通定投? 现在,轮到大数据上场了。 ① 我们选择用上证指数、标普500指数进行模拟测算。 不仅两者是中美股市的代表性指数,更因为上证指数有26年完整数据,标普指数有69年完整数据。与国内开放式基金最长也不足16年的数据相比,更具代表性。

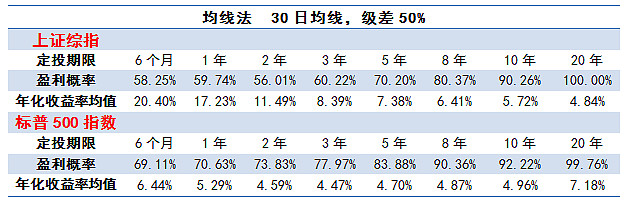

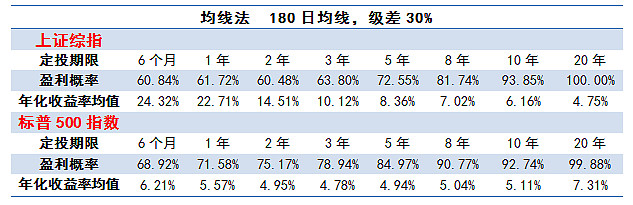

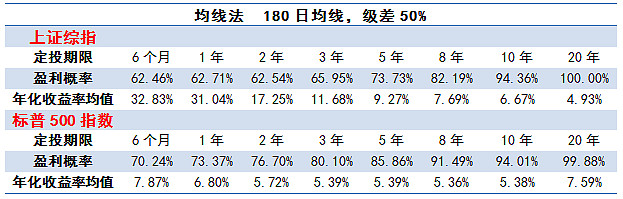

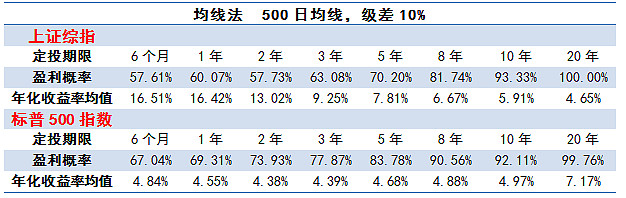

具体而言,是将中美股市的代表指数(上证指数和标普500指数)模拟为1只基金,假设指数成立当日的模拟净值为1元,计算出期间(指数成立日至2017年2月28日)每月首个工作日用收盘点位模拟出的当日净值,从而计算定投收益。 ② 在“定投开始的时间”和“定投期限”两个要素中,我们采集了所有数据样本,以避免选择特定时段和特定期限所带来的干扰。 具体做法是: ★ 任意时间开始:各只指数分别从其成立日至2017年2月期间,任意一个月份首个工作日开始做定投。 如上证指数,我们选取的样本囊括从1990年12月19日指数成立日开始的全部月份:1991年1月、2月、3月、……、2017年2月。 ★ 定投任意期限:我们依次测算的期限由短及长包括:6个月、1年、2年、3年、5年、8年、10年、20年。 ③ 由于每一种智能定投普遍需要选取2-3个参数,每个参数可以设定的数值太多。为简便、公平起见,我们选取基金公司智能定投设置页面上推荐的参数。小伙伴们可以理解为,这些参数是基金公司认为更优的。具体而言: ★ 均线法参数组合较多,我们选取30日、180日、500日短中长三种均线和10%、30%、50%小中大三种级差,共计9种组合。

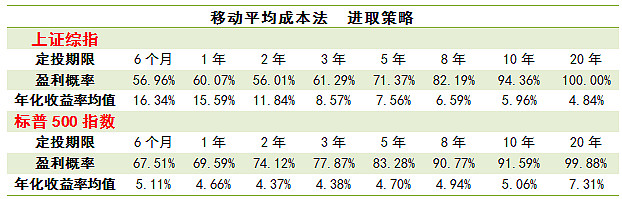

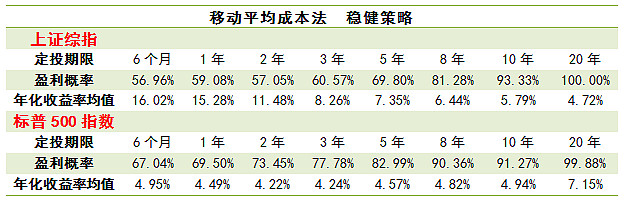

★ 移动平均成本法按照某基金公司网站上公布的“进取策略”和“稳健策略”设置触发调整定投金额的阈值、调整后扣款金额。 进取策略:净值低于平均成本0.5%,扣款金额+20%;净值高于平均成本4%,扣款金额-20%。 稳健策略:净值低于平均成本14.5%,扣款金额+20%;净值高于平均成本0.5%,扣款金额-20% ★ 定投盈亏法按照某基金公司网站上的默认值设置加仓阀值、加仓系数。 定投亏损10%,扣款金额+50%;亏损20%,扣款金额+100%;亏损30%,扣款金额+200%

★ 趋势法采用时点指标法:当30日均线 ≤90日均线 ≤ 120日均线时,判断趋势走弱,将定投已买入的份额转为货币基金(假定货币基金年化收益率为3.5%) 当30日均线 > 90日均线 >120日均线时,判断趋势走强,将货币基金份额转回原定投基金份额。

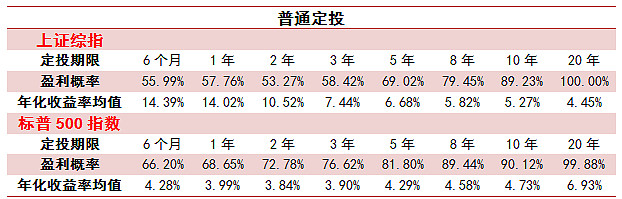

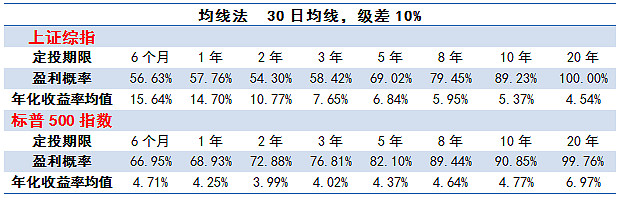

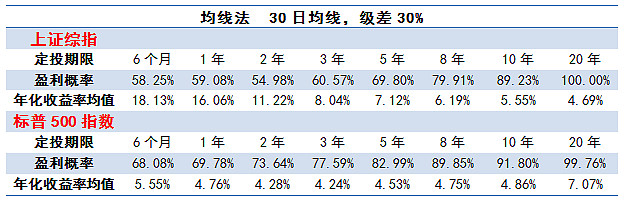

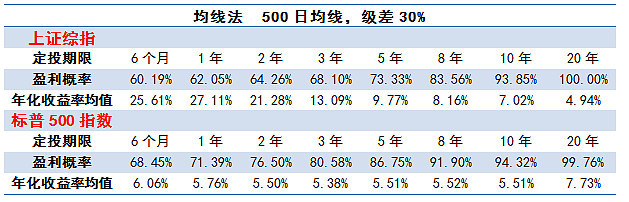

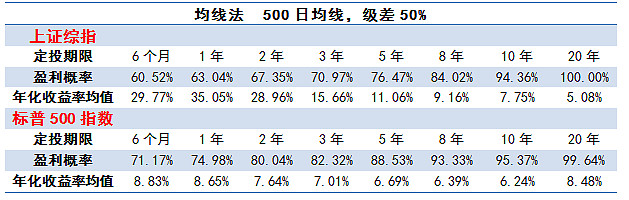

★ 市盈率法由于基金公司未公布扣款金额的具体变动规则,无法测算。 根据上面的规则,我们得到了一个庞大的样本数据。 138,600组。 具体如下:   终于铺垫完了。下面就是测算结果了,对数据无感的童鞋看看每一部分后面的数据小结即可。 普通定投  请记住,普通定投的盈利数据是智能定投的参照系。 均线法          小结一下:

均线法定投的所有9种组合,盈利概率和年化收益率都高于普通定投。

同一均线中,级差越大,定投盈利概率和年化收益率越高。

同等级差中,均线越长,盈利数据越好。

500日均线、级差50%,是9种组合里,盈利概率和年化收益率最高的一组。 比如:上证指数的3年期定投,如果选择500日均线、级差50%的智能定投,年化收益率可以达到15.66%,是普通定投(7.44%)的2倍。盈利概率达到70.97%,远高于普通定投(58.42%)。 移动平均成本法   移动平均成本法数据小结:

移动平均成本法明显强于普通定投。

移动平均成本法的两种策略中,进取策略优于稳健策略。 定投盈亏法  定投盈亏法数据小结:

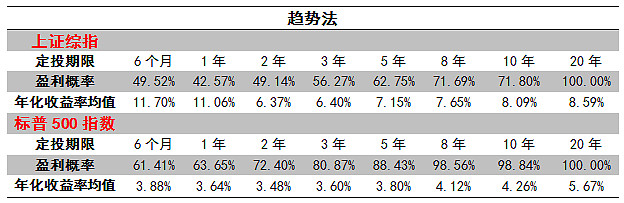

定投盈亏法的盈利概率和年化收益率均战胜了普通定投。 趋势法  趋势法数据小结:

从盈利概率来看,如果以上证综指为定投标的,趋势法各个期限的盈利概率均低于普通定投如果以标普500为定投标的,趋势法3年以上期限的盈利概率高于普通定投。

从年化收益率来看,如果以上证综指为定投标的,趋势法5年以上定投的年化收益率高于普通定投;如果标普500指数为定投标的,趋势法各期限的盈利水平均低于普通定投。

趋势法并没有战胜普通定投。 小结 均线法、移动平均成本法、定投盈亏法均强于普通定投,但趋势法并没有战胜普通定投。

经过上面一轮智能定投和普通定投的PK,均线法、移动平均成本法、定投盈亏法胜出。那么好奇的小伙伴可能还想知道:这3种方法到底谁更优呢?

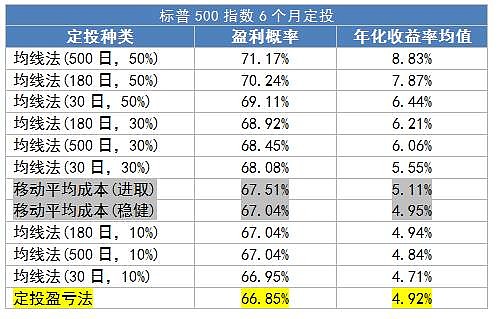

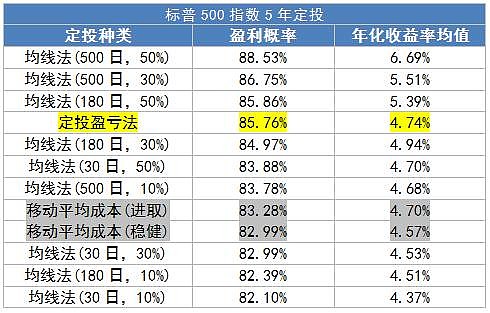

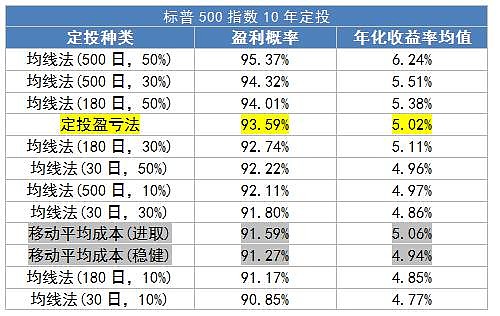

下面我们就来比比看。 我们化繁为简,用历史长、数据样本多、更有代表性的标普500指数做为定投标的,测算了6个月、5年、10年这三个覆盖短中长期限的定投盈利数据,得到下面这三张表:    pk结果在此:

6个月的短期定投: 级差为30%和50%的均线法最优,其次是移动平均成本法,而后依次是级差为10%的均线法和定投盈亏法。

5年的中期定投和10年的长期定投: 长均线(500日)、大级差(50%)的均线法最优,其次是定投盈亏法,而中短均线(180日、30日)、小级差(30%、10%)的均线法和移动平均成本法不分伯仲。

综合来看,长均线(500日)、大级差(50%)的均线法胜出! 总结一下 ★ "低点多投"确实能让定投效果更好。同样的定投标的,同样的定投时间,智能定投优于普通定投。

均线法、定投盈亏法、移动平均成本法等智能定投,盈利概率和年化收益率均优于普通定投。

无论是上证综指还是标普500指数,无论各个定投期限,这三种智能定投的盈利概率和年化收益率均高于普通定投。 ★ 智能定投PK,互有胜负。

从短期定投的盈利概率和收益水平来看,均线法>移动平均成本法>定投盈亏法

而从中长期定投来看,盈利概率方面,长均线(500日)、大级差(50%)的均线法明显最优,然后依次是定投盈亏法和移动平均成本法;

年化收益率方面,长均线(500日)、大级差(50%)的均线法最优,然后依次是定投盈亏法、移动平均成本法。 究其原因,就低点加仓频率和加仓幅度而言,长均线(500日)、大级差(50%)的均线法>定投盈亏法>移动平均成本法,可见在低点收集更多便宜份额,是定投盈利的关键。 ★ 均线法参数设置有讲究。

通过我们设置的9种均线法组合(30日、180日、500日三种均线和10%、30%、50%三种级差两两组合,共9种)的盈利数据来看:

① 均线种类的选择要与定投期限匹配:6个月期的定投选择180日均线,效果好于30日和500日;而2年以上的定投,500日均线的效果更好。

② 级差越大,越能发挥均线法“低点多投,高点少投”的效果,盈利数据越佳。 行文至此,我们还想再多说几句: 虽然智能定投优于普通定投,但前提是建立在“低点时加大定投金额”这一基础之上的。

然而,很多人在低点时看到定投出现亏损,处于恐惧,连坚持扣款都做不到,更别说加大定投金额了。

其实,克服恐惧、在低点坚持扣款才是定投成功的最大诀窍,智能定投更多的是锦上添花。 如果你刚刚接触定投,接触股市,建议选择普通定投就好;如果你认为自己能克服熊市的恐惧,敢于且有能力在低点大力加码定投(每月有2倍、3倍于基准扣款金额的闲钱),智能定投或许是更好的选择。 来源:小基快跑 @今日话题 @投资人生 @ETF财经奶爸 @江涛 @天南财务健康谈 价值ETF(SH510030) 是国内首只风格ETF,跟踪标的为上证180 价值指数。上证180价值指数通过量化方法在上证180指数成份股中挑选最具代表性的60只价值蓝筹股票形成指数。该指数从风格特征的角度进一步强化了上证180指数。 风险提示: 基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。投资有风险,基金的过往业绩并不预示其未来表现。 基金管理人管理的其他基金的业绩并不构成新基金业绩表现的保证。购买本基金,请仔细阅读基金合同、招募说明书、基金份额发售公告和托管协议。 本文中的任何观点、分析及预测不构成对阅读者关于股票和基金的投资建议。亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,选择需谨慎。 |

【本文地址】