| 看懂绩效归因(2):Brinson、五因子和Barra风险归因模块概述 | 您所在的位置:网站首页 › 归因的三个原则 › 看懂绩效归因(2):Brinson、五因子和Barra风险归因模块概述 |

看懂绩效归因(2):Brinson、五因子和Barra风险归因模块概述

|

图片来自:http://www.sigmaschina.com/h-nd-962.html 交互贡献(IR)= TR - AR - SR,是该分析方法无法解释的收益。 通过对测试模型的归因可以看到,我们取得的IR收益大于主动配置AR(择时)收益,因为这是一个永远满仓不择时的模型,所以其AR值在测试全过程非常稳定。本模型因子对行业中涨幅较高的个股并没有加强配置,所以SR收益表现为负。这提醒我们是否需要在接下来的迭代中,配置龙头股,加强行业内的选股能力,而非全市场选股能力。

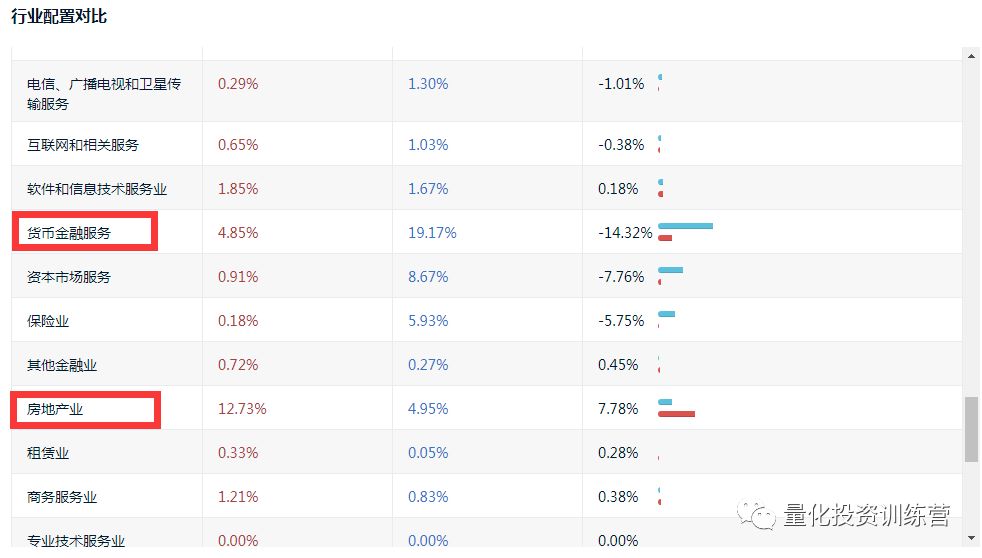

行业配置对比模块也在Brinson模块中 行业配置对比实质上就是将行业分布数据化可视化呈现,这里将行业分为76个,可惜没有标注行业分类方法,申万一级行业(28个)其实较为稳健,虽然对于个股主营来源还未更细致分类,但是做基本的量化研究够用了。从上图中可以看出,我们的模型将行业风险暴露于金融行业和地产行业个股,你可以预想:一旦金融地产股大涨,这套模型会获得超过市场的回报。 2、风格分析(Fama和French五因子模型) 这里的风格分析更适合被称作“风险分析”。诺奖获得者Fama和French 1993年指出可以建立一个三因子模型来解释股票回报率。该模型解释了超额收益,是对经典风险模型CAPM中β未能反映的风险因素的大幅度改进。

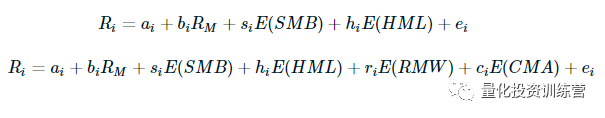

Fama 和 French大师 图片来自:https://www.carbonfinancial.co.uk/fama-and-french-qa/ 2013年,这个模型被再度改进,Fama和French认为美股市场存在五个有效因子——市场因子、规模因子、估值(BP)因子、盈利因子以及投资因子,相对于三因子的股价解释能力再度提升。因此用这套风险模型做绩效归因也是很棒的选择。

三五因子的公式如上图,其中RM=rM−rfRM=rM−rf ,是市场相对无风险投资的期望超额收益率,这一点不用在持仓股中进行归因,因为它对于所有个股,是固定的一个数值。 公式中,ai,bi,si,hi,ri,ci都是回归系数,三五因子模型不像我们常规意义上的多因子模型,并非在日期截面上对所有股票做线性回归(因子值是X,两个截面之间的交易区间收益率为Y)。三五因子模型使用了Black,Jensen和Scholes的时间序列回归方法,对影响股票收益的市场超额收益的五个因子进行了实证研究。单独回归计算每一只股票时间序列上的五个因子系数。回归无法表示的部分,都扔给ei残差项。

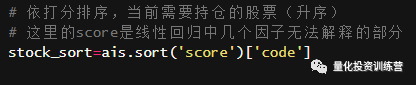

使用五因子模型做买入时,按残差ei升序排序股票(很多人无法理解) 需要说明的是,三五因子模型是风险评估模型,不是超额收益寻找模型,如果你一定要用它选股,它认为个股所有的风险理论上都可以被因子解释。所有股票都会回归到应该的价钱,所以应该购买剥离完毕风险因子后,残差最小的股票,以带来最小风险。或者理解为:股票价格可以被几个因子解释,那么无法解释的部分如果很大(按残差ei升序排名靠前的股票),说明很有潜力,我们应该购买这种股票。 回到我们的主题:使用五因子模型做风险归因分析,让我们再次重温经典,带各位读者回忆除了beta*R市场因子之外,其他4个因子含义。

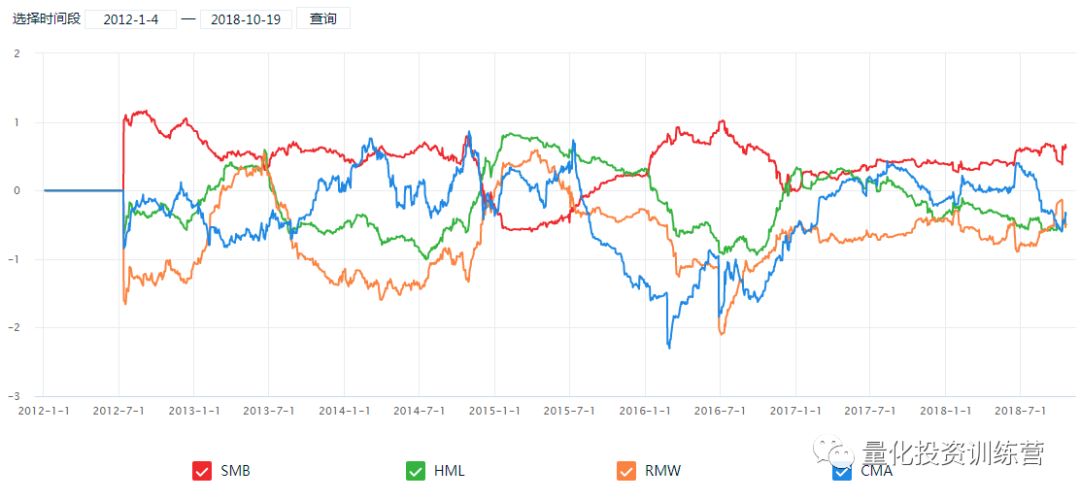

【SMB】是小市值股票相对大市值股票的收益,你可以理解为小市值因子贡献的收益。SMB的计算方式是:首先把市场里面的所有股票按市值排序,然后等分成三份:第一份是大市值股票(市值在所有股票中最大的1/3),第二份是中市值股票,第三份是小市值股票(市值在所有股票中最小的1/3)。 SMB = 小市值股票的平均期望收益率 - 大市值股票的期望收益率。 如上图我们的模型在2014年底出现过一次SMB的大幅度下降,所以这个模型在当时暴露了很多小市值风险(事实上没有超配金融板块的模型在当时都遭遇此问题)。 【HML】是价值因子,科班解释是:高账面市值比组合与低账面市值比组合收益率的差。在这里,账面市值比(BM)是一个新概念。 账面市值比(BM) = 股东权益/公司市值 = (每股净资产*流通股数)/(每股股价流通股数x流通股数) 同时消掉流通股数,你会发现账面市值比(BM)因子其实就是市净率PB的倒数,也就是BP。所以当然是账面市值比(BM)越高越好,说明公司的净资产越厚重,且同时股价较低,估值处于合理区间。 HML的计算方法和SMB一样,也是分三组,然后第一组 - 第三组。 【RMW】代表了企业的盈利能力,盈利水平风险是指,盈利能力较高的行业一般会伴随着更高的风险。我们用ROE来衡量盈利水平。 RMW的计算方法也是分三组,然后计算高/低盈利水平的股票期望收益率之差。 【CMA】因子上市公司代表投资水平(用总资产年增长率来体现),这里的投资水平不是二级市场的投资水平,而可以通俗的解释为企业扩大再生产的能力。如果一个企业投资再生产的盈利能力较低,那么会导致总资产年增长率降低,此时如果依然维持高投资,则该因子值下降,得不偿失。 计算方法类似,分组,求差值。 3、风险分析(Barra风险模型) 风险分析实质上描述了回测全过程中,模型对于风险因子的暴露(这里的暴露是Barra惯用语,实际上是截面回归中每个因子前面的系数,或者说斜率、敏感度、因子载荷)。 Barra风险模型用多个因素(如红色柱状图中的10个)来解释风险资产收益,根据无套利原则,得到风险资产均衡收益与多个因素之间存在线性关系。 我们来简单复习单值股票的多因子收益率分解(部分参考方正证券“星火”系列研报):

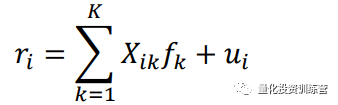

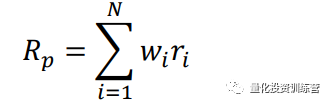

上图公式中,ri表示第i只股票的收益率;fk为因子的收益率,xik表示股票i在因子k上的暴露程度,(一般取前一期的因子暴露度,因为要构建的是上期因子值和本期收益率的解读关系),ui表示股票的特质收益率(k个因子无法解释的收益率)。 假设有一个由N只股票组成的资产组合,股票i在该组合中的权重为wi,那么该投资组合的收益率Rp可表示为:

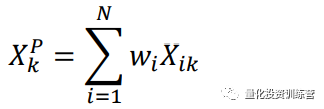

刚才的分析中连续两次用到连加符号大西格玛,实际上它依然是一个小学数学水平的计算,只不过表达方式让很多投资者望而生畏。上图实质就是把每一个股票的收益率r加起来,一共有i个股票。 此时我们不管因子无法解释的收益扰动项ui,整个投资组合在风险因子k上的暴露程度Xkp可以表示为:

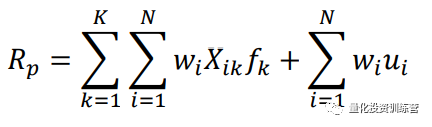

Barra风险模型就是寻找这样每一个因子在整个投资组合中的暴露值Xkp。 如果用Barra来表述多因子模型投资组合的收益率,是如下形式:

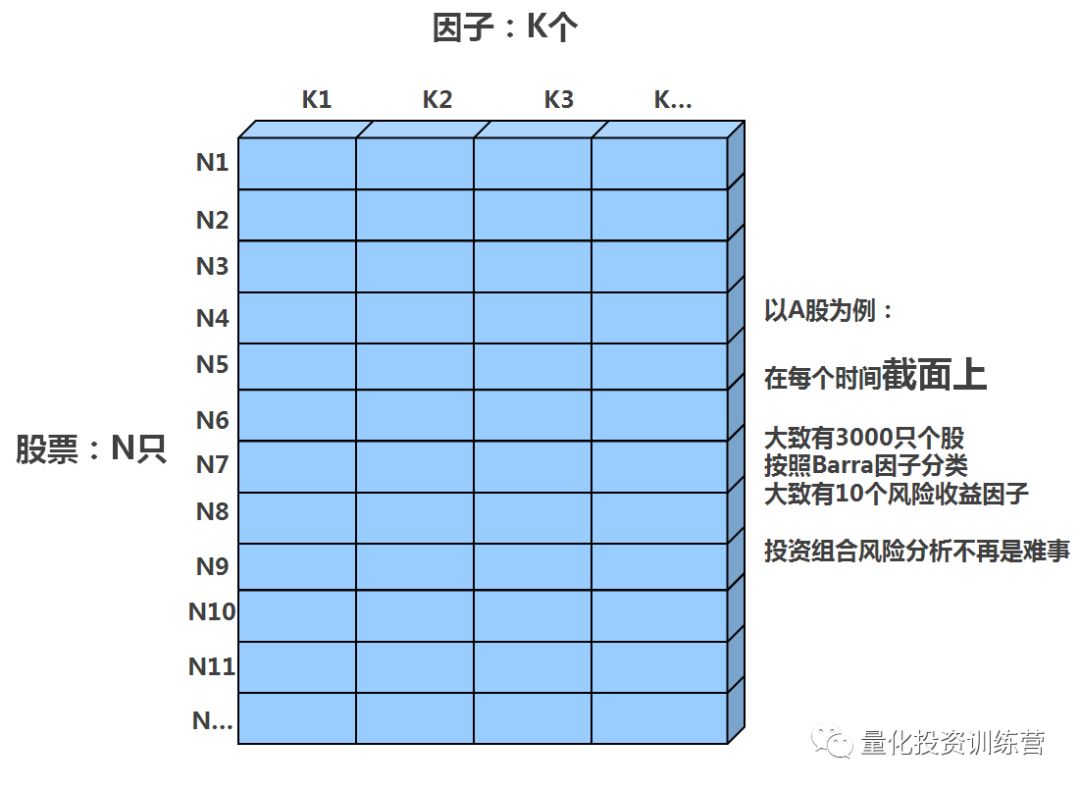

两个连加符号大西格玛相乘代表这是一个二维矩阵,要把所有股票(N维)按照持仓权重,在每个因子(K维)上的投资收益(因子暴露 * 因子收益)加起来,然后再加上所有股票(N维)无法被归因的扰动项ui。

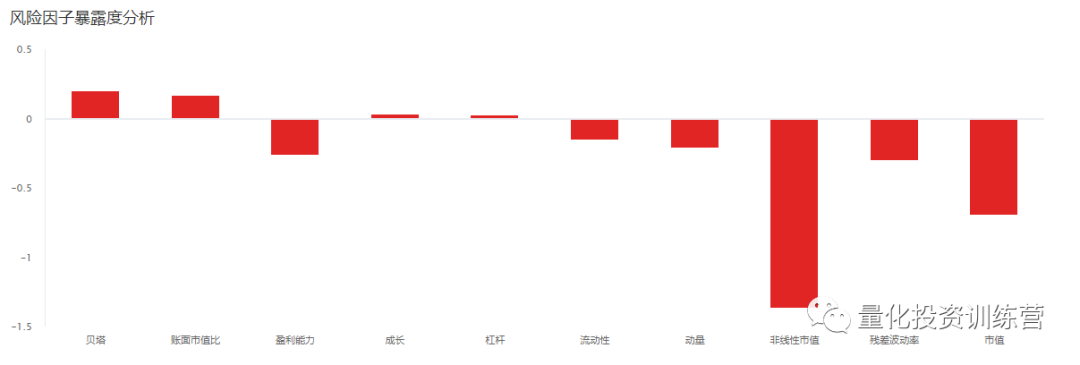

使用因子作为风险分析工具的原因是:利用多因子模型可以将对N只股票的收益风险分析,转换为对K个因子的收益风险分析。第一次读这段话时我也没能理解,后来在实际分析股票模型的风险度时,有了切身体会,如果没有因子风险归因,我们对于投资组合的风险几乎是无法描述会让把握的。 因为股票数量N要远远大于共同因子数量K,因此借助多因子模型进行分析可以起到降维的效果(只需要分析K个维度,即可确认投资组合风险,比如Barra的10个风险因子),在降低分析工作量的同时提高了预测准确度(提高准确度的原因是,每个K因子的载荷,也就是系数由N只股票,一般N都在几百甚至几千,线性回归得到,样本量增加意味着回归准确度增加)。 接下来进入聚宽对Barra的可视化呈现:由于我们的股票模型具有收益基准,所以风险因子暴露差值 = 策略风险因子暴露度 - 基准风险因子暴露度。这里的基准正是你在模型里设定的“set_benchmark”。 Barra也有无法分解的风险收益来源,但是它的解释力度要比五因子模型高,无法解释的部分用uj(残差收益率,在风险模型中也叫做“特质收益率”)表示,每支股票的特质收益率之间是互不相关的,而10个风险收益是共同的。

各回测平台对于风险因子的定义不同,聚宽选择了著名的Barra风险模型作为量化多因子的范例。Barra是非常棒的一套风险评估系统,虽然对于大部分入门量化投资爱好者而言,Barra是大材小用的,不过当我们辛苦完成了一套模型,看看Barra的绩效归因,也能发现很多模型的风险问题,并找到可以继续精进的方向。 公开资料显示:从1975年开始,Barra公司提出Barra USE系列模型,开始利用先进的技术,为全球客户提供风险管理解决方案。我们在行业内也时常看到专业机构使用付费版本Barra风控工具分析其投资组合的风险,Barra也公布了每个因子的计算公式(框架),以便更多投资者进行绩效归因。

这10个因子的计算细节在这里,为了不做文字的搬运工,大家自行点击链接查看:https://zhuanlan.zhihu.com/p/31412967 其中较为难以理解的非线性市值,就是市值因子的三次方,然后再和市值因子正交,以去除其和市值因子的共线性。如上图我们的模型风险因子检测中,非线性市值暴露显著,因为在模型构建过程中我们已经倾向于选择中盘价值股。 Barra风险模型定义的盈利预期因子,在聚宽上被盈利因子替代,可能是因为比较难以找到分析师预期数据,或者该数据历史长度不够。 在实际使用Barra过程中,我们提醒大家对这样市值因子的过度暴露需要格外关注,非线性市值的暴露不用过多担心,动量和beta的波动对于组合的影响也不是很大,不必过于担心。 红色柱向上表示策略模型在该因子上,比基准指数成分股组合,暴露了更多该因子风险,比如上图中的“贝塔”项目,我们的持股数量显然少于业绩基准中证800的持股数量,且部分个股交易活跃,所以归因显示策略的持股组合beta因素更大(正向beta)。红色柱向下表示反向暴露,市值和非线性市值就是典型因子(负向市值)。 三种归因模型,都试图解答这样一个问题:当我的投资组合持股数量达到某个量级(如20只、50只甚至100只)时,单独分析个股(纵向维度)无法准确解释赚钱或者亏钱的原因,此时分析原因或者说因子(横向维度),可以较高效准确地发现模型的优势和问题(在哪些因子上暴露了多大风险)。 针对部分多因子模型(如机器学习导致的因子非线性组合),因子间关系更加复杂,建模者可能难以把握,只能借助风险因子模型来解剖其收益和风险到底来自何方,此时绩效归因的意义更加显著。掌握此模块,对深入开发股票模型有较大帮助。 原文链接依然是图书介绍,希望它是更多投资者特别是量化爱好者的垫脚石。你们要的超链接也放在底下了,关键字回复下周做。 读往期精品,做穿越牛熊的交易者 绩效归因2(本文)返回搜狐,查看更多 |

【本文地址】