| 美国税改的前世今生 | 您所在的位置:网站首页 › 小布什专访 › 美国税改的前世今生 |

美国税改的前世今生

|

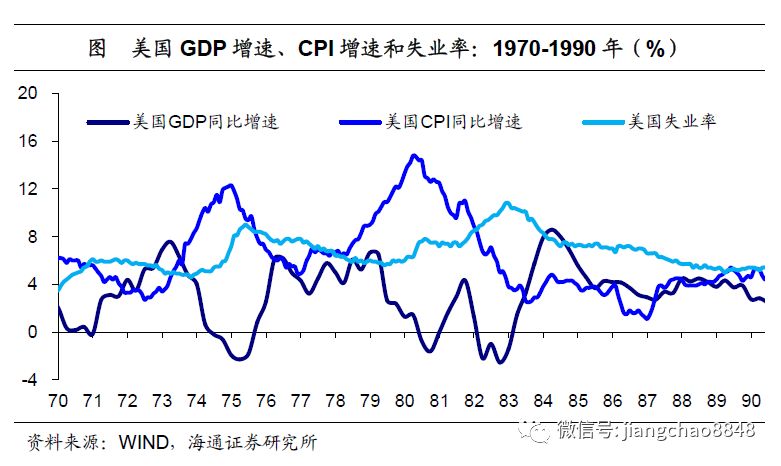

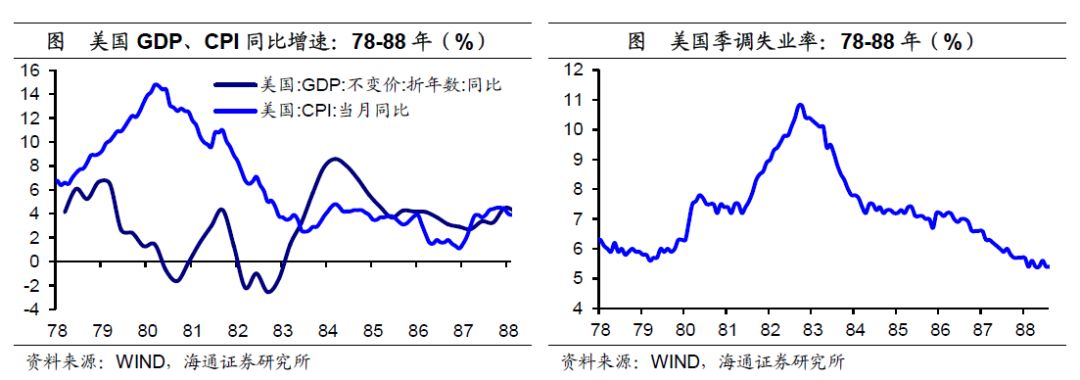

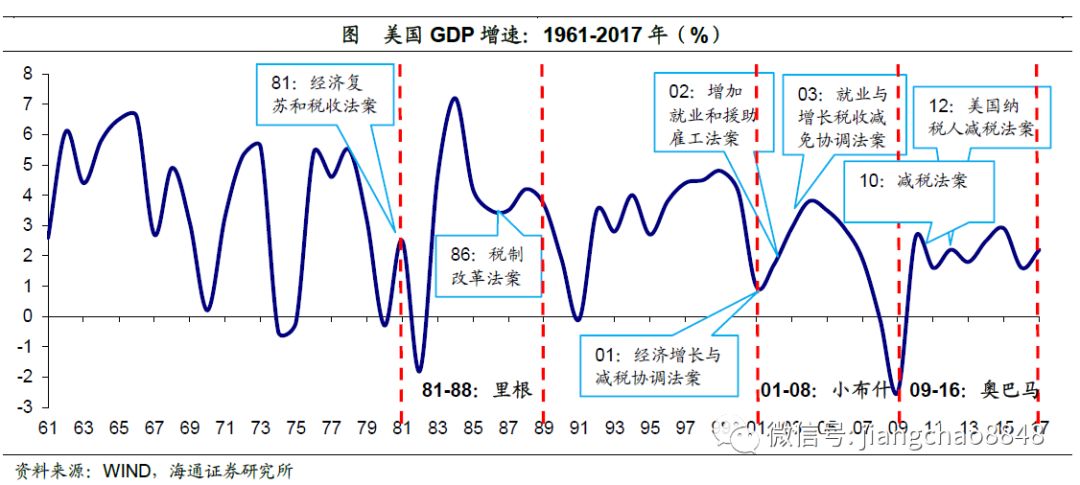

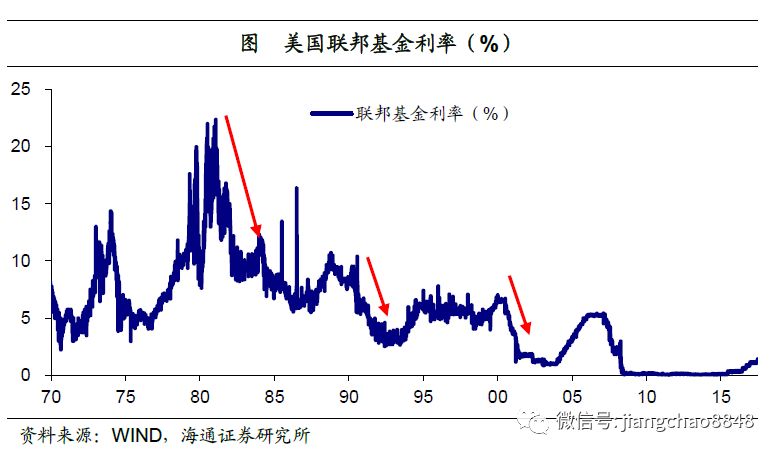

特朗普减税:新一轮税改已经启动。17年12月底,美国国会投票通过税改议案,并提交特朗普总统正式签署通过,第四轮税改正式启动,其核心内容包括:下调企业所得税率,下调最高档个税税率,住房利息抵扣,海外利润汇回减税。根据美国税务政策中心(TPC)测算,本轮税改将在未来十年为企业减少应缴税额2.77万亿美元,将令2019年个人税后收入提升1.6%。 美国税改并不神秘:改善盈利收入,小政府大市场。回顾前三轮税改,我们总结经验如下。从盈利到投资,从收入到消费。美国三轮税改背景都是经济遭遇冲击导致有效需求不足,三轮减税都是通过修复企业、居民资产负债表,从而实现“从企业盈利到投资”、“从居民收入到消费”的传导,最终令经济回暖。小政府大市场,宽松货币配合。除90年代以外,美国几乎每十年实施一轮税改,主要有两方面原因。一是美国政治周期,里根、小布什、特朗普均属奉行“强调维护自由、反对政府干预”的共和党,其“大市场、小政府”的执政理念,最终引发了减税政策的实施。二是美元降息周期,前三轮税改均处美元降息周期,减税令企业盈利改善,而信贷宽松则加速了从盈利改善到投资扩张的传导。警惕债务扩张,政策相机调整。减税政策也有其代价,一味减税将导致财政赤字扩张、债务攀升。里根政府时期、奥巴马政府时期,美国财政赤字率先后攀升至6%、10%,而16年底公众持有债务率已突破80%。但这并非无解,93年克林顿上台后,大力推行振兴美国经济的“综合经济发展计划”,通过提高企业、个人所得税率以及削减预算支出,降低财政赤字,在创造就业机会的同时,也平衡了联邦预算。克林顿政府时期,美国经济持续繁荣,财政收支扭亏为盈,也为后来小布什政府实施税改创造了有利条件。 在今年的夏季达沃斯论坛上,总理表示“我们将要实施更大规模的减税和更为明显的降费”。他山之石,可以攻玉。自20世纪80年代以来,美国已先后实施了三轮大规模的减税改革,17年特朗普政府正式启动第四轮税改。本报告中,我们将梳理历次美国税改的前因后果,分析减税政策如何影响经济运行,以期为中国减税提供借鉴与启示。 1. 里根减税:走出滞胀,迈向大稳健 饱受滞胀困扰的美国经济。1970年代,美国经历了高通胀与经济衰退并存的滞胀时代。通胀长期在5%以上徘徊,并在79-81年间基本保持在10%以上,而经济增长则出现停滞,从66年的5.6%一路下滑至74年的-0.5%。而其就业状况更为严峻,失业率从68年3.4%的低位一路攀升至75年的8.2%。 紧货币压通胀,经济就业受损。为了遏制通胀,美联储采用紧缩性货币政策。联邦基金利率从77年初的4.6%左右一路上升,到80年底已接近20%。货币政策持续收紧令通胀见顶下滑,CPI增速在80年3月见顶下滑。但是高利率弱化了企业生产积极性,GDP增速在78年再次进入下行通道,80年和82年都是负增长。而其失业率也在82年创下10.8%的历史新高。

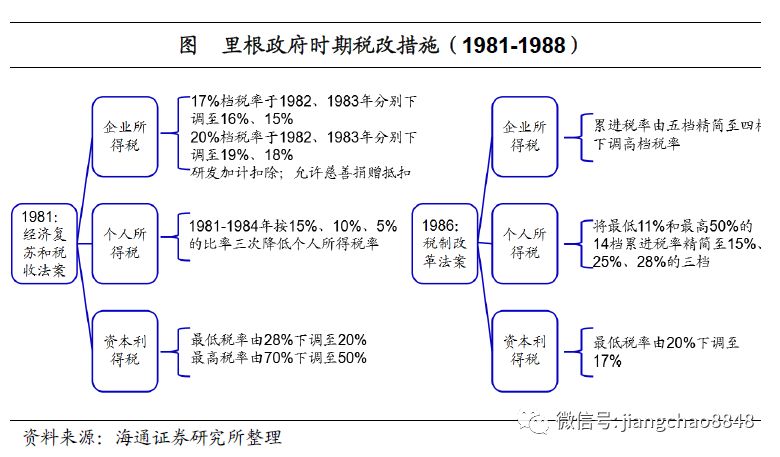

供给学派登场,企业、居民税率下调。81年里根上台,里根政府认为税负过高是症结所在,高税负抑制了私人部门投资和生产的热情。里根政府在其执政期间实施了两项大规模的减税方案。 首先是1981年推出的《经济复苏税收法案》,其核心内容包括:(1)对于企业所得税,下调两档税率,17%档税率下调至15%,20%档税率下调至18%,同时允许企业慈善捐赠抵税,加大研发扣除力度;(2)对于个人所得税,逐步下调税率,81-84年间先后按15%、10%、5%的比率三次降低个人所得税率;(3)对于资本利得税,最低税率下调至20%,最高税率下调至50%。 其次是1986年推出的《税制改革法案》,其核心内容包括:(1)企业所得税,累进税率由五档精简至四档,下调高档税率;(2)个人所得税,将最低11%、最高15%的14档累进税率精简至15%、25%、28%三档税率;(3)资本利得税,最低税率由20%进一步下调至17%。

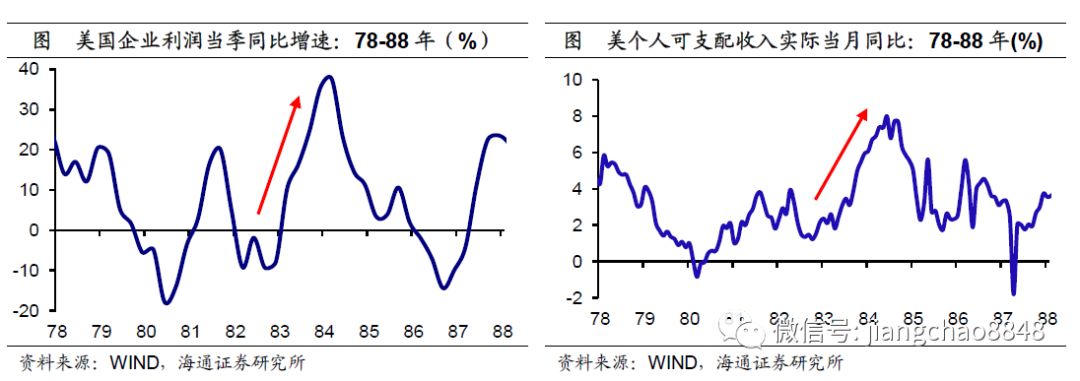

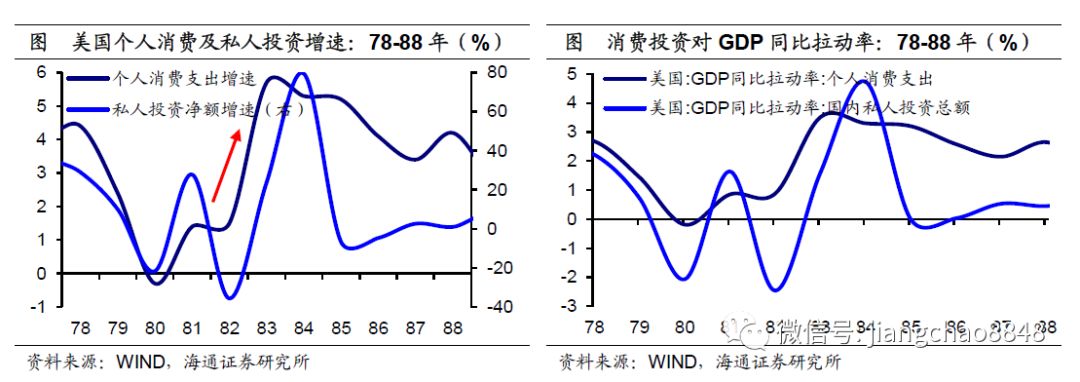

企业利润、居民收入见底回升。在微观层面,企业、居民减税对企业盈利、居民收入的改善可谓立竿见影。经存货计价和资本消耗调整后的美国企业利润增速,从82年末的-7.8%一路上升至83年末的35.5%。剔除价格因素后的个人可支配收入增速也从81年初的1%持续回升至84年中的8%。企业利润、居民收入增速的回升意味着实体经济已经出现了回暖。

投资扩张、消费回升,经济持续回暖。企业盈利改善,叠加货币政策由紧缩转向宽松,令私人部门投资开始扩张。私人投资增速从82年的-35.6%大幅回升转正至84年的79.5%。而得益于居民收入增加,消费增速也持续走高,从82年的1.5%回升至85年的5.2%。投资增加,对经济拉动作用明显。消费、投资对GDP同比拉动率分别由82年的0.9%、-2.5%上升至84年的3.3%、4.7%。

走出滞胀阴霾,经济迎来“大稳健”。受制于前期紧缩性货币政策的影响,以及政策传导时滞,里根政府的减税计划并未立即带来经济的回升,而随着货币政策转向宽松、减税政策效果显现,经济在税改的第三年出现回转,并在此后进入上行通道。GDP增速从83年1季度的1.4%上升至84年的8.6%,随后虽有回落,但企稳在4%左右。与此同时,通胀和失业也得到有效缓解,CPI从81年初的12%降至85年初的3.5%,失业率从83年初的10.4%降至85年的7%左右,并保持下滑态势。自此,美国经济步入低波动率的“大稳健”时代。

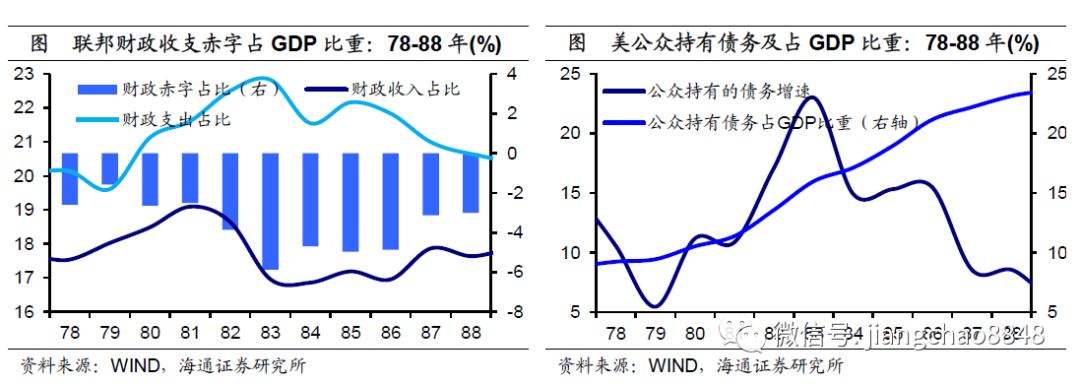

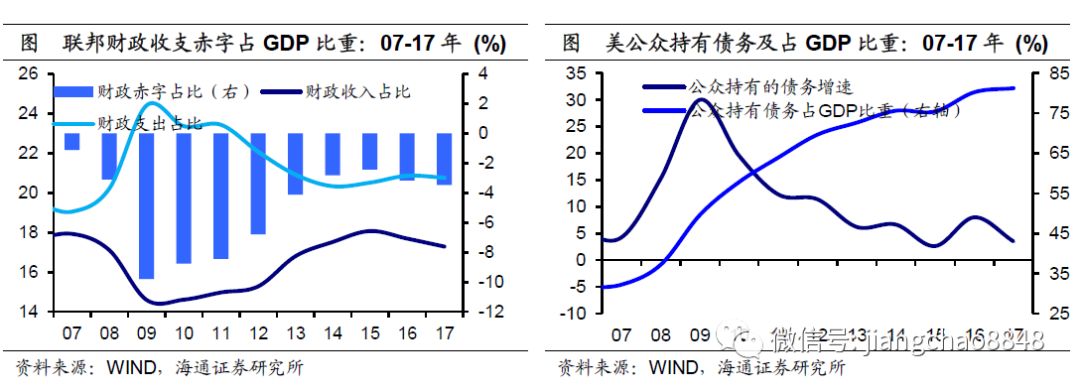

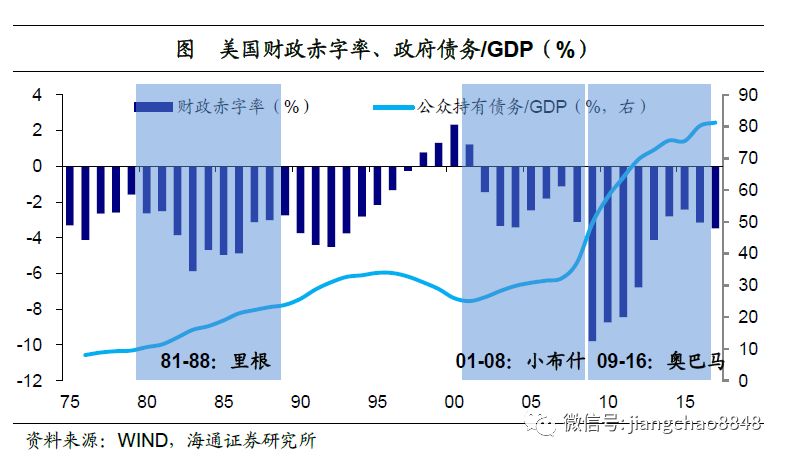

税改也有代价,赤字增加债务攀升。里根政府实施减税政策令美国经济走出滞胀,但代价是赤字上升、债务扩张。美国财政赤字率从79年的1.6%持续上升至83年的6%,同期公共债务加速扩张,公众持有债务增速从79年的5.5%飙升至83年的23%,而其占GDP的比重,也从78年的10%左右,上升至88年的25%左右。

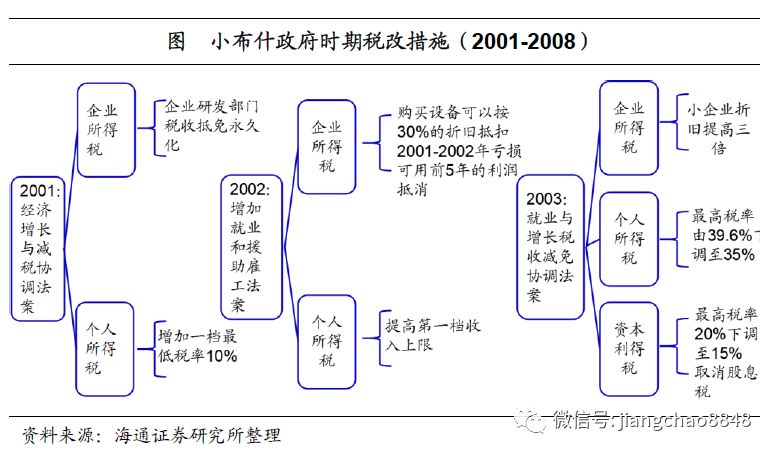

2. 小布什减税:鼓励研发,应对衰退 互联网泡沫破灭,恐怖袭击阴云未散。美国经济在整个90年代一路高歌,GDP增速持续上行,CPI增速温和下行,失业率迭创新低。但90年代末期互联网泡沫破灭、00年代初恐怖袭击事件爆发,打破了原有的平静,美国经济也在01年前后再度陷入衰退困境,经济、通胀双双下行,失业率持续回升。 三次实施税改法案,企业抵税、居民降税。为使经济走出低迷,小布什政府再次祭出减税大招,分别于2001年、2002年、2003年出台了《经济增长与减税协调法案》、《增加就业和援助雇工法案》,以及《就业与增长税收减免协调法案》。对于企业所得税,实施固定资产加速折旧,研发费用税收抵免永久化等措施。对于个人所得税增加一档最低税率,下调最高税率。此外,2003年对资本利得税下调最高税率。 值得注意的是,本轮企业税改重在“抵税”,比如01年的研发部门税收抵免永久化,02年的购买设备按30%折旧抵扣、亏损可用前5年利润抵消,以及03年小企业折旧提高三倍从而加大抵税等。本轮美国经济衰退中,遭受重创的主要是科创型企业,往往体量较小、研发支出占主营收入比重较高、在01-02年间遭遇重大亏损,而三次税改针对性的降低科创型企业税负,可谓“对症下药”。 居民部门的减税则是“先低后高”,首先降低低收入人群税负,包括01年的增加一档最低税率,以及02年的提高第一档收入上限,其次降低高收入人群税负,即03年最高税率下调,以及取消股息税。

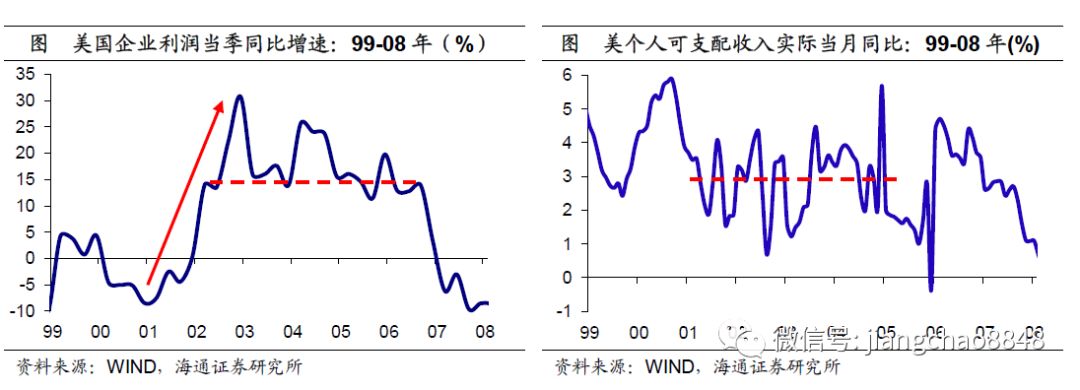

企业利润见底回升,居民收入中枢企稳。受益于三次减税政策的实施,美国企业利润增速见底回升,从00年4季度的-8.5%持续上升至02年4季度的30.7%,创下近8年的新高。而在此后的03-05年间,企业利润增速也都保持在15%以上。相比之下,本轮个税改革力度相对较小,居民收入增速仅是止跌企稳,增长中枢保持在3%左右,并未出现趋势性回升。

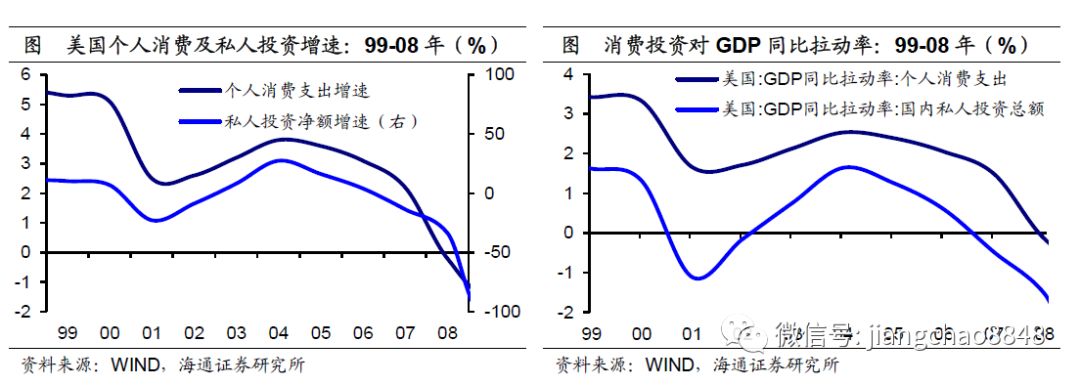

投资消费回升,推动经济上行。而美国私人部门投资增速、个人消费增速也都在01年触底反弹,其中投资增速从01年-23%大幅上升至04年的27%。与之相应的,投资、消费对经济增长的拉动率分别由01年的-1.1%和1.7%上升至1.3%和2.4%。

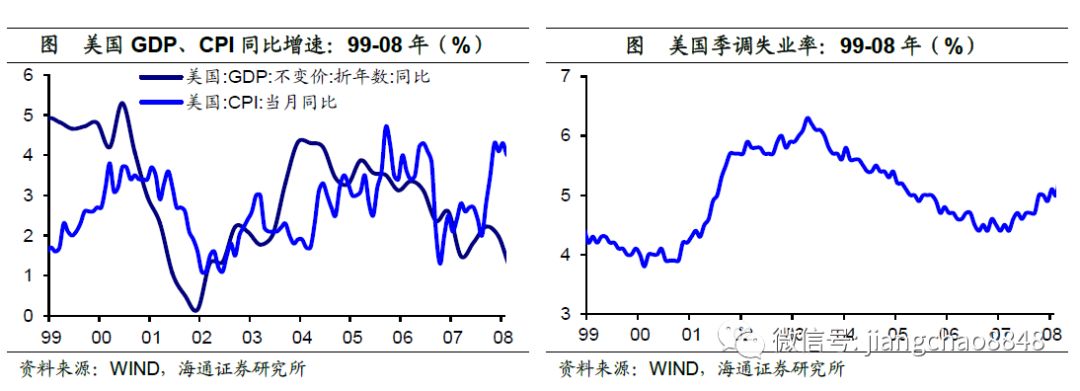

经济通胀触底反弹,失业率见顶回落。随着投资、消费相继复苏,美国经济也逐渐走出衰退。GDP增速从01年底的0.2%持续回升至04年初的4.3%,CPI增速则在02年初见底回升。作为经济的滞后指标,失业率曾在01-03年间继续走高,但随着经济逐渐走出衰退,失业率也从03年6月的6.3%持续下滑至07年初的4.6%,接近充分就业。

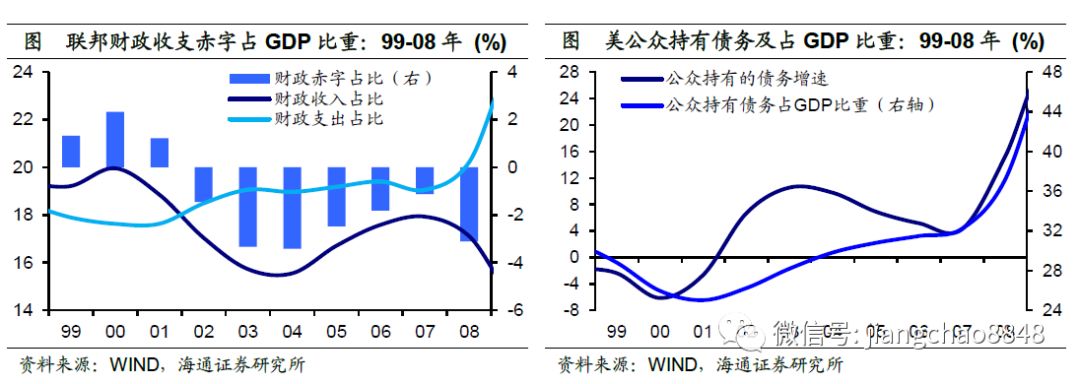

财政赤字再现,债务率由降转升。得益于90年代美国经济持续繁荣、克林顿政府实施“综合经济发展计划”,98-01年间,美国财政扭亏为盈。这为小布什政府实施减税创造了有利条件。小布什政府实施减三次税政策后,财政收入占GDP比重从00年的20%回落至04年的15%,财政净收支也从盈余转为赤字,并其03、04年财政赤字率均突破3%红线。而值得庆幸的是,01-07年间,公众持有债务/GDP仅是小幅上行。

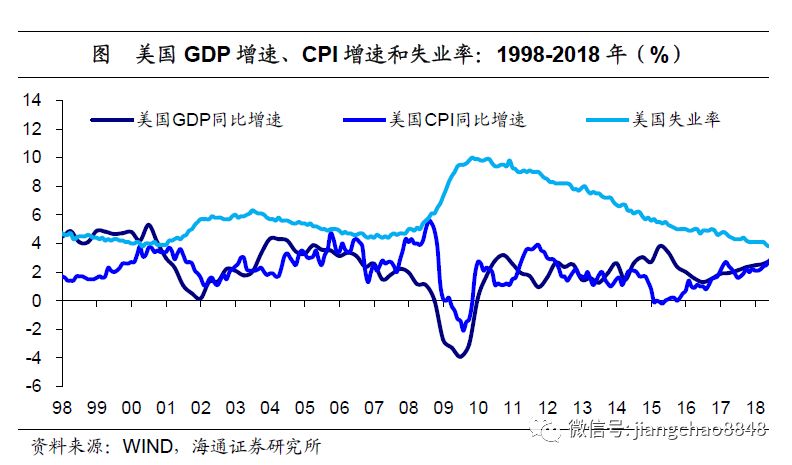

3. 奥巴马减税:激活经济,走出危机 次贷危机爆发,冲击美国经济。2007年,美国次贷危机爆发,美国经济遭受重创。GDP增速从07年3季度的2.2%快速下滑至09年2季度的-3.9%,创下二战以来的新低。而其失业率则迅速攀升,到09年10月已达10%,创下80年代以来的新高。

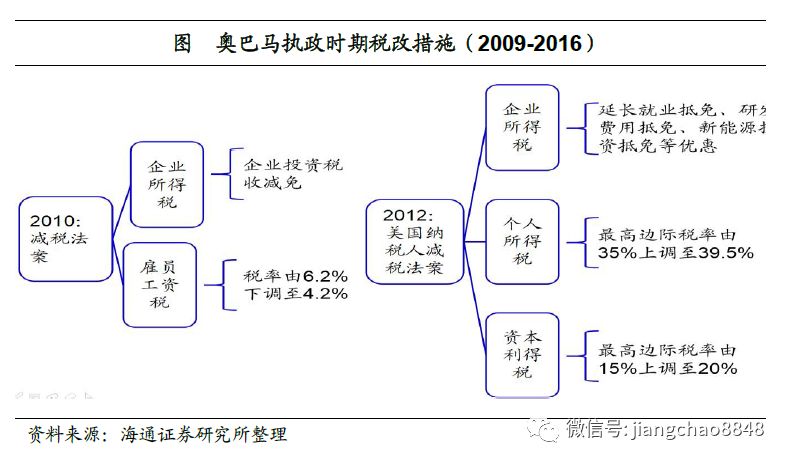

减税应对次贷危机。为应对次贷危机,奥巴马政府在2009、2010年先后通过了《刺激经济法案》和《减税法案》,后者减税总金额高达8580亿美元,并在2012年通过了《美国纳税人减税法案》,以此鼓励企业投资和增加就业,刺激国内消费。具体来看,企业减税主要表现为税收减免、抵免,包括企业投资税收减免、延长就业抵免、研发费用抵免、新能源投资抵免等。而居民减税主要是税率调整,包括雇员工资税率下调、个人所得税最高边际税率上调等。

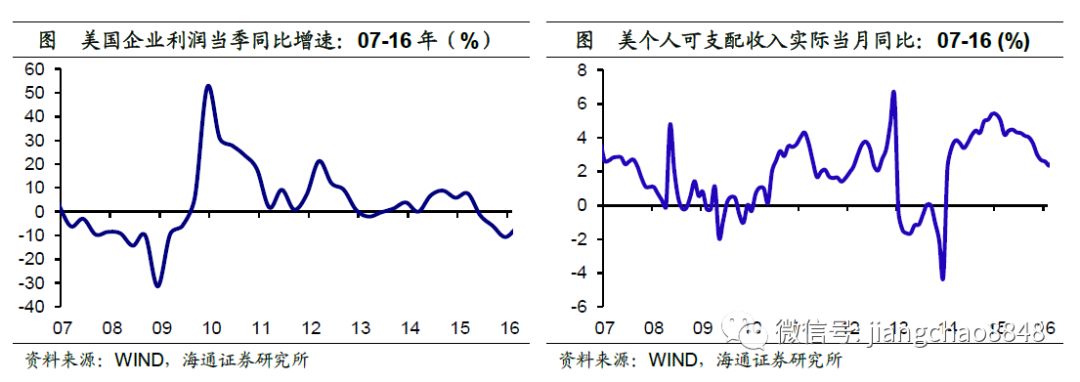

企业利润触底反弹,居民收入再现回升。早在06年底,美国经济便已出现衰退迹象,企业利润和居民收入增速均拐头向下。而次贷危机的爆发则加速了经济的下滑,07年美国企业利润增速转负,居民收入增速降至3%以下。而奥巴马政府实施的强力财政刺激方案,令企业利润和居民收入增速迅速回升,此后虽经历回调,但整体保持平稳。

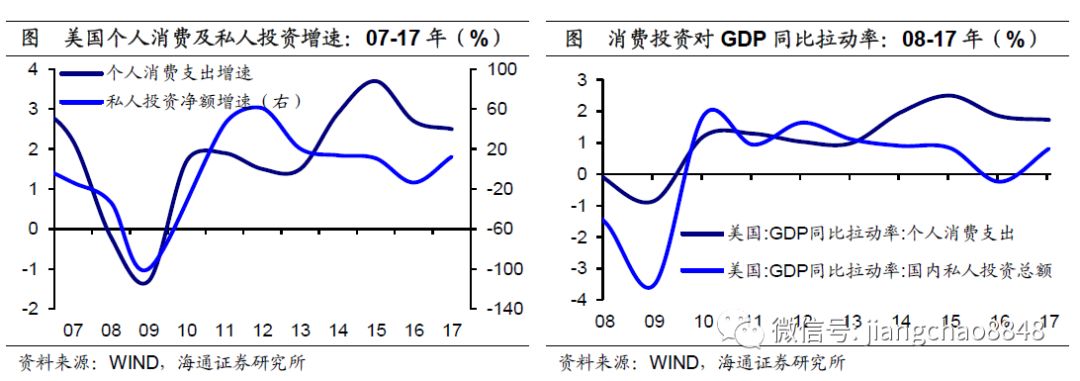

消费、投资增速迅速反弹,提振经济。伴随企业盈利复苏、居民收入改善,美国个人消费支出增速、私人投资增速也都较危机期间大幅提升。与此同时,消费、投资对GDP的拉动率均由负转正,有效拉动经济复苏。

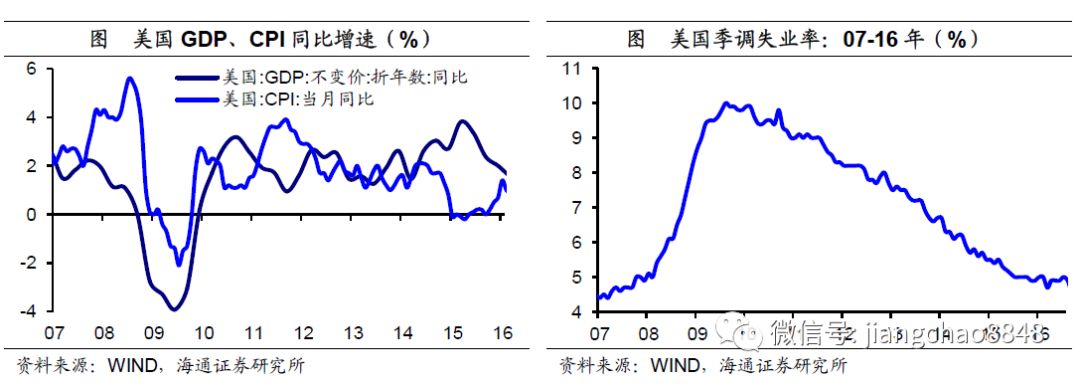

经济走出危机,失业率见顶回落。得益于投资、消费触底回升,美国经济快速反弹,GDP增速在09年4季度重回零值以上,并在10年3季度升至3.2%的短期高点。此后虽有下滑,但整体稳定在2%-3%的合理区间。而随着经济走出低谷,失业率也持续下滑,16年已降至5%以下。

赤字比重高企,债务比重攀升。而作为强力财政刺激的代价,美国财政赤字率从08年的3%左右骤升至09年的9.8%。此后财政赤字率虽逐年回落,但16-17年又回到了3%以上。而公众持有债务杠杆率更是快速上升,07年仅在30%左右,17年已突破80%。

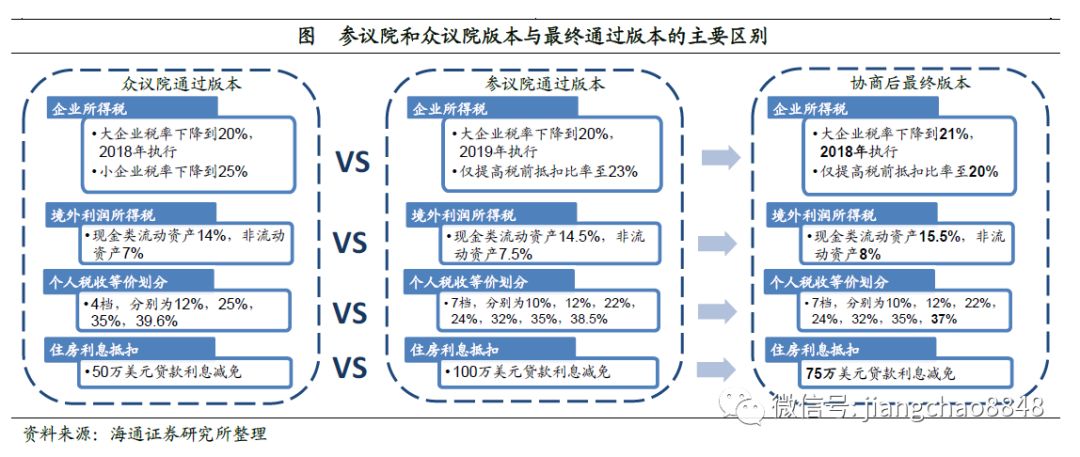

4. 特朗普减税:新一轮税改已经启动 特朗普政府启动新一轮税改。17年12月底,美国国会投票通过税改议案,并提交特朗普总统正式签署通过。至此,美国第四轮税改已正式启动。最终版本的税改方案包括:1)企业所得税率从目前的35%下调至21%,且废除了企业20%的税率下限;2)海外利润一次性汇回,现金资产按15.5%的税率减征,非流动资产按8%的税率征收;3)个人所得税税率分7档,最高档税率从39.6%下降到37%;4)住房利息抵扣,75万美元贷款利息减免。

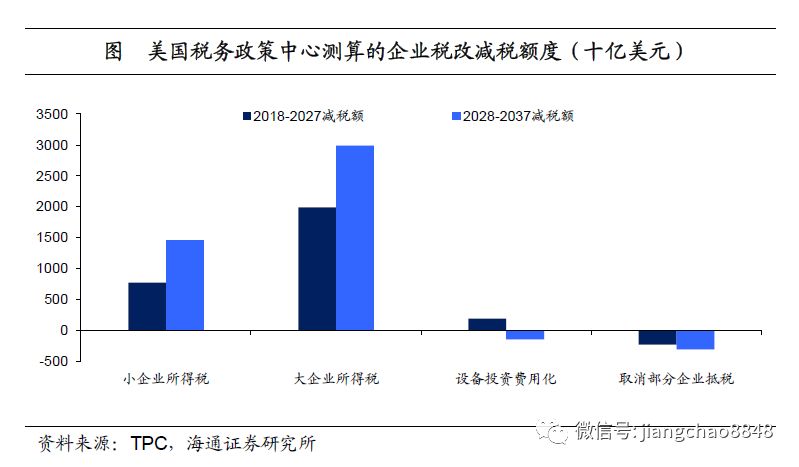

此次税改方案同样将对企业利润和居民收入产生影响: 企业所得税税率调整将提升税后利润。根据美国税务政策中心(TPC)公布的报告测算,大企业所得税率如果下调至20%,那么未来十年可以减少企业应缴税额近2万亿亿美元。而如果小企业的所得税率下降到25%,那么也可以减少应缴税额近7700亿美元。

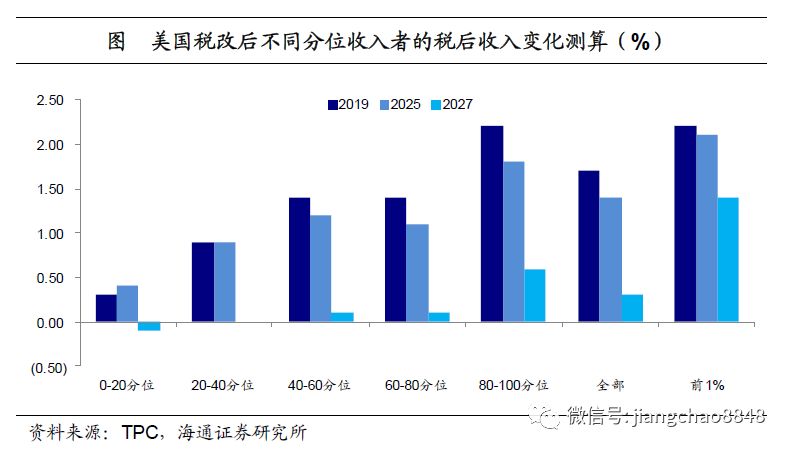

个税税率调整将提升居民税后收入。最终版本的税改方案将个税的税前抵扣额度提高了约一倍,同时也取消了部分个税的抵免,涉及大多数美国人,但同时遗产税提高起征点乃至废除、简化税档和降低最高税率,又对富人更有利。根据美国税务政策中心(TPC)测算,到2019年减税将使美国个人平均税后收入提升1.6%,且收入越高获得的减税幅度越大,收入末20%的人仅因减税增加税后收入0.3%,而收入前20%的人税后收入将增加2.2%。

5. 美国税改并不神秘:改善盈利收入,小政府大市场 目前第四轮税改效果仍待观察。而回顾前三轮税改,我们总结经验如下: 5.1从盈利到投资,从收入到消费 相似的经济背景。首先,三次税改的背景大致相似。从共性上来讲,都是经济遭遇冲击:里根政府面临的是“大滞胀”,表现为经济、就业下滑,通胀高企;小布什政府面临的是互联网泡沫破灭和恐怖袭击,表现为经济、通胀下滑,就业转差;而奥巴马政府面临的则是次贷危机,表现为经济探底、失业率新高。其共性都是有效需求不足。 相同的经济复苏。其次,三轮税改都是通过修复企业、居民部门的资产负债表,来实现“从企业盈利到投资”、“从居民收入到消费”的传导,从而令经济回暖。具体来看:一是通过降低税率、折旧抵税,改善企业盈利,从而实现投资回升;二是通过研发抵税、新兴产业减税,修复新经济,从而实现新旧转换、保持竞争力;三是通过降低居民税负来改善其收入,从而鼓励消费。

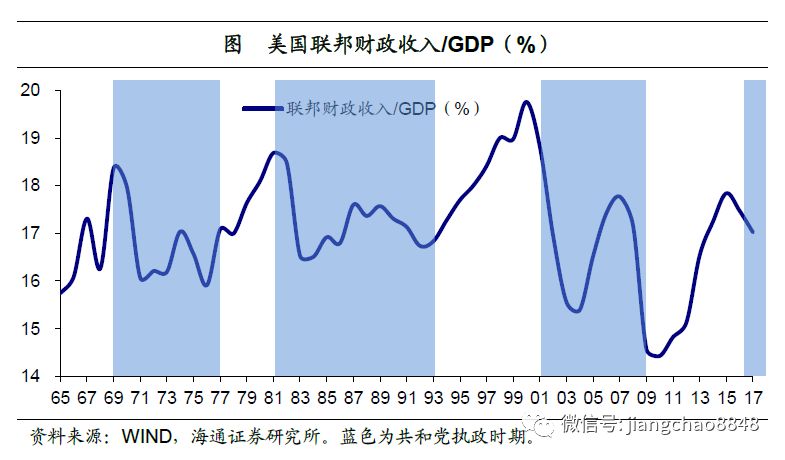

5.2小政府大市场,宽松货币配合 而从时间看,除90年代克林顿政府未实施减税外,四次税改间隔基本在十年左右,其内在原因主要有以下两个。 一是美国政治周期。四轮减税中,除奥巴马(2009-2017)外,里根(1981-1989)、小布什(2001-2009),以及特朗普(2017至今)都是共和党人。共和党属于“保守主义”的“右派”,偏向传统,代表的是雇主和企业家的利益集团,强调维护个人的自由,反对政府干预。从政策主张看,奉行“小政府”的共和党倾向于降低税率、削减福利。历任共和党总统时期,联邦财政收入占GDP的比重都趋于回落。而正是共和党“大市场、小政府”的执政理念,最终驱动了减税的实施。

二是美元降息周期。企业投资扩张有三个条件,分别是:盈利改善、(预期)需求扩张、信贷充裕,其中盈利改善是根本驱动力,而需求和信贷则是加速器。回顾前三轮税改期间,货币环境均较为宽松。减税带来企业盈利改善,而宽松货币政策则加速了从盈利改善到投资扩张的传导。

5.3警惕债务扩张,政策相机调整 赤字率创新高,债务水平飙升。从此前的分析中不难看出,减税政策也有其代价,一味减税势必带来财政赤字扩张、政府债务攀升。里根政府减税,曾引发财政赤字率接近6%,而奥巴马政府减税,则导致财政赤字率逼近10%。而财政赤字的另一面正是债务水平。80年代里根政府实施减税时,公众持有债务/GDP仅在10%左右,而奥巴马政府任内,公众持有债务/GDP从50%大幅上升至80%以上。 赤字并非无解,重在财政平衡。不过,减税带来的赤字扩张、债务攀升并非无解。美国三轮税改中,由小布什政府实施的第二轮减税,财政赤字率峰值仅为3.4%,远不及另两次税改,公众持有债务率峰值仅为37%,平均每年仅上升1.4个百分点。这主要得益于克林顿政府治下,90年代美国经济持续繁荣,财政收支扭亏为盈。1993年克林顿上台后,大力推行振兴美国经济的“综合经济发展计划”,即通过提高企业、个人所得税率以及削减预算支出,降低财政赤字,在创造就业机会的同时,也平衡了联邦预算。

法律声明 本订阅号的版权归海通证券研究所拥有,任何订阅人如预引用或转载本订阅号所载内容,务必联络海通证券研究所并获得许可,并必注明出处为海通证券研究所,且不得对内容进行有悖原意的引用和删改。返回搜狐,查看更多 |

【本文地址】

| 今日新闻 |

| 推荐新闻 |

| 专题文章 |