| 医药行业研究之凝胶膏剂专题报告 温馨提示:如需原文档,请登陆未来智库官网www.vzkoo.com,搜索下载。一、 经皮给药系统是制剂创新热门方向1.1... | 您所在的位置:网站首页 › 吲哚美辛巴布膏尼普洛 › 医药行业研究之凝胶膏剂专题报告 温馨提示:如需原文档,请登陆未来智库官网www.vzkoo.com,搜索下载。一、 经皮给药系统是制剂创新热门方向1.1... |

医药行业研究之凝胶膏剂专题报告 温馨提示:如需原文档,请登陆未来智库官网www.vzkoo.com,搜索下载。一、 经皮给药系统是制剂创新热门方向1.1...

|

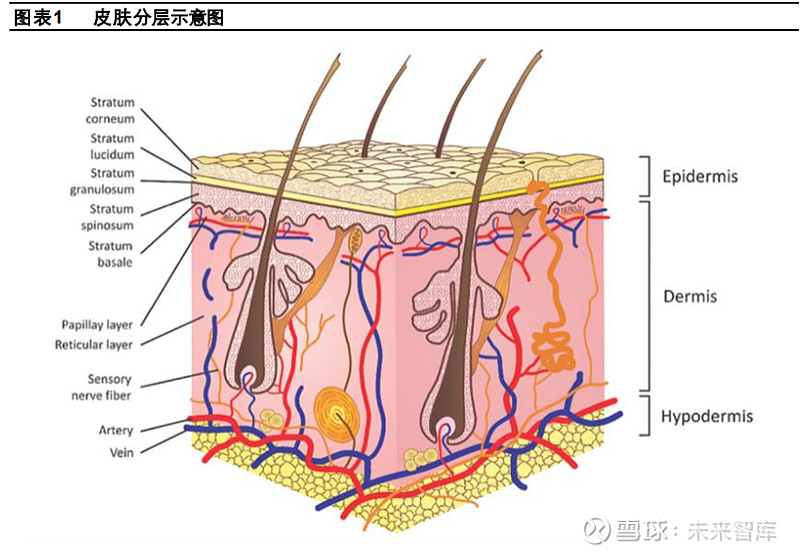

来源:雪球App,作者: 未来智库,(https://xueqiu.com/9508834377/164622006) 温馨提示:如需原文档,请登陆未来智库官网www.vzkoo.com,搜索下载。 一、 经皮给药系统是制剂创新热门方向1.1 经皮给药是口服和注射之外的第三种给药系统 经皮给药系统(Transdermal drug delivery systems,TDDS)又称透皮给药系统或透皮治疗系统,系 指药物由皮肤吸收进入全身血液循环并达到有效血药浓度,实现经临床批准的疾病治疗或预防目的。 与口服和注射给药相比,经皮给药具有如下优势:1)避免了口服给药可能发生的肝脏首过效应及胃 肠灭活,提高了治疗效果;2)维持相对恒定的血药浓度或药理效应,增强治疗效果,减少副作用; 3)延长作用时间,减少用药次数,增加患者的顺应性;4)患者可以自主用药,相对减少个体差异。 但经皮给药也存在一定的局限性。皮肤是限制药物吸收程度和速度的主要屏障,经皮给药起效慢, 且对大多数药物来说难以达到有效治疗剂量,一些对皮肤有刺激性或过敏性的药物不适合设计成 TDDS。 表皮层和真皮层对药物吸收影响较为关键。皮肤由外到内分别为表皮层、真皮层和皮下层,还包括 一些附属物,如毛囊、汗腺和皮脂腺。表皮层和真皮层对药物经皮吸收影响较为关键。其中最外层 的角质层承担着皮肤的主要屏障作用,是药物经皮吸收的主要障碍。

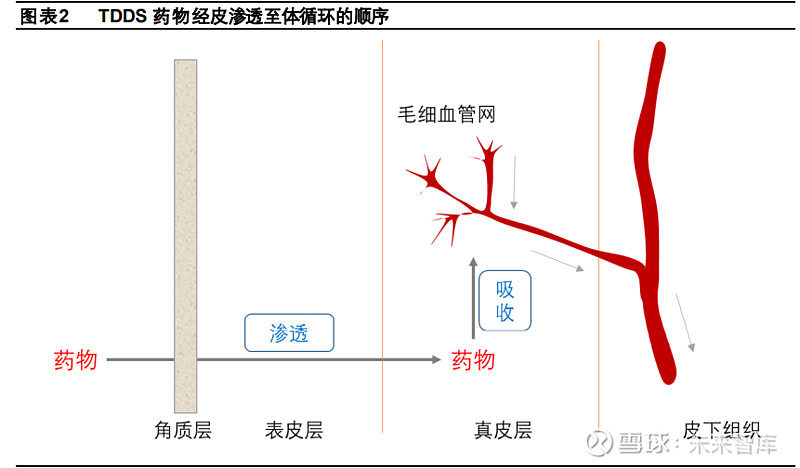

药物渗透入皮肤主要通过跨细胞通路、细胞间通路和皮肤附属器通路三种途径。因表皮层无血液循 环系统,药物渗透进皮肤后,靠皮肤表面与皮肤深层之间的浓度差为动力进行被动扩散,并最终被 真皮及皮下组织中的毛细血管及淋巴管所吸收。TDDS 释放药物主要包括以下步骤:1)药物溶解并 从 TDDS 中释放;2)分布到皮肤的最外层角质层;3)通过角质层扩散;4)从角质层分布到水性 的活性表皮层;5)通过活性表皮层扩散到真皮层的上部;6)吸收如局部毛细血管网,并最终进入 体循环。

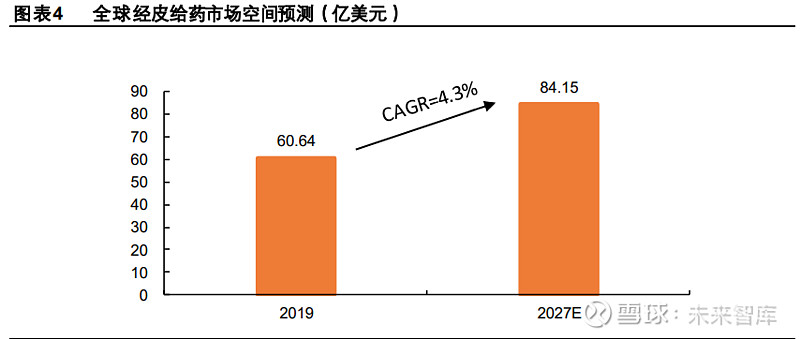

如何使药物突破角质层进行透皮吸收,是经皮给药系统研究的重点。影响药物经皮吸收的因素主要 分为生理因素、药物性质和给药系统三个方面。透皮给药技术历经了三代发展,其中第一代是选用 小剂量、亲脂、低分子量的药物;第二代是采用超声、离子导入和化学增强剂给药;第三代是使用 微针、电穿孔、热消融、微晶磨皮等技术。 伴随着经皮给药技术的突破,TDDS 领域潜力巨大。根据 Research and Markets 数据,2019年全 球 TDDS 市场规模约 60.64亿美元,并预计到 2027年达到 84.15亿美元,CAGR 为 4.3%。TDDS 凭借高安全性、恒定的药效释放速度、高患者依从性等优势在多个治疗领域均有丰富需求。上世纪 70 年代开始,新型经皮给药制剂率先在美国、日本等地发展起来。目前行业主要参与者包括诺华、 强生(ALZA)、Mylan、4P Therapeutics、Transdermal Corporation、Echo Therapeutics、久光制 药、小林制药等。

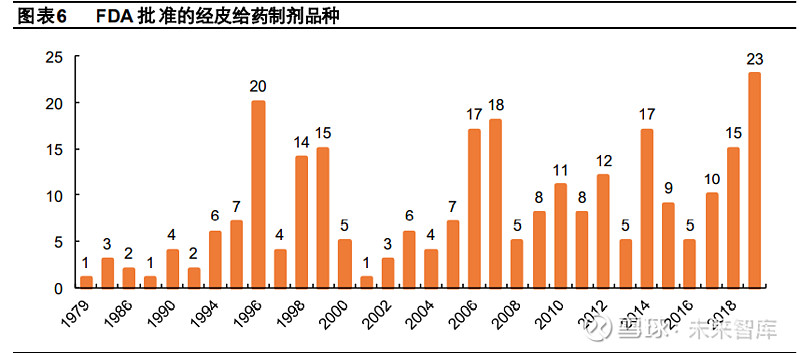

1.2 经皮给药属于改良型新药热门方向 剂型创新较分子创新性价比高。一个新化合物新药研发通常需要 10年以上时间,且花费 5-10 亿美 元。而以 505(b)(2)方式申报的以 TDDS 为代表的新型制剂通常只需要 5 年左右时间,平均只需要 0.2-0.5 亿美元花费。从市场效益来看,化合物新药通常有 5 年市场监测期,而 505(b)(2)同样具有 3-5 年市场独占期。 TDDS 成为 505(b)(2)热门方向。1979年 FDA 批准了第一个经皮给药产品——东莨菪碱贴片,用于 治疗晕动症。此后 TDDS 获批产品逐步增多,2019 年达到 23 个。

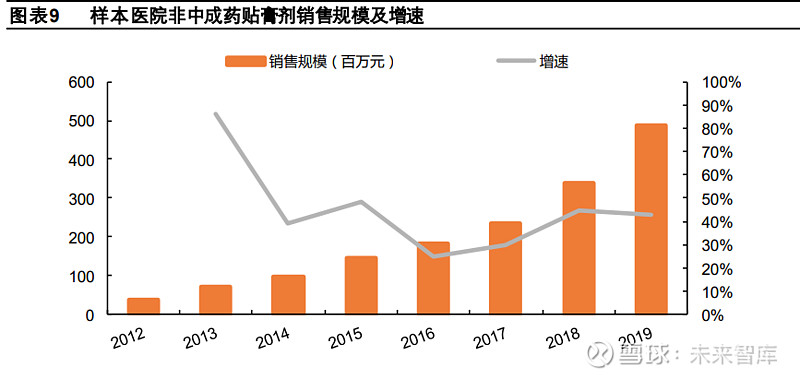

TDDS 可开发用于多种适应症的治疗。FDA 已批准的 TDDS 药品涉及高血压、心绞痛、晕吐、AD、 抑郁症、镇痛、尼古丁依赖、避孕和尿失禁等。虽然获批的 TDDS 药物较多,但对应的活性成分数 量相对较少,主要原因是经皮给药并不适合所有药物。 1.3 国内经皮给药市场约 130 亿元,由传统中成药贴膏剂主导 在我国经皮给药系统可分为新型经皮给药制剂和传统贴膏剂两种。其中上世纪 70年代开始兴起于美 国和日本的经皮给药系统是指新型经皮给药制剂。我国以橡皮膏、黑膏药等为代表的传统贴膏剂同 样属于经皮给药范畴,拥有上千年的发展历史。但我国传统贴膏剂以中成药为主,在透皮技术上落 后,存在载药量低、药理不明、副作用大等问题。 我国经皮给药市场规模约 130亿元,仍由传统贴膏剂主导。根据米内网数据,2019年我国城市零售 药店中成药贴膏剂 Top10 品种合计销售额 35 亿元,占比超过 70%,则我国零售药店中成药贴膏剂 总规模约 50亿元;2019年公立医疗机构终端中云南白药膏突破 10亿元,占中成药贴膏剂的 17%, 则公立医疗机构总规模约 60亿元。而新型经皮给药制剂目前占比较小,以氟比洛芬、吲哚美辛和洛 索洛芬等镇痛类贴膏剂为主。根据 PDB 数据,样本医院非中成药贴膏剂市场规模约 4.85 亿元,按 3.5的系数计算,则实际市场规模约 17亿元。则我们认为 2019年我国经皮给药市场规模合计约 127 亿元。

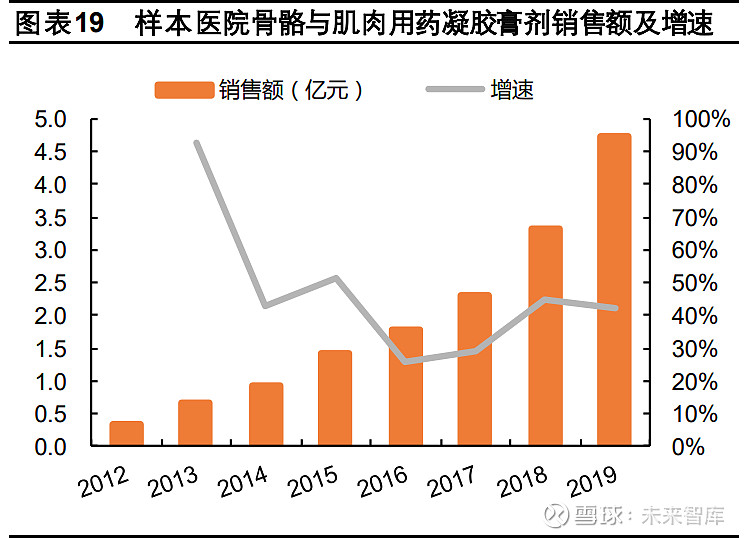

我国新型经皮给药制剂快速放量。根据 PDB 数据,2019年非中成药贴膏剂销售规模 4.85亿元,同 比增长 42.93%,2012-2019 年 CAGR 高达 44.05%,增速远高于传统贴膏剂。

2.1 凝胶膏剂较传统橡胶膏剂优势明显 凝胶膏剂(原称巴布剂)是指原料药物与适宜的亲水性基质混合后涂布于背衬材料上制成的贴膏剂。 属于新型经皮给药剂型的一种。巴布剂起源于日本的泥罨剂,在上世纪 70年代研发成功并上市,80 年代进入欧美市场,我国对巴布剂的研发开始于 80年代初。《中国药典》2000版中首次正式收录了 巴布膏剂,2010版《中国药典》将巴布剂更名为凝胶膏剂。与以橡胶膏为代表的我国传统贴膏剂相 比,凝胶膏剂具备以下优势:1)含水量高、透气性好,皮肤刺激性小,不易发生过敏反应;2)载 药量大,透皮吸收效率高,临床效果好;3)锁水性强,可反复粘贴;4)敷贴舒适性强,无撕揭痛 感,没有皮肤贴痕,无异味;5)活性成分以化药为主,更容易被临床医生所接受。凝胶膏剂已成为 经皮给药系统发展的热门方向之一。 凝胶膏剂的基质决定质量的优劣。凝胶膏剂主要由支持层、背衬层和膏体层三部分组成,其中膏体 层是凝胶膏剂的基质。基质是药物的储库,对含水量、生物利用度及透气性等因素起主导作用,直 接决定了凝胶膏剂的优劣。凝胶膏剂通常采用亲水性高分子材料作为骨架材料,加入交联剂、保湿 剂、填充剂和透皮促渗剂等形成具有一定粘性的假塑性流体。新型、高性能药用辅料的开发以及皮 肤科学的进步是凝胶膏剂发展的关键。 凝胶膏剂的成型工艺复杂,壁垒较高。凝胶膏剂成型工艺分为基质成型工艺和制剂成型工艺。因此, 在制备过程中不仅要考虑基质原料各组分的加入顺序、添加方式、搅拌强度等,还要充分考虑基质与药物的相容性、药物的形状及添加比例对成型工艺的影响。因为凝胶膏剂的成型工艺壁垒较高, 构成企业核心竞争力。中成药凝胶膏剂多为复方制剂,因此对制备工艺要求更高。目前我国尚未形 成中成药凝胶膏剂系统的制备工艺,仍需进一步发展。 2.2 凝胶膏剂在镇痛领域发展空间广阔 我国新获批凝胶膏剂以化药为主。国外凝胶膏剂的成分多为非甾体抗炎药,如吲哚美辛、氟比洛芬、 洛索洛芬等。国内研究和上市的凝胶膏剂成分除非甾体抗炎药外,还包括一些具有活血化瘀、消肿 止痛、祛风除湿的中药成分。但值得注意的是,2010年之后我国新批准的凝胶膏剂均为化药品种。

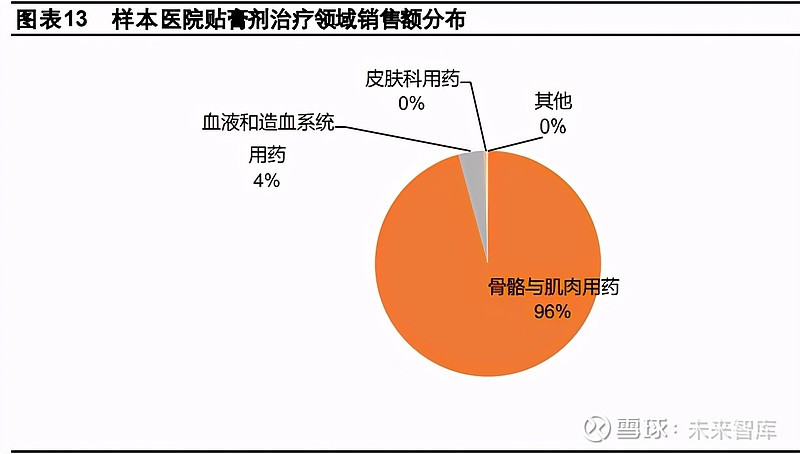

目前消炎镇痛是经皮给药制剂最主要的适应症。无论是零售还是医院市场,消炎镇痛都是贴膏剂产 品主要应用领域。以 PDB 数据为例,2019 年样本医院贴膏剂市场中骨骼与肌肉用药销售额占比高 达 96%。主要原因包括:1)疼痛发病率高,且以对症治疗为主,市场空间大;2)我国传统橡胶膏 就是以消肿止痛适应症为主,该类患者对贴膏剂接受程度高;3)海外凝胶膏剂原研以非甾体抗炎药 为主,临床优势明显,目前我国化药凝胶膏剂主要为其仿制药。

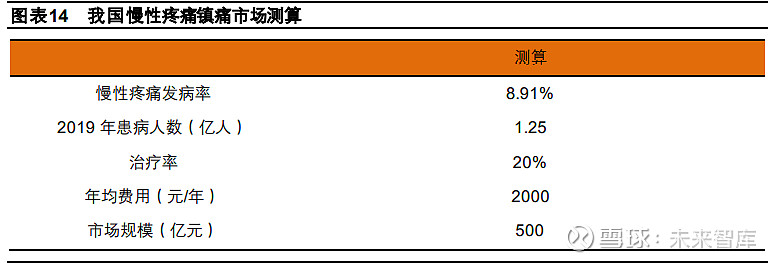

我国消炎镇痛治疗需求旺盛,市场空间超 500亿元。疼痛是继呼吸、心跳、血压、脉搏的第五大生 命特征,是由强烈刺激(或称为伤害性刺激)引起组织损伤而引起的不愉快的感觉,可分为短暂性 疼痛、急性疼痛和慢性疼痛。其中慢性疼痛是指持续时间超过 3 个月的疼痛,是影响人群健康的最 普遍问题之一。根据流行病学调查结果显示:慢性疼痛的整体患病率为 24.9%,中国城市为 8.91% (以北京为例)。按 8.91%患病率计算,则我国慢性疼痛人数约 1.25 亿人。长期受疼痛困扰会严重 影响患者的健康和生活质量,不仅给患者带来极大的痛苦,还会导致人体各器官系统的功能紊乱。 因此,我国消炎镇痛治疗市场需求旺盛。假设慢性疼痛患者中 20%接受治疗,年均治疗费用为 2000 元,则我国镇痛市场规模将达到 500亿元。

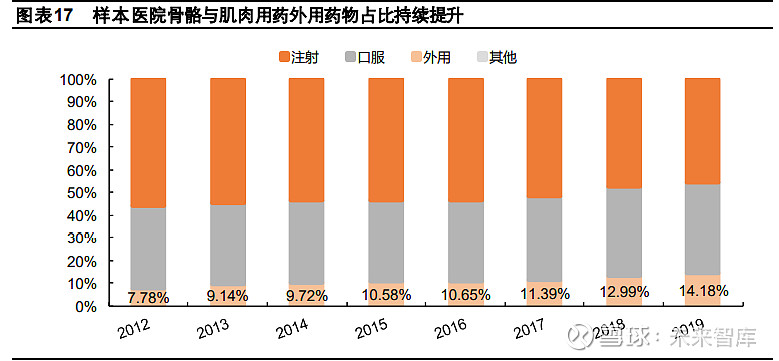

非甾体抗炎药在镇痛治疗中占据主导地位。非甾体抗炎药(NSAIDs)通过抑制细胞膜花生四烯酸代 谢过程中环氧化酶(COX)的生物活性,减少前列腺素(PGs)的合成与聚积,从而发挥解热、镇 痛、消炎及抗风湿作用。NSAIDs 是治疗类风湿关节炎、骨关节炎、颈肩腰腿疼、痛风以及各类轻 中度疼痛的一线用药。 2.3 外用 NSAIDs 比例提升,将持续推动凝胶膏剂市场扩容 口服 NSAIDs 副作用明显,外用比例有望持续提升。口服 NSAIDs 可引起严重的上消化道并发症, 包括溃疡、穿孔、阻塞和胃肠道出血等,还与心血管风险增加有关。外用 NSAIDs 通过改变用药途 径,在不降低镇痛效果的同时,可显著减少药物系统暴露量,提供安全性。目前外用 NSAIDs的比 例越来越高,在欧洲和日本已达到全部 NSAIDs的 50%~70%,而我国尚不足 10%,仍有巨大提升 空间。 凝胶膏剂在外用剂型中临床效果优势明显。据不完全统计,目前已上市数十个 NSAIDs 外用制剂, 涵盖 8种剂型、10余个药物。其中凝胶膏剂作为封闭式的局部制剂,给药剂量更精准,可稳定、持 续地释放药物,给药方便且可随着中断治疗;与贴剂相比,还具有含水量高、皮肤耐受性好,不易 过敏等优势。我们认为凝胶膏剂将成为未来 NSAIDs外用的主导剂型。 以骨骼肌肉系统用药为例说明,该大类以 NSAIDs 等消炎镇痛药物为主。2012-2019 年外用药物比 例由 7.78%提升至 14.18%,其中凝胶膏剂占比由 0.88%提升至 7.36%,是外用药物比例提升的主 要原因。2019 年样本医院骨骼与肌肉用药中凝胶膏剂销售额为 4.74 亿元,同比增长 41.93%, 2012-2019 年 CAGR 为 45.61%。

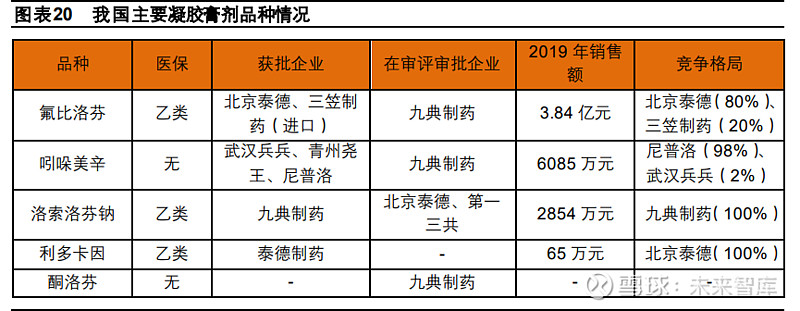

3.1 凝胶膏剂主要品种竞争格局良好 以 NSAIDs为主的化药品种是目前凝胶膏剂市场主导。2010年之后我国批准的凝胶膏品种均为化药 品种,目前仅有氟比洛芬、吲哚美辛、洛索洛芬钠和利多卡因 4种,其中除利多卡因外均为 NSAIDs 品种。2019年样本医院在售的凝胶膏剂品种仅上述 4种,我们预计中成药凝胶膏剂品种销售规模较 小,目前化药品种是凝胶膏剂市场主导。从竞争格局来看,国产企业主要有泰德制药和九典制药, 进口企业主要有三笠制药和尼普洛。

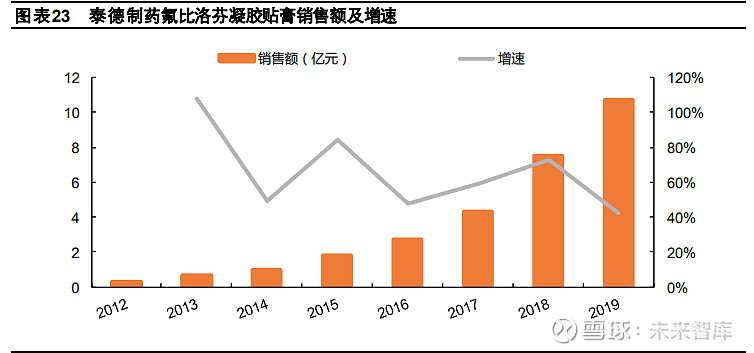

氟比洛芬凝胶贴膏 氟比洛芬凝胶贴膏是首个国内生产的化药凝胶膏剂品种。2010年开始泰德制药通过销售三笠制药进 口分包装的氟比洛芬巴布膏进行国内推广,并于 2011 年开始销售自主研发生产的氟比洛芬巴布膏。 氟比洛芬是我国销售规模最大的 NSAIDs 品种,2019年样本医院销售额达到 11.89亿元,同比下滑 11.48%,对应实际销售规模约 50 亿元。其中凝胶膏剂型销售额 3.84 亿元,同比增长 33.17%,占 氟比洛芬总销售额的 32.31%。 图片上传中...... 泰德制药得百安成 10亿元级别重磅品种,占据氟比洛芬凝胶膏主导地位。2019 年样本医院氟比洛 芬凝胶膏市场中,泰德制药占比 80%,三笠制药占比 20%,竞争格局良好。泰德制药氟比洛芬凝胶 贴膏(得百安)2019年实际销售额为10.67亿元,同比增长42.4%,2012-2019年 CAGR高达64.84%。 从在研品种来看,目前九典制药上市申请处于审评审批阶段。

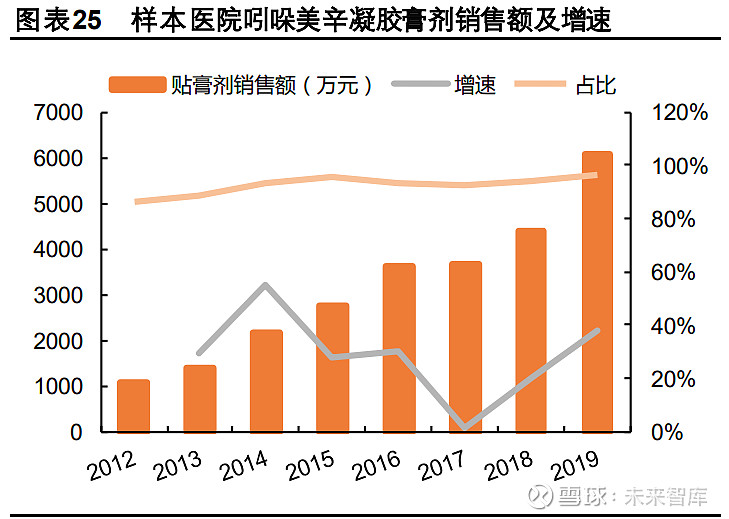

吲哚美辛凝胶贴膏 凝胶膏剂是吲哚美辛主流剂型。吲哚美辛凝胶贴膏最早是由日本帝国制药、久光制药、兴和制药同 时获批,上市规格为每贴 10cm*14cm;含吲哚美辛 70mg。该规格产品暂未在国内上市。目前国内 上市的吲哚美辛凝胶膏剂有 3 家,分别是武汉兵兵、青州尧王和日本尼普洛的进口产品,规格均为 每贴 10cm*14cm,含膏体 13g;每克膏体含吲哚美辛 3.5mg。武汉兵兵于 2011 年获批生产吲哚美 辛巴布膏,属于国内最早上市的一批化药凝胶膏剂品种。2019 年样本医院吲哚美辛销售额为 6329 万元,同比增长 34.49%;其中凝胶膏剂销售额为 6085万元,同比增长 37.75%,占总销售额的 96%。

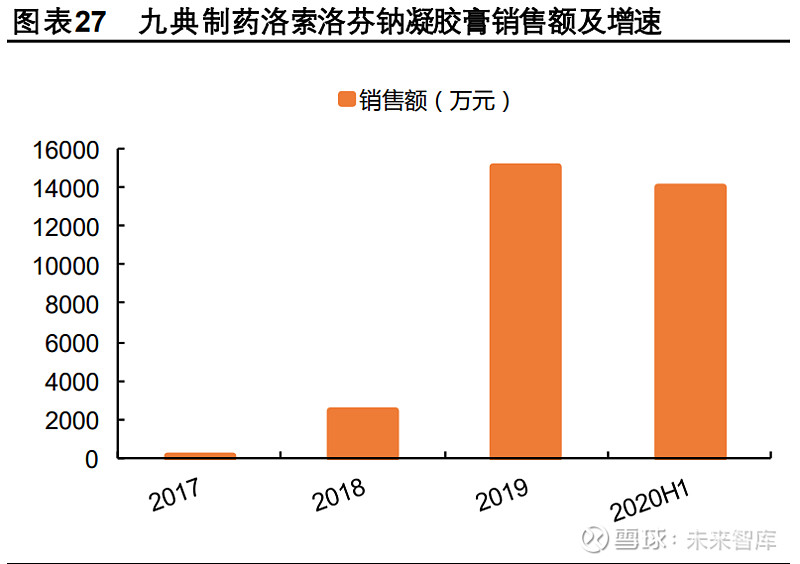

吲哚美辛凝胶膏剂暂未纳入医保,目前仅九典制药处于审评审批阶段。根据 2019年国家医保目录, 吲哚美辛纳入医保的剂型有栓剂、口服常释剂型、缓释控释剂型和滴眼剂,尚不包括贴膏剂,这在 一定程度上限制了吲哚美辛的放量。从在研品种来看,目前仅九典制药处于审评审批阶段,申报规 格为 10cm*14cm;含吲哚美辛 70mg。九典制药按照化药 3类提交仿制药上市申请,目前在进行临 床研究,获批后将成为独家规格。 洛索洛芬钠凝胶贴膏 洛索洛芬钠凝胶膏是九典制药独家剂型。2017年九典制药洛索洛芬钠凝胶膏获批,成为国内首仿品 种,规格为 10cm*14cm;含洛索洛芬钠 100mg。目前洛索洛芬钠贴膏剂属于医保乙类。2019年样 本医院洛索洛芬钠销售额为 1.52 亿元,同比增长 43.70%;其中凝胶膏剂销售额 2854 万元,同比 增长 2722%,占比 19%。九典制药 2020H1洛索洛芬钠凝胶膏实际收入约 1.4亿元,基本达到 2019 年全年水平,我们预计 2020 年全年有望达到 4 亿元左右收入。目前在研企业主要有泰德制药和第 一三共。

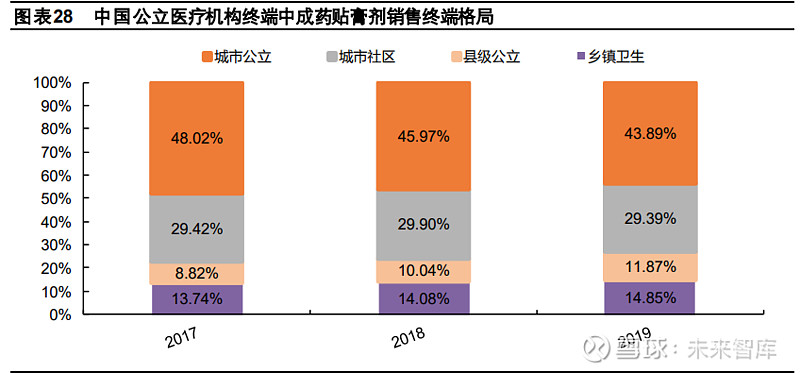

3.2 基层和零售市场是凝胶膏剂新增长极 县级及以下医疗机构是中成药胶膏剂主要市场。根据米内网数据,2019年中国公立医疗机构中,城 市公立医院占中成药贴膏剂销售市场的 43.89%,呈持续下降趋势。城市社区、县级公立、乡镇卫生 等终端合计占比 56.11%,占比持续提升。因此,在公立医疗机构中非城市公立医院市场是中成药销 售的主要市场。原因一方面是越基层的医疗机构对橡胶膏等中成药贴膏剂认可度越高;另一方面则 是因为目前销售排名靠前的中成药贴膏剂基本都是基药品种,在基层配备比例高。

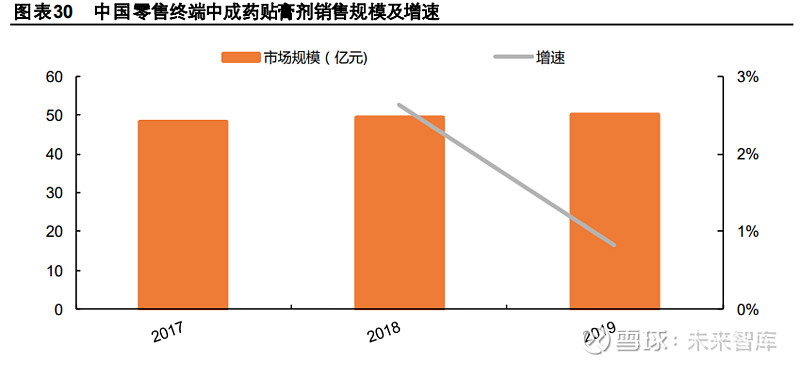

2019年公立医疗机构终端中成药贴膏剂 Top7品种中有 5个都是基药品种。基药品种是适应基本医 疗卫生需求,剂型适宜,价格合理,能够保障供应,公众可公平获得的药品。国家基本药物目录是 各级医疗机构配备使用药品的依据。因此,一旦纳入基药,将在各级医疗机构强制配备,利好产品 放量。 “986政策”发布,基药品种再迎利好。2019年 10 月 11日,国务院办公厅印发《关于进一步做好 短缺药品保供稳价工作的意见》,提出“逐步实现政府办基层医疗卫生机构、二级公立医院、三级公 立医院基本药物配备品种数量原则上分别不低于 90%、80%、60%”。目前各省市对基层、二级医院、 三级医院的基药配置比例要求通常是 70%、45%、30%。“986政策”发布后,意味着基药品种配置 比例将进一步提升,利好纳入基药的品种。因此,我们认为凝胶膏剂如果能进入基药目录,将会迎来更快的放量速度。 凝胶膏剂在零售药店潜力大。2019 年零售药店中成药贴膏剂市场规模约 50 亿元,占我国零售药店 贴膏剂市场的绝对主导地位,其中 80%以上为镇痛领域。而凝胶膏剂在镇痛领域临床效果优势明显, 因为我们认为凝胶膏剂在零售药店具有较大发展潜力。

经皮给药系统属于改良型新药热门研究方向,其中凝胶膏剂型发展潜力大。目前我国经皮给药市场 约 130亿元,仍被传统中成药贴膏剂主导,但凝胶膏剂产品放量迅速。2019年样本医院凝胶膏剂销 售额为 4.74亿元,实际市场规模接近 20亿元,同比增长 41.93%,CAGR为 45.61%。现有凝胶膏 剂品种主要集中在市场需求旺盛的镇痛领域,我国镇痛领域市场规模在 500 亿左右,外用 NSAIDs 比例的不断提升将持续推动凝胶膏剂市场扩容。我们看好在凝胶膏剂市场布局较早,且产品管线相对丰富的企业九典制药、中国生物制药(泰德制药)。 五、 风险提示5.1 研发风险 凝胶膏剂属于特色细分领域,目前上市品种较少,有多个品种在研。新品种研发受到资金、政策、 技术等多因素影响,存在不及预期的可能,从而对相关企业产生不利影响。 5.2 市场竞争风险 目前国内凝胶膏剂市场参与者较少,竞争格局较好。但不排除未来有其它企业进入凝胶膏剂领域, 从而使竞争格局变差。 5.3 医保限价风险 目前主要凝胶膏剂品种,如氟比洛芬凝胶膏、洛索洛芬钠凝胶膏均为医保品种。随着品种销售规模 越来越大,不排除受到医保资金限制的可能,如品种降价、处方控制等。 (报告观点属于原作者,仅供参考。报告来源/作者:平安证券) 如需完整报告请登录【未来智库官网】。 |

【本文地址】