| 农机行业深度研究:农业强国利器,因地制宜推动产业升级 (报告出品方/作者: 中信证券 ,刘海博、李越、李睿鹏)行业概览:效率催生农机需求,政策推动行业发展产业链:农机制造商身... | 您所在的位置:网站首页 › 世界五大农机生产商 › 农机行业深度研究:农业强国利器,因地制宜推动产业升级 (报告出品方/作者: 中信证券 ,刘海博、李越、李睿鹏)行业概览:效率催生农机需求,政策推动行业发展产业链:农机制造商身... |

农机行业深度研究:农业强国利器,因地制宜推动产业升级 (报告出品方/作者: 中信证券 ,刘海博、李越、李睿鹏)行业概览:效率催生农机需求,政策推动行业发展产业链:农机制造商身...

|

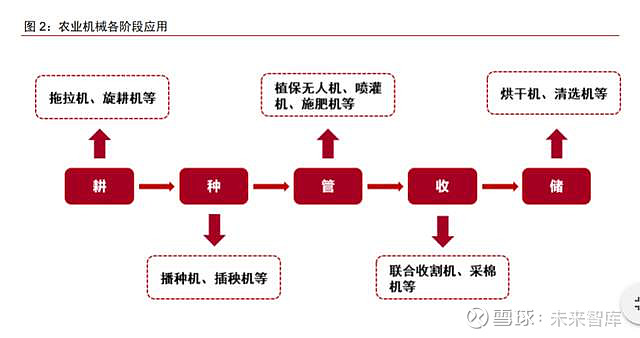

来源:雪球App,作者: 未来智库,(https://xueqiu.com/9508834377/239124450) (报告出品方/作者:中信证券,刘海博、李越、李睿鹏) 行业概览:效率催生农机需求,政策推动行业发展产业链:农机制造商身处中游,农机品类广数目多 农用机械是指用于农业、畜牧业、林业和渔业所有动力机械的总称。农机行业上游包 括钢材、有色金属等原材料供应商以及发动机、传动部件、行走部件等零部件供应商。产 业链中游包括各种类型的农业机械,包括农用动力机械、农田建设机械、植物保护机械和 农产品加工机械等。农业机械行业的产业链下游为农业机械用户、农户、农场等,我国农 机合作社也是下游用户的重要组成部分。 农业机械包括农用动力机械、农田建设机械、土壤耕作机械、种植和施肥机械、植物 保护机械、农田排灌机械、作物收获机械、农产品加工机械、畜牧业机械、渔业机械、设 施农业和农业运输机械等。按照其用途主要可分为耕整地机械、种植施肥机械、田间管理 机械、收获机械、收获后处理机械、农产品初加工机械等。

农业农村部和中央网络安全和信息化委员会办公室于 2020 年初发布的《数字农业农 村发展规划》明确提到,到 2025 年,我国农业数字经济占农业增加值比重将提升至 15%, 智慧农机将加速农机产业链的变革。智慧农业将带来产业链的变动,智慧农业上游主要原 材料为有色金属、单晶硅及电子陶瓷等,上游零部件及系统包括集成电路、卫星导航系统 及传感器等;智慧农业中游主要包括数据平台、无人机植保、农机自动机械、智能化养殖 等;智慧农业下游主要为农产品生产。 驱动要素:机械化驱动经济效率提升 我国农业劳动人口 2002 年以后呈持续下滑趋势,但我国农业 GDP 增加值稳步提升, 2016 年出现小幅下滑后继续保持增长。随着我国农业劳动人口的持续下滑,我国对农业人 均产出的要求将不断提升。 据新疆维吾尔自治区农牧业机械管理局 2019 年数据,以采棉成本为例,机械采棉每 公斤成本比人工采棉节约 1.5 元,每亩可节约 525 元,机械采棉仅为人工采棉成本的 40%, 且随着农机技术的进步,机械采棉成本有望进一步降低。 与发达国家相比,中国农业机械化程度相对落后。我国人均耕地面积略高于日本,每 百平方公里拖拉机数量、农场机械化率及农业机械化开始时间等方面均落后于美国、欧洲、 日本等发达国家。

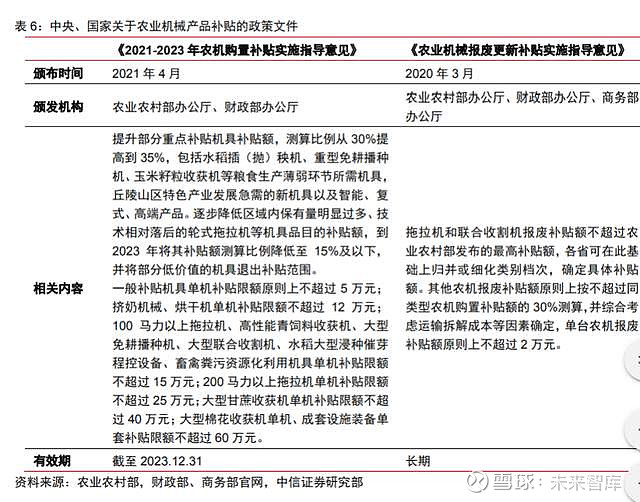

中国每千公顷农机机械马力历史增速高,2015 年达到巅峰值,在小幅下降后 2016 年 继续爬升,且我国每千公顷农机机械马力已大幅领先于欧美。然而,我国人均农业产值却 远落后于欧美,较美国差距仍处 10 倍以上。导致此现象原因一方面为我国丘陵山地多且 地区分散,机械使用效率较低;另一方面,我国农机购买者为获取补贴大马拉小车现象频 发,此举也是导致我国马力数统计数字偏大的原因之一。 政策环境:农机补贴+土地流转+环保政策推动农机发展 根据中国证监会颁布的《上市公司行业分类指引》(2012 年修订),农业机械所处行 业属于专用设备制造业(C35);根据《国民经济行业分类标准》(GB/T 4754-2017),传统 农机公司所处行业属于专用设备制造业(C35)。所处行业的主管部门包括工信部、农业农 村部(原农业部)。 农机装备自律性协会主要为中国农业机械工会协会、中国农业机械化协会以及中国农 业机械流通协会,主要职责为负责农机行业的技术发展,提升农机行业的自我创新能力, 接受委托承担各类重大项目评估、成果鉴定,参与技术标准制定,开展科学论证、咨询服 务,促进农机科学技术成果的转化等。 农机补贴政策、土地流转政策、农民收入提高是驱动农业机械行业发展的三大主要因 素,农机购置补贴对农业机械化正向作用最为显著。农机补贴政策通过提升农户的农机购 置能力从而提升农业机械化水平;土地流转政策可使土地由细碎化经营转为规模化经营, 提高农户采用机械化生产的积极性;农民收入提高将显著提高农民购买力,促进农业机械 购买需求提升全国农业机械行业营业收入。由于农业机械化是国家长期战略规划,新一期 中央财政补贴仍将延续,未来农机补贴政策具有可持续性。各地区地方性农机购置补贴政 策基于中央、国家的补贴政策和指导方针,根据当地农业发展情况和农业发展需求也会制 定相应政策。地方性补贴政策将长期存在,具有可持续性,但补贴政策的具体方向、补贴 的具体形式可能会发生转变。

根据《2021-2023 年农机购置补贴实施指导意见》,农机购置补贴政策按照“自主购 机、定额补贴、先购后补、县级结算、直补到卡(户)”方式实施。省级及以下农业农村、 财政部门按职责分工和有关规定发布本地区农机购置补贴实施方案、操作程序、补贴额一 览表等信息。 全国农机行业营收趋势与农机补贴相关性高。全国农业机械行业营业收入 2016 年以 后出现下降,但自 2019 年以来恢复增长态势。2018 年全国农机行业营收出现下降,主要 系农机补贴 2018 年大幅缩减,2018 年以前产能过剩,以及营收统计口径更改所致。农机 行业营收与市场规模数据有所差异同样系部门间统计口径不同所致。全国农业机械行业利 润总额与营业收入趋势保持一致,农机补贴趋于平稳后,农机行业净利润自 2018 年后逐 年提升。 我国在农村推行家庭联产承包责任制,按人口平均分配土地,但此方案容易导致地块 过于分散。国家已出台土地流转政策以将土地连接成片,形成规模经营,从而能在实际农 业生产中充分利用现代农业机械,提高生产效率,降低农业生产成本。此举将有利于我国 农机市场长远发展。 国家对农机行业支持态度明确,重视程度高。近年中共中央、国务院、农业农村部等 部门已出台一系列推动农机行业良性发展的法律法规和政策,制定了全面推进农业现代化 的战略,在供给侧改革的大环境下,明确了农业机械化的发展方向。

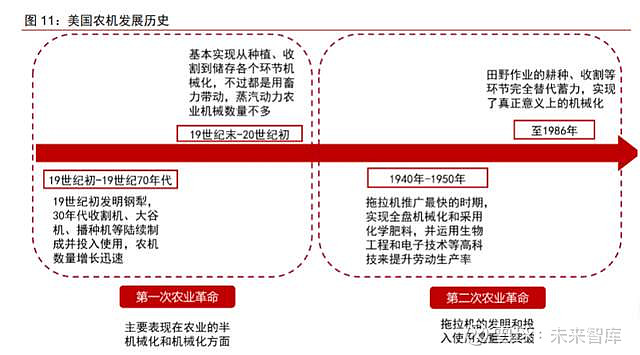

环保方面,根据生态环境部颁发的《非道路柴油移动机械污染物排放控制技术要求(发 布稿)》,非道路移动机械第四阶段标准(“国四”)将于 2022 年 12 月 1 日起实施。“国四” 标准对农机排放要求更高,将导致“国四”农机价格和使用成本上升,但由于在新标准正 式实施前所购买的农业机械将不受到“国四”标准影响,故在“国四”标准正式实施之前, 市场将迎来用户对现存“国三”标准机器的购机前移。 发展历史:发达国家经验积累深厚,我国从无到有奋 起直追海外历史:源起第一次工业革命,发达国家经验积累深厚 1860-1910 年美国经历了第一次农业革命。第一次农业革命主要表现在农业的半机械 化和机械化方面。其中包括蒸汽收割机、拖拉机等农业机器的发明和科学耕种方法的推广。 这次农业革命的最大成果是加快了垦殖西部土地的进程,使耕地面积迅速扩大,农产品数 量加速增长。早在 19 世纪初,由于开发西部的需要已经出现了改良的农具。例如,约翰·狄 尔和詹姆斯·奥力维尔制造的专供草原地区使用的钢犁就比木犁和铁犁的效率高出许多。 其后,在 30 年代,奥贝德·赫西和赛拉斯·麦考米克两人又相继发明收割机。打谷机、中 耕机、播种机、圆盘耙也陆续制成并投入使用,不过这时农业机械是以畜力作为牵引力和 动力,改良农具和简单的农业机械投入使用后农业生产效率已有明显提高。真正的推广和 普及发生在内战时期,内战爆发后,许多农业人口加入了联邦军队,劳动力奇缺,越来越 多的农民改变了传统的耕作观念,广泛地采用农业机械。投入使用的新式农具和农业机械 的数目迅速增加。1861 年到 1865 年,收割机从 10 万台左右增加到 25 万台,割草机从 2 万台增加到 7 万台。其他农业机械数量也有大幅度的增长。1865 后的 35 年间,美国的农 业机械数量不断增长且质量不断提高,过去由人力操作的工序也逐步实现机械化。例如,约翰·F·阿普尔比于 1878 年发明的盘绕扎谷机解决收割过程中的打捆问题,使工效提高 8 倍。 19 世纪 70 年代美国共增加 1.5 亿英亩耕地。在 1880 到 1900 年的 20 年间又增加耕 地 3.03 亿英亩。到 19 世纪末 20 世纪初,从种植到收割、储存的各个环节差不多都实现 了机械化。不过,大部分农业机械都是用畜力带动的、使用蒸汽作动力的农业机械为数不 多。据 USDA 统计,美国农场拥有的耕畜,在 1900 年达到了 2400 万头。据 J.R.道奇估 计,1883 年以前的 58 年间美国总计出口 20.64 亿蒲式尔小麦,其中一半以上是在 1874 年以后出口的,也就是说最后 10 年的出口量超过了前 48 年出口量的总和。然而,这次农 业革命虽然采用了机械化农具,改进了耕作技术,但更多地是依靠扩大耕地面积来增加农 作物产量,劳动生产率还有待大幅度提高,农业机械化也没有全盘实现。至 1920 年,农 用拖拉机仅有 24.6 万台,不足以取代畜力农业机械。当时美国还拥有 1720 万匹马和 460 头骡以供农用。平均每个农业人口生产的粮食也不够丰裕,10 年后才达到供养 7 个人的水 平。这时美国的农业还不是真正意义上的高效农业。

美国第二次农业革命发生在第二次世界大战期间。这次大突破的特点是在不增加耕地 面积的情况下实现全盘机械化和广泛采用化学肥料,其中拖拉机的发明和投入使用是第二 次农业革命的重大突破,且此次农业革命运用生物工程和电子技术等高科技部门的初步成 果来大幅度提高农作物产量,同时减少农业人口,劳动生产率从而成倍提高。据方文熙撰 写的《美国农业机械化装备与发展趋势》,从 1940 年到 1950 年的 10 年间,美国的拖拉 机总台数从 150 万增加到 339.4 万,到 1960 年又增加到 468.6 万。此后,拖拉机的台数 基本稳定下来,每年略有增减,不过拖拉机的马力仍有较大幅度的增长。其他采用新动力 的农业机械也有大幅度增长,到 50 年代末都能够满足农业生产的需要,其数量也趋于稳 定。1950 年,谷物收割机为 71.4 万台,玉米收割机为 45.6 万台,干草打捆机为 19.6 万 台,青饲料收割机为 8.1 万台,载重汽车为 220.7 万辆,到 1960 年分别增加到 104.2 万 台,79.2 万台,68 万台,29.1 万台和 283.4 万辆。此后,上述机械的数量都不再增加, 谷物收割机还大幅度减少,1986 年下降到 64 万台。此时田野作业的耕种、收割等环节才完全替代畜力,实现了真正意义上的机械化。每个农业人口平均生产的农产品,1940 年可 以满足 10.7 人的需要,1984 年可以满足 77.3 人的需要。在此期间美国农业人口减少了 68%,而劳动生产率却提高了 700%。两次农业革命的一个共同特点就是利用工业革命和 技术革新的成果实现农业半机械化和机械化,采用蒸汽和柴油推动农业机械以取代畜力和 人力。 国内历史:我国农机起步较晚,从无到有发展迅猛 根据前瞻产业研究院,新中国农业机械行业发展可大致分为五个阶段。1949 至 1980 年为起步阶段,中国农机制造业从无到有逐步发展,这一阶段奠定了我国农机工业的基础。 1981 至 1995 年为变革阶段,这一阶段主要生产适合当时农村小规模经营的小型农机,大 中农机发展缓慢。1996 至 2003 年为市场引导阶段,农机产品开始进行结构调整,高效率 的大中型农机具开始恢复性增长,小型农机具增幅放缓。2004 年-2018 年为快速发展阶段, 农业机械化水平快速提升,农业生产方式发生重大变革,2019 年以来,中国农机行业进入 智能化发展阶段,农业机械产品结构面临新一轮的调整。 起步阶段:我国农机自建国初期起步,到改革开放的 30 年间,在农机生产、销售以及 使用维修及管理系统上实现从 0 到 1 的突破。拖拉机工业:在一五时期,洛阳拖拉机厂于 1955 年动工,1958 年生产出我国第一台东方红-54 型履带拖拉机,直到改革开放前,我 国先后建造拖拉机制造厂近 20 座,实现了从 10 余马力至 80 马力的提升,履带式、轮式 及手扶式各种型号的生产;联合收割机工业:建国以后,我国联合收割机工业开始起步, 1958 年北京农业机械厂研制成功我国第一台牵引式联合收割机,19 世纪 60-70 年代,我 国先后在河南开封、吉林四平、黑龙江佳木斯、新疆、北京、广西桂林建成联合收割机厂, 产品覆盖牵引式、自走式和背负式多种型号的联合收割机。农业生产体系建设过程中,我 国开始布局农机科研、管理体系和产品供销体系,到 19 世纪 70 年代末,我国已建成中国 农业机械化科学研究院、各省市建有农机研究所、省地县三级设有农机管理机构并成立中 国农业机械总公司。 变革阶段:改革开放初期,家庭联产承包责任制的实施使得农业经营规模变小,我国 开始进入小型农机为主的发展阶段,19 世纪 80 年代中后期,我国由计划经济向市场经济 转变,农机工业首先被推向市场,资本争相涌入。自 90 年代开始,旺盛的市场需求引发我 国小型农机市场的激烈竞争,我国小型农机得到了快速发展。

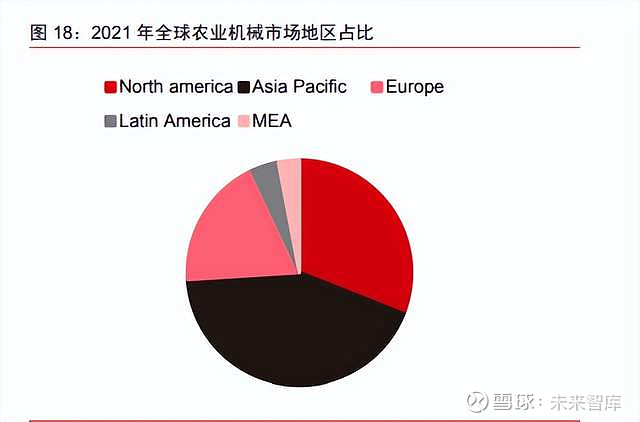

市场引导阶段:90 年代中期,全国兴起的小麦跨区机收作业,一方面使得联合收割机 需求猛增;另一方面,以广西桂林、上海向明以及河北双箭王为主流的背负式联合收割机 得到快速发展,而背负式联合收割机又促进了大型拖拉机的需求增长。2000 年前后,我国 大型农机企业产品准备基本完成,中国一拖大型轮式拖拉机基本成熟,1998 年,北汽福田 进入农业装备领域,在经新疆-2 型的基础上,进入到联合收割机产业,而后又向大中型拖 拉机市场进军。2000 年,美国迪尔公司在完成与佳木斯联合收割机厂的合资后,又与天津 拖拉机制造厂完成合资。2002 年,凯斯纽荷兰公司完成与上海拖拉机内燃机公司的合资。2003 年 8 月,常州拖拉机厂实行民营改制,成立东风农机集团公司。由此,我国大型农机 竞争格局基本形成。 快速发展阶段:大型拖拉机需求持续增长,背负式联合收割机、背负式玉米收获机、 秸秆粉碎还田机的兴起使得大型拖拉机需求旺盛。大型农机的发展同时得益于农机作业服 务,随着农机产品种类增多,农机服务竞争加剧,农民为了在服务竞争中取得更大优势, 对更大功率农机的需求增加;轮式联合收割机:小麦跨区机收,拉动了联合收割机的需求, 各地先后出现联合收割机厂,市场竞争加剧,最终福田谷神独霸市场,其他二线品牌如春 雨、中收等品牌在销量上与福田谷神存在一定差距;履带式联合收割机:2000 年前后,国 内主要半喂入式履带式联合收割机主要为久保田和洋马为主的日系品牌,同期,全喂入履 带式联合收割机在我国南方开始应用,后期随着福田雷沃、沃得农机、星光农机的加入, 全喂入履带式联合收割机产品日益成熟,市场初具规模;其他农机产品:如水稻插秧机、 谷物烘干机、牧草打捆机等都得到了不同程度的发展。 智能化阶段:农业智能化发展是必然趋势,现阶段我国的东方红 X-804 型号拖拉机的 研发设计已经装备了 DGPS 自动导航控制系统。目前我国仍处于农机智能化的初始探索阶 段,与国外农业强国相比仍存在较大差距。 发展现状:行业规模稳步增长,行业集中度逐步提升全球市场:发达国家引领市场方向,亚美欧市场占比超九成 从全球来看,美国、加拿大、法国、德国等国家是主要的农业生产国,美国耕地面积 达到了 1.6 亿公顷,是全球第二大产粮国。 目前国际上主要农机企业聚集在美国、法国、德国等传统机械制造强国。据观研天下 《2021 年国内外农业机械产业发展现状浅析》报告数据,2020 年美国、法国、德国等国 家农业机械的产值超过世界农业机械产值的 40%。美国农场的各个环节已全面进入机械化、 自动化、社会化的阶段。与此同时,美国农机的生产、科研部门正在研究把高精尖技术应 用到拖拉机等农机具上,实现拖拉机等农机的无人驾驶、自动操作、自动监控等,使各种 农业机械能更准确、迅速地实施各类作业,农机出现了向精准方向发展的趋势。加拿大粮 食生产和畜类生产机械与设备配备成套性强,田间作业机械从拖拉机到农机具及自走式联 合收割机大部分为大功率、宽幅、高效机具。这和美国的农业机械化基本相似,皆属高水 平大规模机械化生产。 法国农业机械化水平高,小麦、玉米等谷物生产、畜禽饲养均已实现了全过程机械化。 粮食作物从整地、播种、中耕、病虫害防治、收获、运输、加工、储存等环节均有相适应 的农业机械。法国在作物育种机械和葡萄园机械方面较发达,从作物育种、播种、田间管 理、收获及收获后清选、分级、包装、包衣等整套机械供应,特别是种子加工厂,各种设 备配套齐全,自动化程度高。法国的葡萄园机械,从拖拉机到配套的栽植、剪枝、整形、 施肥、施药、采收、包装、运输都有相适应机械,机械化作业达到了世界先进水平。葡萄 采收机械每年生产量较大,也有较多出口。德国农场较小,次于法国和美国。农业机械化 水平也很高,农业和畜牧业均已实现机械化。 全球农业机械市场规模整体较为稳定,据 Precedence Research 数据,2021 年市场 规模 1840 亿美元,该机构预计,全球农业机械市场规模 2030 年将达到 3740 亿美元,对 应 2021-2030 年 CAGR 约为 8.2%。分地区看,亚太地区是世界上最大的农业机械生产区, 据 Precedence Research 数据,2021 年占比约 43%,其次是北美和欧洲,分别占比 31%、 19%。主要原因系亚太地区发展中国家众多,人口密度大,农业机械化起步晚,使得农业 机械需求持续扩大,亚太地区将作为未来全球农业市场规模的主要增长点。

据 Grand View Research 统计(转引自中商产业研究院,后同),2019 年全球畜牧 机械市场规模为 164 亿美元,且预计至 2027 年,全球畜牧机械市场空间达到 214 亿美 元,对应 2019-2027 年 CAGR 约为 3.4%。畜牧养殖机械作为畜牧机械中最重要的组成 部分,其设备产值约占整个畜牧机械市场的 20%。据 Globenewswire 预测(转引自中商 产业研究院),2021 年-2028 年,全球渔业机械市场规模将由 23.8 亿美元增长至 31.8 亿 美元,CAGR4.2%。 中国市场:主粮及棉花机械化率高,农用无人机发展迅猛 中国作为农业大国和世界上最大的发展中国家,2017 年至 2021 年,农业机械市场规 模由 3911 亿元增长至 5310 亿元,CAGR 为 7.9%,呈稳步增长的态势。据中国农业农村 部历史数据和中商产业研究院预计,中国农业机械市场规模 2027 年将达到 7196 亿元,对 应 2021-2027 年 CAGR 约为 5.2%。需要说明的是,我国农业机械市场规模测算中不仅包 含农机企业销售额,还包括农机服务等其他收入,故其数额大于农机企业营收总额。农业 机械化的水平直接影响农业生产效率,提高农业机械化水平是我国实现现代农业化的关键 步骤。2005 年至 2021 年,我国农业机械化水平从 36%增长至 72%。 我国粮食产量和进口数量呈增长态势,粮食进口金额 2019 年后大幅增加。我国粮食 安全问题依然严峻。2021 年原粮综合、小麦、玉米、稻谷等价格均出现上涨,粮价上涨有 望带动种粮意愿,带动产量规模,从而带动农机产业的增长。

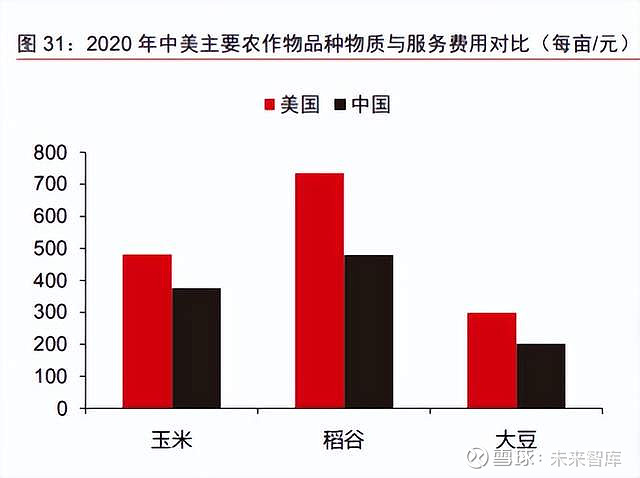

我国机耕、机收、机播面积总体保持稳中有升态势,根据中国农业机械工业协会数据, 2020 年我国机械化耕种面积 12.8 亿亩,较上年度提高 3.2%;机械化播种面积 9.9 亿亩, 较上年度提高 3.88%;机械化收获面积 10.6 亿亩,较上年度提高 3.55%。 2021 年我国农业机械总动力达到 10.8 亿千瓦,较上年增长 2.0%。《“十四五”全国农 业机械化发展规划》提出,到 2025 年,全国农机总动力稳定在 11 亿千瓦左右,农机具配 置结构趋于合理,农机作业条件显著改善,覆盖农业产前产中产后的农机社会化服务体系 基本建立,农机装备节能减排取得明显效果,农机对农业绿色发展支撑明显增强,机械化与 信息化、智能化进一步融合,农业机械化防灾减灾能力显著增强,农机数据安全和农机安 全生产进一步强化。《农机装备发展行动方案(2016-2025)》中提出,我国到 2025 年将实 现全面掌握核心零部件制造技术,关键零部件自给率达到 70%以上。 我国农业 GDP 增加值持续提升,2021 年达 83085 亿元,农业机械营收在 2018 年统 计口径变动后,占农业 GDP 增加值基本保持稳定,2021 年占比约为 3.4%。此外,全国 农业机械长期处于贸易顺差状态,出口额长期大于进口额。 我国小麦、玉米、棉花产区多位于以平原地形为主的东北、黄淮、甘肃新疆等产区, 平原地区农机实用性高,故其机械化率也较高,而我国水稻产区多位于华南地区,其丘陵 地势多,大型农业机械适用性较差,故机械化率相对较低。此外,我国地质与农作物与国 外相比存在特有性,中国本土农产品无国外机械可借鉴,这也为我国本土农产品机械化率 提升增加了难度。 由于中国特色的家庭联产承包责任制的推行及人口现状等原因,2020 年中国 80%以 上的土地在 2.6 亿的小农户手里,耕地分散、块状明显,导致农业机械化、规模化进程受 阻。中国土地经营属于典型的小规模主导型,小规模土地经营者所占比重高达 93%,远高 于世界平均水平。农业生产经营规模小,产业化程度低,加上农产品质量不高,导致近年 来农业生产成本居高不下,严重影响了农业效益和竞争力的提高。 欧美等农业机械化水平较高的国家约有 7000 种各类型的农业机械设备,我国仅约有 3500 种各类型的农业机械设备。我国面临山地丘陵多,本土化农作无机可用等问题,我国 可用农机类型覆盖的地形及作物种类严重不足。美国农业生产更多倚重物质投入、农机装 备、技术服务等,而中国人工成本仍为推高农业成本的主要因素。美国农业机械作业智能 化程度远远高于中国,农业资本、技术、机械等投入对劳动的替代作用明显。中国在劳动 力素质与职业化程度、农业机械水平、农业科技等方面与发达国家存在一定差距,导致了 农业高成本、低效率、缺乏农业基础竞争力的现状。中国农业生产成本较美国更高,美国 主要农作物种植成本约为中国的 75%左右,但中国多数主要农作物品种物质与服务费用占 比较低。

从农机销量及销售额来看,由于微耕机耕作环境适应性强,机器体积较小,单台售价 较低,据农业农村部农机购置补贴信息公开专栏,2021 年微耕机销量最大,销量占比最高, 且大幅领先于其他机械销量数量,但从销售额角度,拖拉机、水稻收割机、玉米收获机位 居前三,销售额占比同样最高,拖拉机销售额为 117.6 亿元,占比 34%;主粮收获机械销 售额合计 101.8 亿元,占比 29.4%。 拖拉机保有量 2173.06 万台、配套农具 4022.93 万部,与 58.8 千瓦及以上拖拉机配 套农具增长 4.41%。根据全国科学技术名词审定委员会出版的《机械工程名词第四分册》, 拖拉机依照功率可分为大型拖拉机、中型拖拉机和小型拖拉机,功率在 40-70 马力之间为 小型拖拉机、80-90 马力之间为中型拖拉机、功率在 100 马力以上为大型拖拉机。 我国大中型拖拉机产量比重不断提升,2018 年以来,随着国内企业对核心部件的技术 突破,大中型拖拉机的性能优势进一步体现,性价比不断提升。我国大型拖拉机产量增长 态势最为良好,增速最高,2018-2021 年 CAGR 约为 35.3%,产量占比由 2015 年的 3.7% 增长至 2021 年的 16.5%;中型拖拉机也保持良好增长态势,2018-2021 年 CAGR 约为 15.5%,产量占比由 2015 年的 29.2%增长至 2021 年的 52.3%,目前占比最高。此外,随 着我国农业种植结构的变动,中大型拖拉机的应用增多是近年的趋势。 小型拖拉机产量持续处于低位。随着我国农业种植结构的变动及拖拉机产量结构的变 动,大中型拖拉机逐渐实现了对小型拖拉机的替代,使得小型拖拉机产量比重持续下降, 导致我国拖拉机产量持续下降;小型拖拉机产量占比由 2015 年的 67.1%下降至 2021 年的 31.2%。2015-2018 年,我国拖拉机产量从 209.1 万台下降至 57.1 万台,随后产量开 始回升,2020 年受疫情影响,产量有所下降,随着疫情被有效控制,2021 年我国拖拉机 产量回升至 59.9 万台,同比增长 11.3%。 2017-2018 年我国收获机械产量呈断崖式下跌,2019 年后产量稳步增长。整体来看, 我国农业收获机械在经历了 2011-2017 年的高速增长后,于 2018 年趋于饱和,产量呈断 崖式下跌。2021 年我国收获机械保有量 334.52 万台,其中稻麦联合收割机、玉米联合收 割机、水稻插秧机、谷物烘干机保有量分别达到 162.7 万台、61.0 万台、96.3 万台、14.4 万台,同比分别增长 1.28%、3.76%、1.04%、5.92%,除谷物烘干机保有量提升幅度相对 较高,其他收获机械保有量增速缓慢。

2021 年我国主粮作物小麦、水稻、玉米的机械化率分别为 97%、90%、87%,机械 化率较高,我们预计未来收获机械产量将总体保持稳定,但我国蔬果类产品及本土特色农 产品机械化率相对较低,此领域存在提升空间。此外,我国棉花作物主要分布在新疆甘肃 一带,适合大型机械化作业,2021 年机械化率达 87%,中国棉花收获面积波动幅度较小, 我们预计未来棉花机械增量主要体现为存量替换及升级需求为主。 目前世界上生产棉花的国家有 70 多个,形成了较为集中的 4 大棉区。以种植面积统 计,我国作为世界主要产棉国,棉花种植面积约 330 万公顷,主要集中在新疆棉区;印度 作为世界上最大的产棉国,占世界总种植面积的 40%,达到 1335 万公顷。未来海外发展 中国家市场将成为中国采棉机企业实现再次突破的重要开发点。据 Access Wire 预计, 2031 年全球采棉机市场规模将达 21 亿美元,对应 2021-2031 年 CAGR 约为 5.6%。 非种植农业主要包括水产养殖作业机械、畜牧养殖作业机械、农产品初加工作业机械、 设施农业机械。2021 年我国农产品初加工作业机械、畜牧机械以及水产机械保有量均有提 升,分别达到 1589.7 万台、869.9 万台、492.2 万台,同比分别增长 1.1%、7.3%、2.7%。 但水产养殖、畜牧养殖、农产品初加工、设施农业机械化率依然相对较低,机械化率分别 为 31%、36%、39%和 40%。 渔业机械通常分为捕捞、养殖、加工和渔业辅助机械。2017-2021 年,我国渔业经济 总产值由 2.48 万亿元增长至 2.97 万亿元,占世界总产值的 60%以上,伴随我国渔业机械 化进程加快,未来我国渔业机械市场空间广阔。畜牧机械包括饲草加工机械、畜牧养殖机 械、牧草收获机械等。截至 2021 年,我国畜牧养殖机械化率约为 36%,据农业农村部预 计 2025 年我国畜牧机械化率约为 50%,我国高端畜牧养殖机械严重依赖进口,国产替代 需求与机械化率提升双重逻辑下,畜牧养殖机械市场空间广阔。

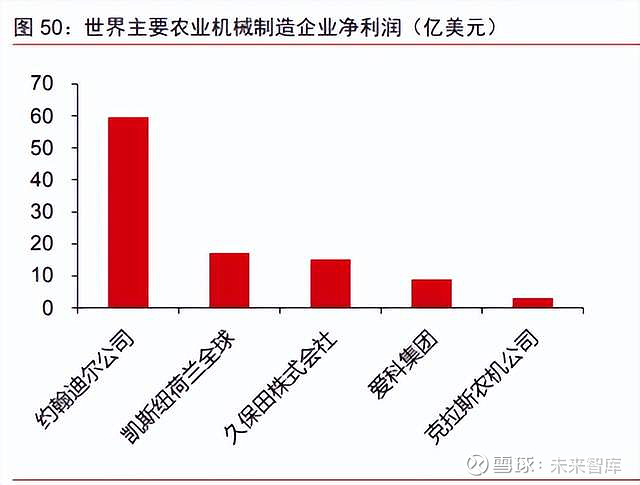

我国非种植农业机械保有量与机械化率虽然近年来有所提升,但与农业发达国家相比 仍然存在较大差距。农产品加工领域主要存在加工技术低、技术创新能力低的问题,随着 人们对食品品质的要求越来越高,我国必须实现技术突破与创新;设施农业领域,荷兰作 为世界领头羊,率先实现了机械化、装备化、自动化、物流化以及智能化,目前我国非种 植农业尚未机械化,与荷兰等国家存在较大差距;畜牧机械领域,我国规模化进程加速, 但在高端化产品领域仍存在较大差距,主要体现在设备主要依赖进口,原创能力不足以及 散养户水平参差不齐上;水产养殖领域,我国缺少产业化、规模化、标准化整合型企业。 我国农用无人机领域发展迅速,不同地区飞防渗透率存在巨大差异。2017-2021 年我 国农业无人机保有量由 8000 台增长至 16 万台,2017-2021 年 CAGR 约为 106.7%;飞防 渗透率是指该地区农业无人机作业覆盖的面积与总耕地面积之比,2021 年新疆飞防渗透 率达到 80%而重庆仅有 1%,可见大面积、平原地区、农业人口少的地区更适合农业机械 化的发展,人口多的地区农业机械化越难以发展,因为地块规模较小,传统方式作业即可 满足,地块零散又使得高效农业机械难以开展。 我国农事服务市场需求正快速增长,据农业农村部数据,2021 年全国有农机服务组织 19.3 万个,其中农机专业合作社 7.6 万个。农机户 3948 万个、4679 万人,其中农机作业 服务专业户 416 万个、578 万人。农机维修厂及维修点 15 万个,农机维修人员 90 万人。 全国乡村农机从业人员 4957 万人。全年完成机耕、机播、机收、机电提灌、机械植保五 项作业面积达到 71.3 亿亩次,同比增长 1.7%。农机服务收入 4816.2 亿元,比上年增加 34.7 亿元,其中农机作业服务收入 3676 亿元,比上年增加 60.9 亿元。 竞争格局:规模化竞争与专业化竞争并存,智慧农业带来格局新变量 全球农业机械制造行业已形成巨头规模化竞争和中小企业专业化竞争并存的局面。美 国、欧洲、日本在农机领域发展早,市场成熟度高,技术积累深厚,高质量企业多。 美国区域:美国区域拥有世界上规模最大、经营范围最广的农机龙头公司约翰迪尔、 凯斯纽荷兰及爱科公司;HYFM 公司为数量不多的设施农业设备公司,主营业务为水培设 备;阿拉莫公司主营业务为割草机及植被保护设备,二者贡献公司 90%以上的营业收入; 麦克法兰公司主营业务为联合整地机以及深松机,拥有较高的核心部件自产化率;Ag-bag 公司主营业务为牧草青贮储存、打包设备。 日本区域:久保田为亚洲区域规模最大,产品种类最多的农机设备公司,产品畅销全 球;洋马农机在柴油机领域具备先发优势,因其出色的节油性能及可靠的产品质量得到世 界广泛认可;井关农机主营业务为拖拉机和收割机,公司专利技术审查通过率连续 7 年日 本行业第一,在农机行业具有明显的技术领先优势;三菱农机主营业务为插秧机,公司快 速插秧机产品插秧速度高于久保田,在插秧机领域具备竞争优势。 欧洲区域:克拉斯公司为欧洲为数不多的全品类农机公司;明斯克拖拉机厂为联合体 范围内最大的拖拉机厂,产品品类齐全,同时公司具有较强的零部件生产制造能力,核心 部件自制化率及产品质量得以保证;雷肯公司在农业翻转犁领域具有极强的市场口碑与客 户粘性,公司加大研发支出,扩大竞争优势;格里莫公司主营业务为马铃薯、甜菜、蔬菜 机械设备,产品覆盖马铃薯、甜菜的全流程机械化生产所需,具有良好的客户口碑。 根据各公司公告,2021 年约翰迪尔在营收和净利润方面都居龙头地位,营收及净利 润方面,2021 年久保田株式会社,凯斯纽荷兰全球分列二三位。据 XYZ-research 数据, 约翰迪尔公司、凯斯纽荷兰公司、爱科公司占据全球农业机械行业约 30%的市场份额;这 三者与克拉斯公司和久保田株式会社在全球拖拉机市场中的占有率接近 70%,在联合收割 机的市场份额约为 80%以上。

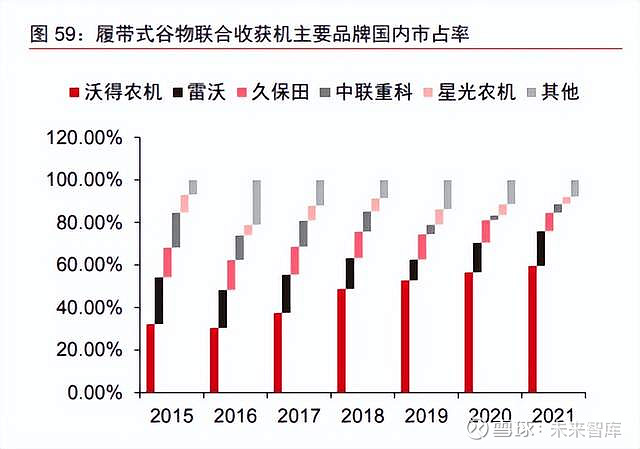

约翰迪尔和久保田在毛利率和净利率方面近三年处于领先地位,久保田销售毛利率保 持领先,2021 年毛利率约为 28.8%。约翰迪尔在净利率方面保持领先,2021 年销售净利 率大幅提升,达 15.0%。爱科 2021 年销售毛利率和销售净利率水平均紧随约翰迪尔和久 保田之后。 根据前瞻经济学人,2010-2021 年,全球农业机械专利申请人 CR10 呈现波动下降趋势,由 2010 年的 29.36%波动下降至 2021 年的 6.41%,截止 2022 年 6 月专利申请集中 度上升至 13.89%。全球农业机械行业专利申请数量 TOP10 申请人分别是株式会社久保 田、迪尔公司、井关农机株式会社、洋马动力科技有限公司、潍柴雷沃重工股份有限公司、 农业部南京农业机械化研究所、 CNH 工业比利时股份有限公司、 CLAAS SELBSTFARENDE ERNTEMASCHEN、中国农业大学以及凯斯纽荷兰工业美国有限责任 公司。其中,久保田农业机械专利申请数量最多,为 2424 项。迪尔公司排名第二,其农 业机械专利申请数量也达到 1621 项。全球农业机械市场价值最高 TOP10 专利中,有 4 家 公司的相关专利价值突破 900 万美元,其中 LG 电子株式会社的一项专利价值达到 1318 万美元,且此十项专利均为国外厂商所有。 我国农机行业企业单位数量总体呈下降趋势,行业集中度增强趋势明显。近年来,我 国机械行业发展迅速,但以中小企业居多,缺少具有国际影响力的企业,行业竞争格局呈 现小而散的特点。国内工业规模以上企业数量在 2017 年达到 2528 家,而后逐渐减少,截 至 2021 年末,我国农业机械行业企业数量为 1776 家;行业总资产利润率 2021 年呈现高 速增长后又快速回归至比之前均值较高水平,2021 年末再现上涨趋势。 我国大中型拖拉机市场占比不断提升,国产品牌市场占比近年也逐年提升。2020 年 中大马力拖拉机东方红、雷沃、东风、沃得农机、常发位列前五,市场份额占比分别为13.7%、 10.6%、8.2%、4.8%、4.3%,国产品牌国内市占率高,但尚未出现寡头。 据农业农村部数据,国内稻麦收获机械社会保有量 2013 年已达 113.4 万台,市场 2014 年开始进入升级调存量竞争时代,2015-2021 年,生产企业由 36 家逐年减少至不足 20 家, 经销商数量从 1725 家减少至目前的 1100 家左右,2021 年一线品牌占据市场绝对份额的 格局没有改变。履带式谷物收获机,尤其是全喂入式谷物收获机,由于其具有良好的防陷、 复合作业等功能,受到市场青睐,不断抢占轮式机的市场份额。履带式谷物联合收获机市 场竞争格局渐趋稳定,沃得农机、潍柴雷沃占据绝大部分市场。根据中国农业机械流通协 会数据,2021 年沃得和雷沃前两大品牌累计销售 5.74 万台,同比增长 22.9%,占比达 75.8%,占比增长 5.4pcts。市场主要品牌沃得农机、潍柴雷沃、久保田、中联重机和星光 农机 2015-2021 年品牌间差距逐年拉开。沃得农机占比由 2015 年的 32.3%,提升至 2021 年的 59.6%,增长 7.3%;其它四个品牌呈现不同程度下降,其中,中联重科降幅较大,降 幅 12.37%;潍柴雷沃、久保田、星光农机降幅较小,分别下降了 5.74%、5.21%和 5.06%。

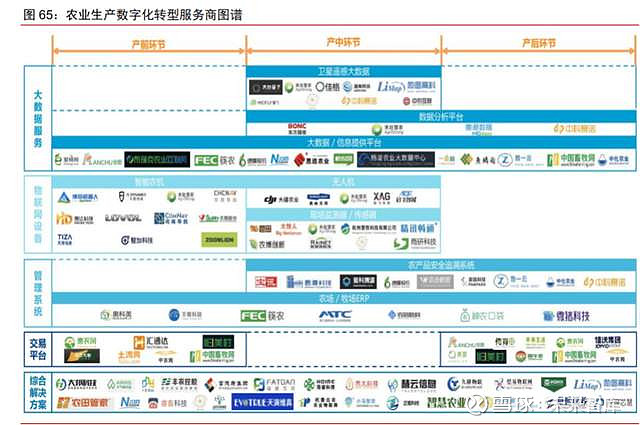

2020 年采棉机市场钵施然排名第一,占比 54%,约翰迪尔排名第二,占比 14%,星 光农机排名第三,占比 8%。其中高端采棉机约翰迪尔占比较高。国产品牌在高端采棉机 市场与国外品牌还有差距。 国外农机企业技术研发实力较强,产品成熟度和丰富度较高,生产管理经验更丰富, 占据了中国高端农机市场的主导地位。近年来,在国家一系列政策的支持下,中国农机企 业也逐步进军高端市场,国内规模较大的农机企业包括第一拖拉机股份有限公司、新疆机 械研究院股份有限公司、星光农机股份有限公司、吉峰三农科技服务股份有限公司等。 截至 2021 年,中联重科总资产最高为 1219.8 亿元,但其涉及领域广,农机业务营收 占比相对较小。国内农机企业中一拖股份总资产最高,达 123.4 亿元,沃得农机居于次位, 达 108.0 亿元。从营收来看,沃得农机 2021 年营收超越一拖股份位居国内农机企业收入 第一。 业务收入结构方面,一拖股份农业机械营收规模较大,其主营产品主要为拖拉机,星 光农机收割机产品占自身收入比例较大,但营收规模较沃得农机较小;新研股份主营产品 集中于航空航天飞行器零部件和农牧及农副产品加工机械,与沃得主营业务交叉面相对较 小;吉峰科技为农业机械代理经销商;天鹅股份主营业务为轧花设备与采棉机,与可比公 司交叉面相对较小。在农业机械领域,吉峰科技毛利率在 2021 年超过一拖股份,专用农 机业务领域毛利较高,新研股份各业务中,农牧及农副产品毛利率最高;相较于可比公司, 星光农机在压捆机上具有优势,毛利率达32.4%;天鹅股份轧花设备及采棉机毛利率稳定。 数字农业是我国由农业大国迈向农业强国的必经之路,世界农业机械强国都将发展数 字农业作为构筑农业现代化发展产业优势的方向,积极将数字科技与农业发展相融合,推 进农业产业的数字化转型。通过大数据服务、物联网设备、管理系统以及交易平台,农业 生产数字化可以有效地解决农业生产中面临的各项问题,如缺乏精细化管理、销售渠道不 透明、监管力度不足等。目前,我国农机企业的智能化进程正在持续推进中,除传统农机 行业企业中联重科、一拖股份、沃得农机、潍柴雷沃、星光农机等积极参与,大疆、极飞 科技、博创联动等新兴公司也加入智慧农业的产业链中。

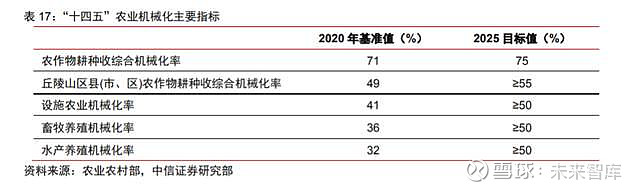

近年来智慧农业受到关注,根据中商产业研究院数据,仅 2020 年投融资金额便达到 43 亿元,智慧农业中游主要包括数据平台服务、智能化养殖、植保无人机以及农机自动驾 驶。从智慧农业细分市场的四大产品供应商情况来看,按照企业的数量和企业的应用类型, 目前市场供给结构中,数据平台服务占比高,其次为智能化养殖解决方案。 发展趋势:我国农机短板亟待补齐,智慧农机引领全 球未来短板突破:核心零部件亟待突破 我国当下的发展重点将放在粮食机械和丘陵山区机械的短板补齐,经济作物、畜禽水 产养殖、农产品加工的机械化率提升,以及农机的节能减排。目前农机驱动部件、作业部 件、行走部件、电液控制系统等主要系统中,发动机传动系部件主要由国内企业以及在华 外资企业提供,以国内企业为主;行走部件、作业部件以国内企业自主设计生产制造为主, 电液控制系统主要来自在华外资企业,泵阀、马达等核心元器件主要来自美国、德国、日 本、意大利企业,国产核心部件亟待突破。 非主粮机械:经济作物、渔牧、设施、农产品加工领域提升空间大 我国《“十四五”全国农业机械发展规划》明确指出,到 2025 年全国农作物耕种收综 合机械化率达到 75%,粮棉油糖主产县(市、区)基本实现农业机械化,丘陵山区县(市、区) 农作物耕种收综合机械化率达到 55%,设施农业、畜牧养殖、水产养殖和农产品初加工机 械化率总体达到 50%以上。农业机械化产业群产业链更加稳固,农机服务总收入持续增长, 农业机械化进入全程全面和高质量发展时期;2035 年,我国农业机械化取得决定性进展, 主要农作物生产实现全过程机械化。

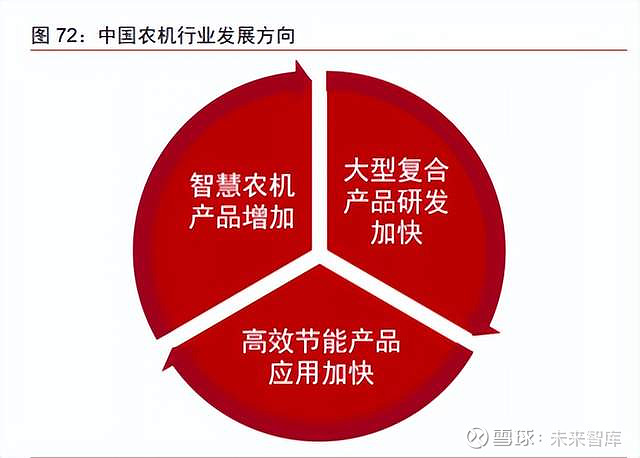

我国《“十四五”全国农业机械化发展规划》中指出,未来我国主要农作物生产实现全 过程机械化,畜禽养殖、水产养殖机械化水平大幅跃升,设施种植、农产品初加工机械化 促进农产品增值能力显著增强,“机械化+”信息化、智能化全面应用于农业机械化管理、 作业监测与服务,农业生产基本实现机械化全覆盖,机械化全程全面和高质量支撑农业农 村现代化的格局基本形成。 我国农业废物处理、土壤修复和循环农业、设施农业过去重视程度较低,未来发展空 间大。如就农业废物处理而言,据中投产业研究院的《2020-2024 年中国生物质能利用产 业深度分析及发展规划咨询建议报告》,2019 年全国主要农作物秸秆理论资源量为 10.4 亿 吨,可收集资源量为 9.0 亿吨,结合肥料化、能源化、饲料化、基料化和工业原料化与综 合利用的实现,秸秆将是农副产品的一个品种,和农业生产、粮食生产、牧业生产、林业 生产并列中国农业五大产业,总体行业规模将在 3600 亿元;我国牛、猪和家禽饲养规模 分别保持在超过 1 亿头、12 亿头和 120 亿只,畜禽粪便 38 亿吨,畜禽粪便处理装备产值 规模约为 150 亿元。此外,设施农业具有高投入、高产出、高效益的特点,可大幅提升单 位土地产能,据农业部办公厅关于印发《全国设施蔬菜重点区域发展规划(2015—2020 年)》,设施农业产量可为露地生产的 10 倍以上,发展前景广阔。 农机 4.0:智能化+无人化引领未来 中国农业的发展需要经历四个阶段,中国农业大学李道亮教授将其定义为农业 1.0 到 农业 4.0 为:农业 1.0 指的是传统农业,此时使用简单的工具,生产效率较低、无法抵抗 自然灾害,只是解决了农产品的短缺问题;农业 2.0 指的是小型规模化农业,利用农业机 械化工具,实现部分地区规模化发展,提升劳动生产率;农业 3.0 指的是自动化农业,利 用计算机、硬件设备等产品,提升专业化水平,实现资源的合理利用;农业 4.0 指的是智 慧化农业,利用多种设备获取相应的数据,实现数字化、智能化生产,将各个设备获取的 数据打通,进行资源整合,实现无人化生产。 智能、复合、高效是我国农机未来发展方向。根据前瞻产业研究院,农业机械行业将 会向高效化的趋势发展,高效化的农业机械产品可以充分利用动力、减少油量消耗和节约 劳动时间,不仅可以提高农业作业效率,还可以增加农户的综合利益。随着国内农村人口 的人均可支配收入水平不断提高,将会降低农户对农业机械产品价格的敏感度,随着行业 内的不断发展,处于产业链上中下游的企业将会持续生产,在此过程中不断呈现着规模效 应,与此同时一些生产规模小和竞争能力弱的企业将会被挤出市场,进而我国农业机械的 市场集中度将会进一步提高。从细分市场看,大中型、复合型农业机械研发和应用将加快。 在国家环保政策的影响下,高效节能产品的研发和应用也将快速推进。

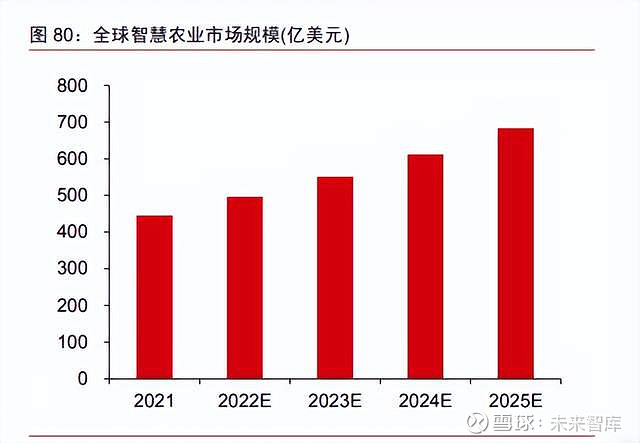

智慧农业可主要分为农机智慧无人化以及农业系统智慧化两部分。农机的智慧化和无 人化需要通过定位系统及传感器,收集数据和图像后进行数据和图像的 AI 分析和识别,以 实现自动驾驶、自动清选、自动分离、收获智能抛洒技术、脱粒清选智能监测、收获自动 对行、避障等智能功能等功能。 农机装备管理更倚重于云端数据处理能力及数据传输可靠性,其对系统的算法和可靠 性要求高。此外,通过收集每一项生产中的数据并形成分析和预判可以助力“互联网+”“大 数据”、“电商”在农业的应用和发展,将进一步联通农业生产全产业链,促进农业经营模 式创新和新型农机装备的发展,也将为农机企业带来新的机遇和挑战。随着“电子商务” 的发展,农机企业的生产、营销模式也有望迎来创新。 北斗农机自动驾驶系统已在超过 9 个省区实现规模化应用。应用领域方面,北斗农机 从单一化的自动驾驶作业逐渐向农业信息化管理和作业监管等方向延伸。北斗系统的应用 极大地提高了农机作业的质量和效率,在保证土地效益最大化的同时降低人工成本。国家 补贴政策利好北斗农机应用,促使农业作业高精度化。除中央出台的北斗农机补贴政策外, 2017 年部分省份开始实施补贴标准,2018 年所有省份均将北斗农机纳入补贴范围,北斗 应用逐步普及,随着政府政策推进北斗终端在农机领域中的应用,中国农业机械将朝着精 准化方向发展。 我国植保无人机市场规模逐年上升,据前瞻产业研究院数据,2019 年我国植保无人机 保有量达到 5.5 万架,作业面积超过 8.5 亿亩,近年来呈爆发式增长,2021 年植保无人机 市场规模达 131 亿元,较 2020 年增长 87.9%。据 Precedence Research 预测,全球植保 无人机市场规模在 2030 年达到 79 亿美元,对应 2021-2030 年 CAGR 为 21.2%。 据中研普华的《2022-2026 年中国智慧农业行业竞争格局及发展趋势预测报告》,2021 年我国智慧农业市场规模达 685 亿元左右,其中数据平台服务、无人机植保、精细化养殖、 农机自动驾驶分别占比 40%、35%、15%、10%。据水清木华研究中心的《2022 年智慧 农业与农机自动驾驶市场研究报告》2021 年全球智慧农机市场规模超过 440 亿美元,预 计到 2025 年全球智慧农业总产值将达约 684 亿美元,对应 2021-2025 年 CAGR 超 11%, 其中亚太地区发展最快,智慧农业主要包括大田精准农业、智慧畜牧业、智慧渔业、智能 温室,主要技术包括遥感与传感器系统、农业大数据与云服务技术、智能化农业装备(无 人机、机器人)。根据联合国关于人口与饥饿问题的预测数据,到 2050 年,全球人口将增 加 20 亿,农业生产力需提高 60%才能提供充足的食物。到 2050 年,人工智能与机器学 习很可能成为新的技术核心,以应对 20 亿新增人口带来的预期粮食需求。未来全球在联 网智能农业技术与系统(包括人工智能与机器学习)领域的支出将显著增长。

目前在营收以及利润领先的国际巨头主要有约翰迪尔、久保田、凯斯纽荷兰三家,其 发展经验与发展战略值得国内企业借鉴。 约翰迪尔:雄踞北美,大农场机械领军者 约翰迪尔公司(John Deere)成立于 1837 年,由约翰迪尔(John Deere)先生创立, 总部在美国伊利诺依莫林市,是全球领先的工程机械、农用机械和草坪机械设备的制造商。 约翰迪尔由犁具设备起家,于 1911 年在纽约证券交易所上市,并于 1912 年在东莫林成立 收割机厂,1918 年公司收购拖拉机生产商“滑铁卢小男孩(Waterloo Boy)”,正式切入拖 拉机领域。之后公司在拖拉机领域进行了长期深耕,分别于 1934 和 1935 年研发了 A 型 和 B 型两款拖拉机,这两款产品成为公司历史上最受欢迎的拖拉机型号,一直生产到 1952 年。1957 年,公司推出其创新产品——六行播种机和耕耘机,使得种植玉米和棉花的农场 主效率提高 50%。1970 年,公司重组管理架构,呈现多元化发展趋势,重组后建立三大 运营部门:美国和加拿大农业设备和消费者产品部、海外农业设备和消费者产品部及全球 工业设备部。20 世纪 70 年代为公司高速发展期,1979 年公司员工总数达 65392 名,创 历史最高水平。销售额突破 50 亿美元,利润超过 3.1 亿美元,均创历史最高记录。 1988 年,美国经济经过 6 年的衰退期后开始回升,在这 6 年期间,实力较弱的农场 主、经销商和设备制造商纷纷破产。与 1987 年相比,公司销售额剧增 30%。经过两年连 续亏损后,公司利润突破 3.15 亿美元,创历史记录。20 世纪 90 年代,公司在夯实农机业 务同时通过外延并购将业务拓展至草坪和园林机械设备领域。21 世纪初公司着力于实现业 务多元化发展及全球化战略,公司开始在中国建厂生产发动机、装载机和农业设备,在印 度生产拖拉机和联合收割机,同时还在巴西、阿根廷、俄罗斯和美国等地新建了其它工厂。 2011 年,公司在美国和加拿大以外地区的销售额增长了 38%。 近 10 年,公司进行了频繁的收购。2015 年公司收购满胜、孟山都旗下 Climate 公司。 2017 年 6 月,公司宣布收购知名植保机械专家意大利马佐蒂公司。2017 年 9 月,公司宣 布以 3.05 亿美元收购人工智能初创公司 Blue River,该公司核心技术是精准、变量施肥、 施药技术。2018 年,公司并购了 King Agro 公司,该公司生产一种碳纤维材料,具有高强 度和高硬度,并能抵挡来自太阳、化肥和紫外线的腐蚀,可以用在植保机械的喷雾杆上, 尤其是大型植保机械。2021 年 8 月,公司以 2.5 亿美元收购 Bear Flag Robotics 公司,该 公司是硅谷的一家高科技企业,成立于 2017 年,致力于开发自动驾驶技术。2022 年,公 司以控股的形式收购了奥地利电池制造商 KreiseI Electric,这家欧洲公司致力于开发高密 度、高耐久性的电池模块和电池组及快速充电技术,公司有意将 KreiseI 技术应用于其草 坪设备、紧凑型多功能拖拉机、小型拖拉机、紧凑型工程机械等产品上。 约翰迪尔业绩和盈利能力呈周期性波动,2021 年后复苏强劲。2021 年,公司实现营 收 397 亿美元(同比+117%),实现净利润 60 亿美元(比上年同期增加 32 亿美元),2022 年,公司实现营收 479 亿美元(同比+21%),实现净利润 71 亿美元(比上年同期增加 11 亿美元),整体来看 FY2013-2022 年公司经营业绩呈现周期性波动,FY2013-2016 年和 FY2019-2020 年为公司业绩下行周期,FY2016-2019 年和 2021 年至今为公司业绩上行周 期。FY 2022,公司毛利率和净利率分别为 26.2%、15.0%,整体来看 FY 2013-2022,公 司盈利能力波动周期与经营业绩波动周期较一致。

约翰迪尔主要业务位于美国和加拿大,各区域业务占比较稳定。FY2021 公司欧洲区 域业务实现收入 225 亿美元(同比+25%),2013-2021 年该区域业务占比维持 60%左右。 FY2021 公司其他区域业务实现收入 173 亿美元(同比+30%),FY2013-2021 年其他区域 业务占比维持 40%左右。 (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 详见报告原文。 精选报告来源:【未来智库】 |

【本文地址】